5 слайдов

Веревкин

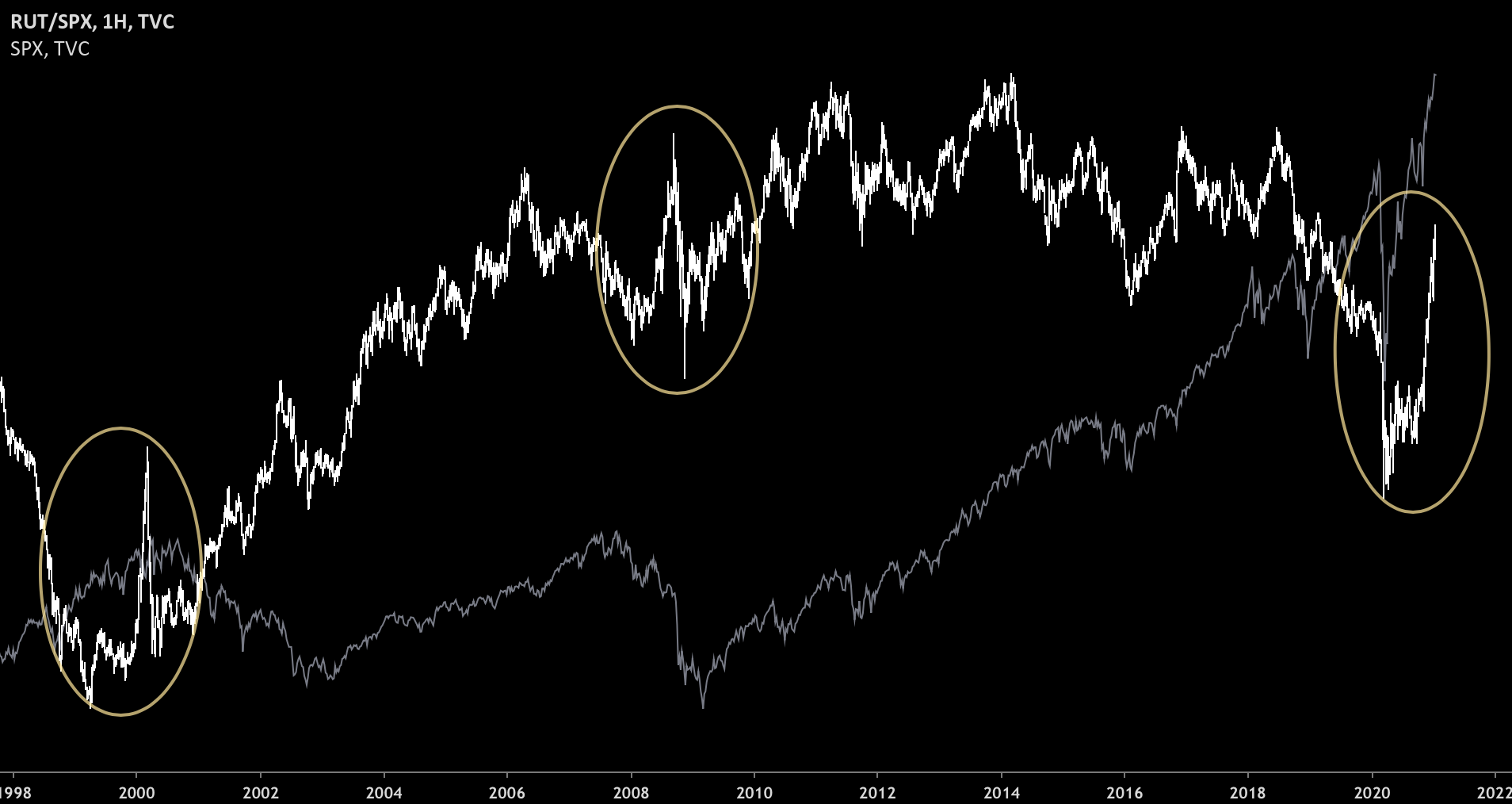

1. Помните график со спредом RUT/SPX?

С его "омен" паттерном, который появлялся перед кризисом 2000 и во время кризиса 2008?

Это когда происходил резкий рост индекса компаний малой капитализации (Russell 2000) к индексу широкого рынка (SP500).

И который повторятся снова...

2. На днях он (спред) достиг уровня средней размерности этих двух прошлых паттернов роста.

И направился к уровню 2000-го.

Полагаю, это тот диапазон (между средним и верхним), когда можно ожидать разворот спреда.

Почему это важно?

3. Потому, что в тот самый, поза-прошлый раз 2000-го, сразу после падения спреда, началось падение развивающихся рынков. И нашего в частности.

То есть будущее падение спреда может быть сигналом к окончанию роста и началу коррекции на рынках EM.

4. Натянутая тетива.

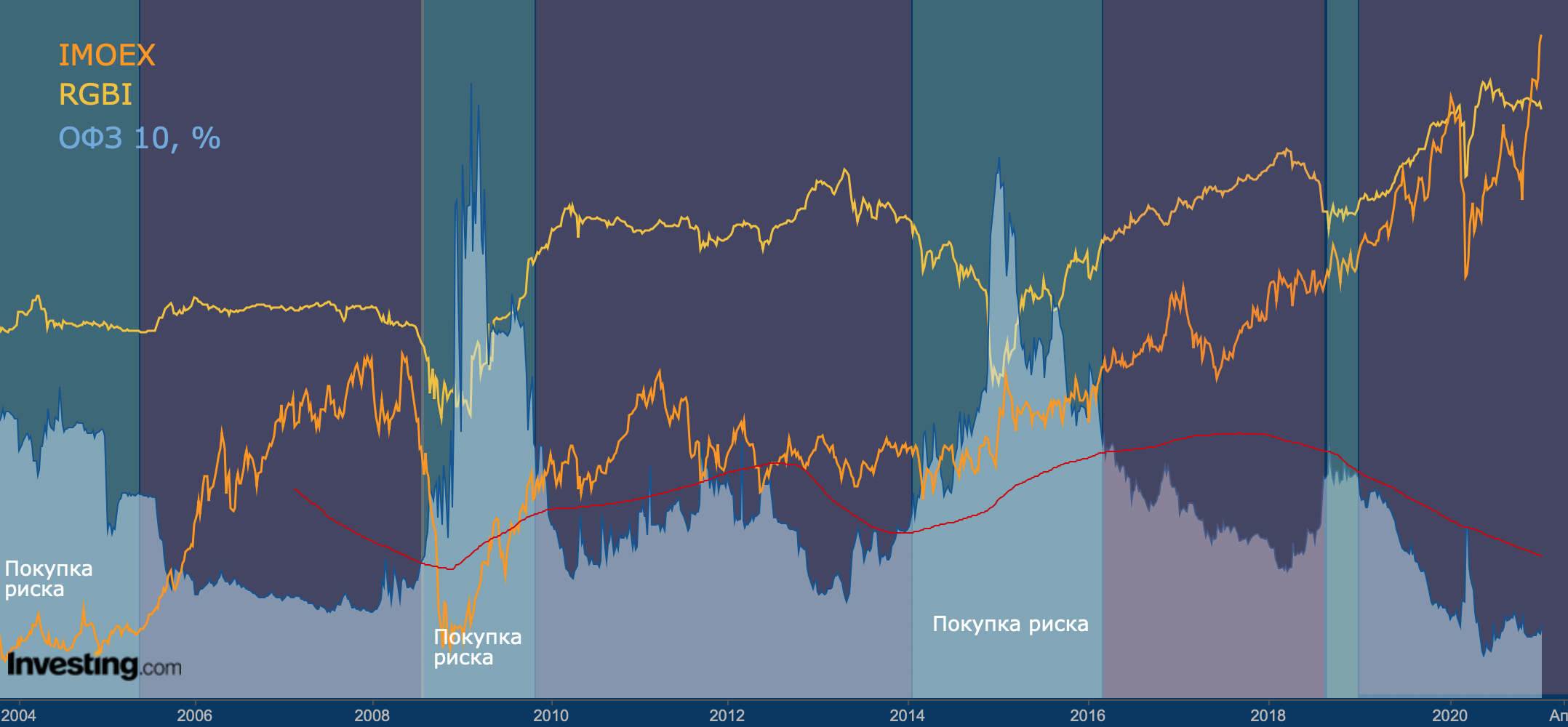

Это график доходности российских 10-ти летних ОФЗ.

Она (доходность) ранее в современной истории никогда не была столь низкой. И как будто готовой к всплеску...

Как в 08-09 и 15-м.

5. Я не собираюсь ни шортить, не закрывать все свои позиции в акциях.

"Светофор”:

Как только он покажет зеленый - я начну покупать российский риск (облигации и/или акции).

Что такое зеленый?

Это когда доходность десятилеток (голубая область) станет выше 200-недельной "машки" (красная линия).

Пока ничего такого нет.

Я на паузе.

Источник:

По факту, наши доходности следуют за общемировыми. а не похоже, что раньше 24го перестанут бабки печатать. Долг навис уже такой, что всем просто сыкотно поднимать ставки. Так что данная корреляция может оказаться уже неактуальной на следующий период «покупке российского рынка»

Корреляция, точнее история, простая — покупка страха. Сейчас его нет.

Поэтому я не покупаю наши облигации. Не гос, ни корп.