Состояние денежного рынка США и долларовой ликвидности

На прошлой неделе денежный рынок США остывал после позитива неделей ранее, базовые показатели просели, но в целом баланс денежного рынка остается в профиците.

На текущей неделе прошло заседание ФРС, на котором мы ничего нового не услышали, политика остается без изменений, риски от Ковид – все это неизменно от заседания к заседанию.

Об этом и о многом другом в данной статье.

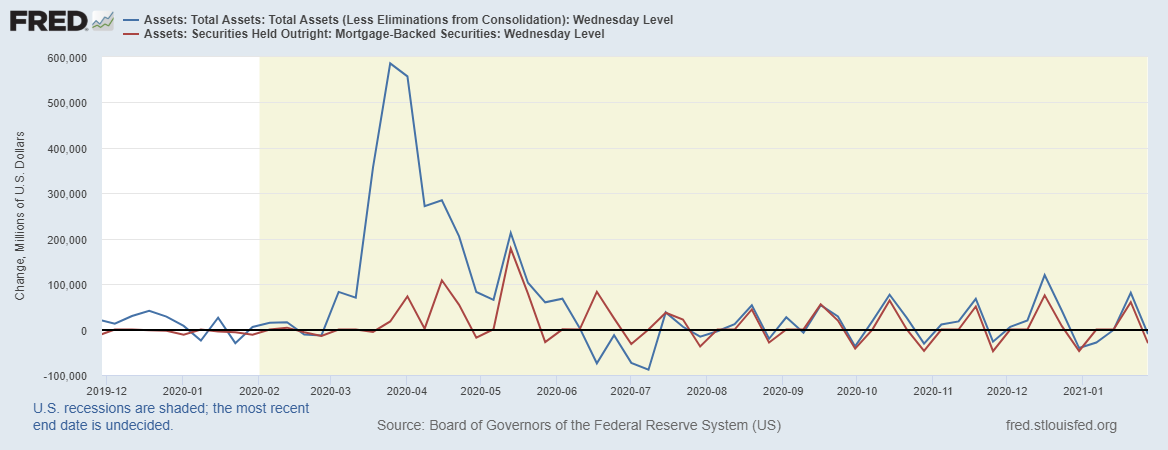

Баланс ФРС на прошлой неделе сократился на 10 млрд долларов, как обычно, это произошло в основном за счет продажи ипотечных облигаций

Синяя линия - баланс ФРС от недели к неделе.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Как видим, на прошлой неделе оба показателя ниже ноля, но это не более чем цикличность данного счета, которая просматривается на протяжении полугода. Это говорит о системных действиях ФРС и стоит ожидать дальнейшее снижение баланса на следующей неделе, с последующим разворотом к средине февраля.

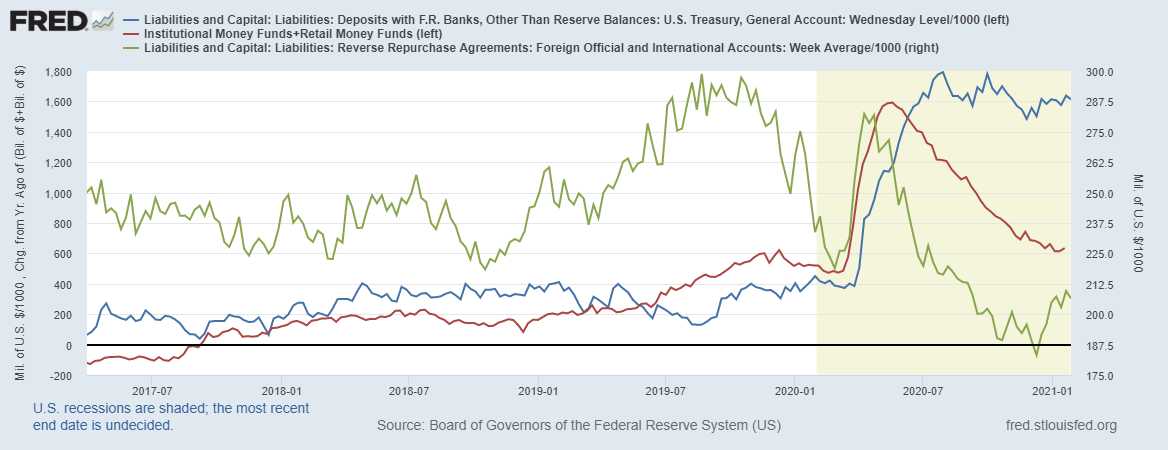

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ. На текущей неделе счет снизился на 25 млрд долларов. Данный показатель стоит в боковике у своих исторических максимумов, что делает возможным подписание нового пакета помощи, т.к. часть средств доступны для их распределения.

Красная линия – это вложения во взаимные фонды, инвестирующие на денежном рынке. На прошлой неделе по этому направлению небольшой рост, но пока все это незначительно.

Зеленая линия – дневные РЕПО для нерезидентов. Здесь произошёл разворот падающего тренда, при этом ставка Libor хоть и не растет, но и не снижается, в то время как по остальным валютам фондирования она снижается. На прошлой неделе минимальное сокращение, долларовым быкам надо надеется, что это локально и тренд продолжится.

Ко всему прочему, также сокращаются объёмы вложений в срочные депозиты (сбережения), и счета до востребования (расчетные счета). На следующей картинке, как раз отображена динамика сберегательных счетов и счетов до востребования

Синяя линия – это динамика от недели к неделе показателя срочных депозитов (сбережения);

Красная линия – это динамика от недели к неделе показателя депозитов до востребования (расчетные счета).

Как видим, на прошлой неделе показатели синхронно снижаются снижались, но если сберегательные счета выше ноля, т.е. все равно рост показателя, то счета до востребования ниже ноля, т.е. сокращение показателя.

На фоне роста сбережений скромно вырос М2, всего на 10 млрд долларов

Синяя линия – это показатель М2 в динамике от года недели к неделе, резкое снижение после роста неделей ранее, но минимально выше ноля;

Красная линия – это совокупный объем депозитов коммерческих банков в динамике от недели к неделе.

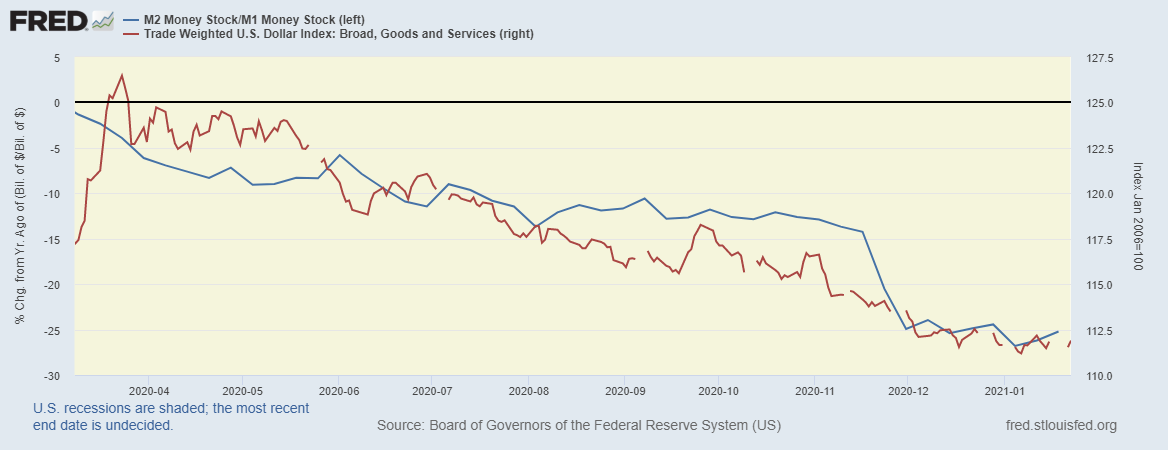

Ввиду снижения объемов счетов до востребования М1 снизился на 60 млрд долларов, а М2 подрос, это снова поддержало один из банковских мультипликаторов

Синяя линия – это денежный мультипликатор, и мы видим, что показатель упорно не хочет снижаться дальше.

Красная линия – это торгово-взвешенный индекс доллара.

Если банковский мультипликатор начнет расти, то у долларовых быков появится шанс на внятную коррекцию.

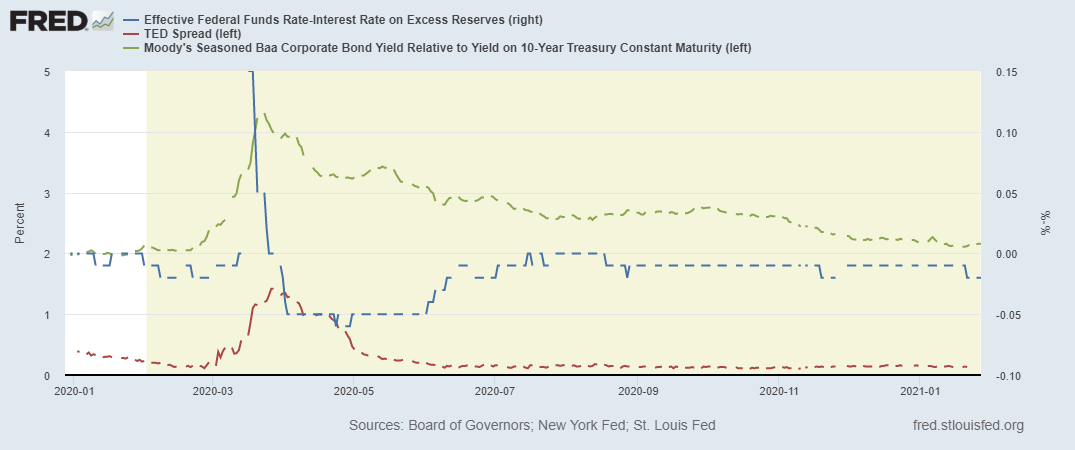

По традиции перейдем к обзору дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между учетными и рыночными ставками, на текущей неделе снова углубились по данному направлению, что подтверждает мнение о профиците денежного рынка.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor). Мы уже видели, что объемы дневных РЕПО для нерезидентов растут, что должно оживить ставку Libor по доллару.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга остаётся стабильной.

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с индексом S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что показатель остается у своих пиков, на мой взгляд, это отклик на углубляющийся профицит денежного рынка;

Красная линия – котировки широкого рынка, фондовый рынок США целиком и полностью детерминирован рефляционными ожиданиями, но коррекция на текущей неделе выбивается из общей связи. С учетом корреляции данных показателей о развороте фондового рынка говорить не приходится, пока это не более чем локальная коррекция.

ВЫВОД

Несмотря на то, что показатели денежного рынка сократились, профицит баланса нарастает, на это указывает снижение спреда между учетной и рыночной ставками.

Судя по динамике счетов у доллара появилась неплохая поддержка, но пока судить рано, нужно еще пару недель понаблюдать.

А вот снижение фондового рынка пока нельзя назвать началом большой коррекции, т.к. инфляционные ожидания остаются высоко, пока это не более чем рыночный шум.

Если на следующей неделе ситуация с балансом начнет ухудшатся, тогда можно предполагать коррекцию на финансовых рынках.

--------------------------------------------------------------------------------------------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.