Налоговые гавани для инвесторов

На текущий момент объем средств, размещенных в офшорах, оценивается от $21 до $32 трлн., а ежегодный оборот незаконных трансграничных транзакций в $1 — $1.6 трлн. Для сравнения, мировой ВВП в 2017 году, согласно расчетам МВФ, составил порядка $79 трлн. На первый взгляд при представлении офшорных зон именно с точки зрения «теневой экономики» суммы могут показаться довольно внушительными. Однако в общем понимании офшор является лишь территорией (или страной) с особыми условиями осуществления деятельности для нерезидентов. К примеру, некоторые территории США (а именно штаты Делавэр и Орегон) также являются офшорными зонами, а такие крупнейшие американские компании как Apple, Goldman Sachs, Chevron и другие держат более $1.5 трлн. за рубежом в офшорах. При правильном подходе и соблюдении налогового законодательства это дает компаниям легальную возможность снизить объем выплачиваемых налогов и предоставляют зарегистрированным юридическим лицам анонимность.

Агентство Tax Justice Network ежегодно рассчитывает так называемый «индекс секретности» Financial Secrecy Index, который позволяет судить как об уровне сокрытия данных, так и об объемах финансовых операций, проводимых через офшор. Согласно актуальным данным, с большим отрывом лидирует Швейцария, а 4 из 5 представителей первой пятерки входят в 40 крупнейших стран по размеру ВВП. Выбивается из этого списка государство, размер экономики которого составляет порядка $4.4 млрд. Острова Кайман стали популярными среди финансовых корпораций США и всего остального мира во многом благодаря полному отсутствию корпоративного налога на прибыль и налога на прирост капитала. Принадлежность к Британской территории дополнительно обеспечивает политическую и экономическую стабильность островному государству, кроме того в полной мере действует Английская правовая система. Количество хедж-фондов, зарегистрированных на Кайманах, превышает 10 тыс. с общей стоимостью чистых активов около $3.6 трлн.

Топ-10 стран рейтинга Financial Secrecy Index 2018

Источник: Tax Justice Network

С одной стороны, компании, пользующиеся «услугами» офшорных зон в рамках закона, несомненно, получают дополнительную выгоду. Однако, с другой стороны, правительство тех стран, в которых данные компании по факту ведут свою деятельность, лишаются части потенциальных налоговых выплат. Более чем за 37 лет средняя ставка корпоративного налога в мире планомерно снижалась от 40% в 1980 году до 23% в 2017. В какой-то мере влияние на такую динамику оказало появление офшорных зон в 1970-е годы, когда ряд островных колоний Великобритании начали активно предоставлять услуги по регистрации юридических лиц. Следовательно, государства вынуждены были пойти на снижение налоговых ставок с целью уменьшения оттока потенциальных налоговых отчислений. Единственным исключением оставались Соединенные Штаты, где ставка корпоративного налога упала впервые с 1986 года совсем недавно, и произошло это в конце 2017. Кроме того был сделан важный шаг по борьбе с оттоком капитала американских компаний за рубеж. Ставка налога на репатриацию прибыли из-за рубежа была снижена до 15.5%, и результат не заставил себя долго ждать. Компания Apple Inc. уже объявила о том, что перечислит $38 млрд. в американский бюджет, а также планирует направить почти $30 млрд. на инвестиции в США.

В России процесс так называемой «деофшоризации» начался еще в 2013 году. Первыми шагами были обращения властей к представителям бизнеса, а также принятие ряда стимулирующих постановлений, одним из которых стал запрет на получение государственных заказов офшорными компаниями. В ноябре 2014 года был принят «жесткий» закон о деофшоризации. В Налоговый кодекс были введены понятия «контролируемая иностранная компания» и «контролирующее лицо». Закон обязывает контролирующих лиц платить налоги в РФ с прибыли контролируемой иностранной компании, которая (прибыль) не распределяется между владельцами в виде дивидендов. Кроме того, физические и юридические лица обязаны раскрывать информацию об участии в капитале иностранных компаний в налоговые органы. Среди последних мер также стоит выделить введение нового периода амнистии капитала (с 1 марта 2018 года), а также исключение Гонконга из перечня офшорных территорий.

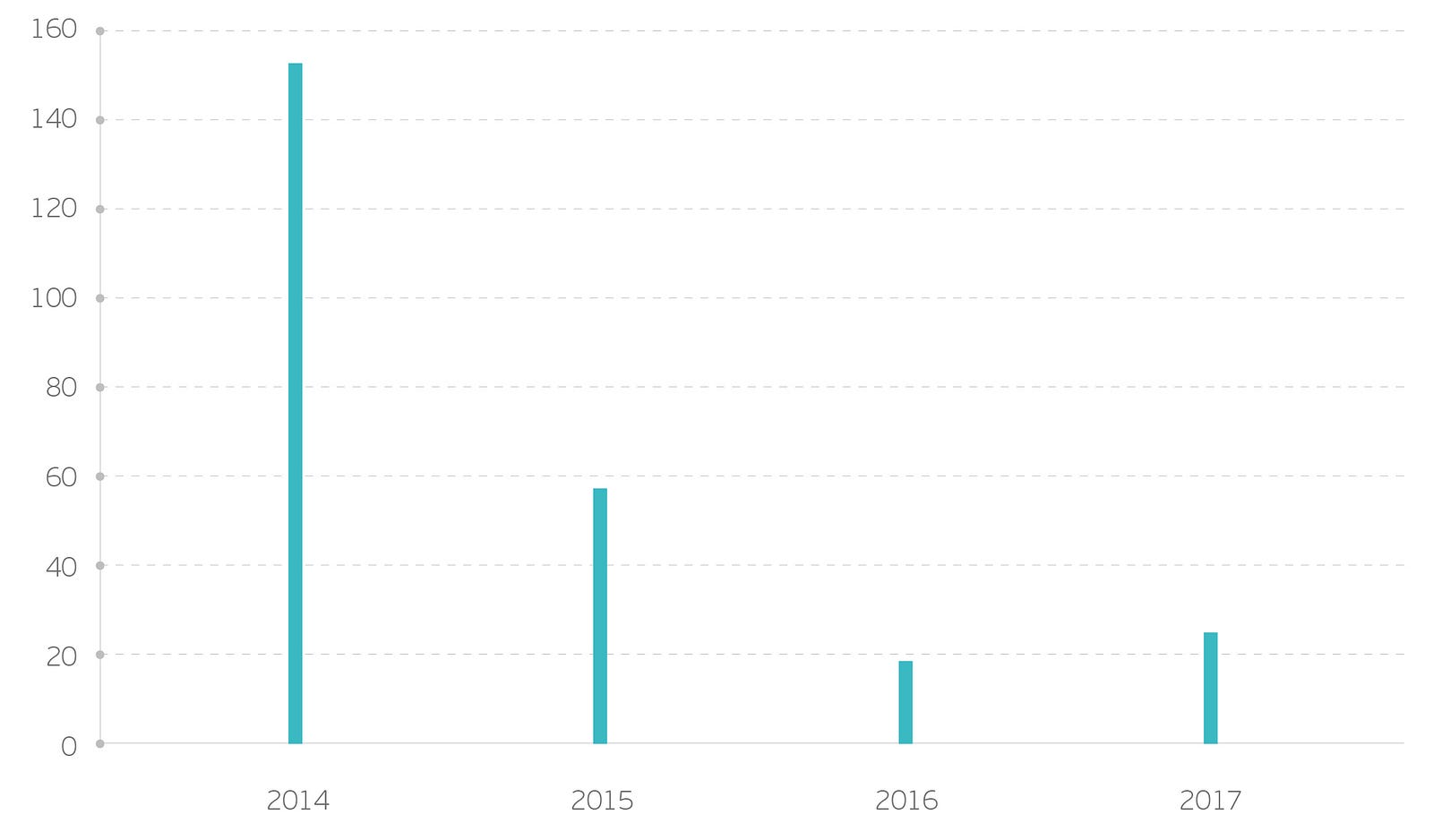

С 1 января 2018 года между странами начало действовать соглашение об избежании двойного налогообложения и препятствии уклонению от налогов. Государственные меры по деофшоризации и введение санкций со стороны Запада дают значимый эффект: за 3 года чистый вывоз капитала частным сектором из РФ сократился в 7 раз и составил $24.8 млрд. в 2017 году. Помимо этого, на фоне введения беспрецедентных санкций со стороны США против таких крупнейших российских компаний как UC Rusal и EN+ власти начали обсуждение проекта по созданию офшорных территорий в России: на островах Октябрьский и Русский. Однако вряд ли компании не из санкционного списка отдадут предпочтение российским аналогам Кипра или Кайманов во многом из-за недоверия к судебной системе РФ, которая маловероятно претерпит изменения в потенциальных российских офшорных зонах.

Чистый вывоз капитала частным сектором из России, млрд. $

Источник: ЦБ РФ

В целом, размещение капиталов в офшорных территориях несколько теряет свою популярность ввиду снижения среднего размера ставки корпоративного налога в мире, а также проведения отдельными странами стимулирующих к деофшоризации мер. Тем не менее для хедж-фондов и других финансовых организаций такие места как Каймановы острова по-прежнему остаются налоговыми гаванями, поскольку ни одна юрисдикция пока не предоставляет настолько привлекательных условий для инвестиционного бизнеса.

Егор Бойцов — аналитик QBF