Последствия Gamestop

Важным последствием спекуляций с акциями убыточных компаний, такими как GameStop Corp. и AMC Entertainment Holdings Inc., вероятно, станет усиление нарратива оценки текущего состояния фондового рынка как ПУЗЫРЯ.

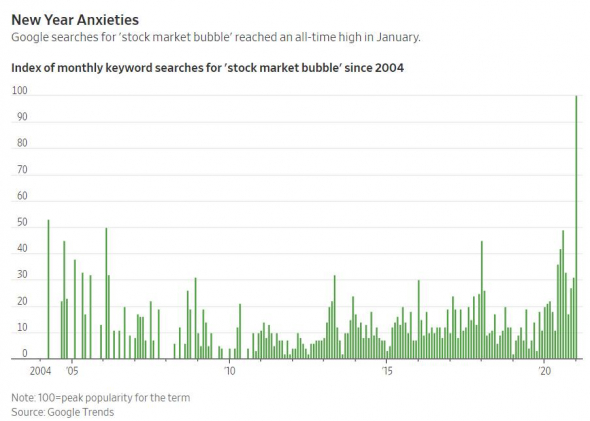

WSJ, например, это описывает так: «При минимальных процентных ставках и ожидаемых дополнительных стимулах многие инвесторы получают щедрое вознаграждение, вкладывая свои деньги в более рискованные и высокодоходные активы». Рост нарратива о пузыре хорошо показывает резкий рост поисковых запросов в Google по слову «пузырь фондового рынка» в январе.

Думаю, это не означает, что вот-вот лопнет что-то большое. Ни общество, ни регуляторы не располагают точными инструментами определения момента, когда пузырь лопается. Но само по себе нарастание нарратива о пузыре будет оказывать все большее влияние на меры, предпринимаемые властями, а также на поведение инвесторов. Уже сегодня мы видим проявления этого на денежном рынке Китая (см предыдущий пост).

Насколько быстро лопнет пузырь зависит от того, насколько быстро крупные инвесторы выйдут из состояния когнитивного диссонанса в оценке перспектив рынка, в который они себя поместили.

Это хорошо видно на результатах опроса двух уважаемых банков. Согласно недавнему опросу Bank of America, в котором приняли участие 194 управляющих, которые контролируют активы на сумму 561 миллиард долларов, оптимистичный настрой фондовых менеджеров находится на трехлетнем максимуме, средняя доля денежных средств в портфелях — обычно это защита от рыночных потрясений — находится на самом низком уровне с мая 2013 года.

Однако согласно недавнему исследованию Deutsche Bank, около 90% из примерно 627 профессионалов рынка считают, что некоторые финансовые рынки находятся в состоянии пузыря.

© текст Александр Абрамов

P.S.

На профитгейте только часть постов, остальные — в телеграмм.

(некоторые профитгейтовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)