PRObondsмонитор. Высокодоходные облигации. Равновесие

Индекс высокодоходных облигаций Cbonds. Источник: https://cbonds.ru/indexes/Cbonds-CBI-RU-High-Yield/

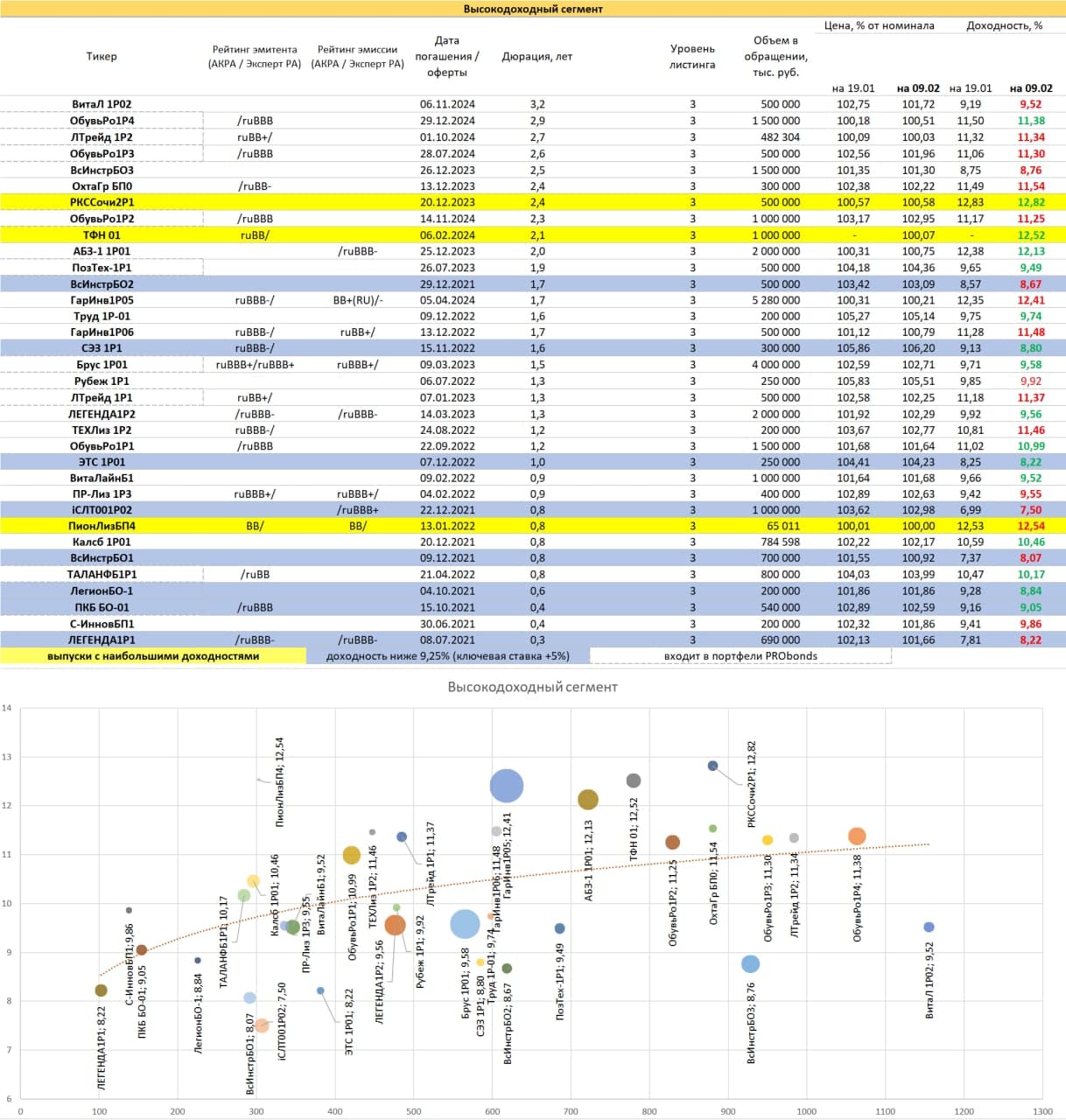

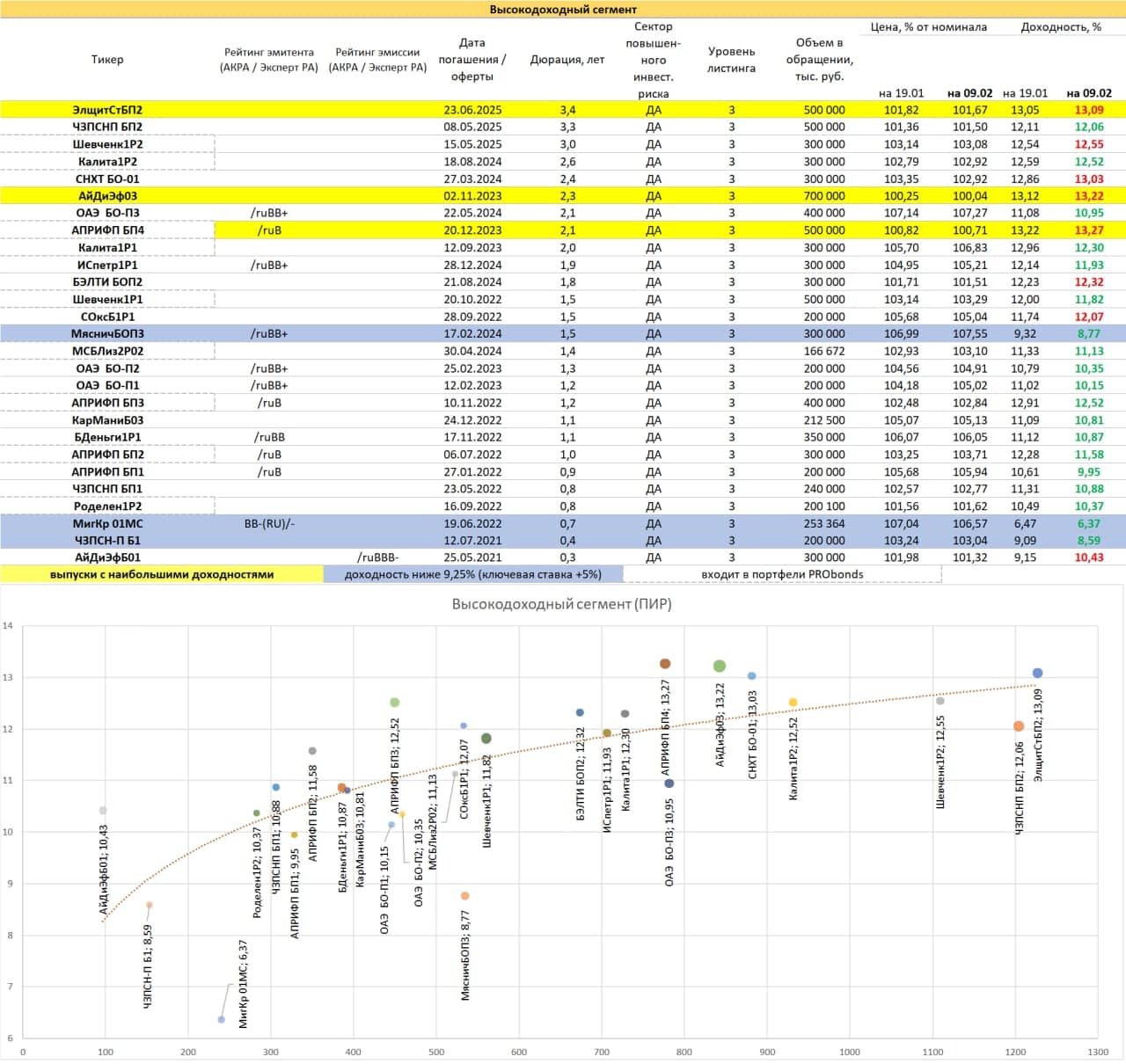

В среднем высокодоходные облигации без изменений за 2 с небольшим недели. Чуть сблизились сопоставимые доходности облигаций, находящихся в Секторе повышенного инвестиционного риска Московской биржи (ПИР) и вне его. Если во второй половине января разница достигала 1,5% годовых, сейчас – 0,95%.

Высокодоходный сегмент значительно вырос в конце прошлого и самом начале нынешнего года. И последний месяц едва ли не отстает от широкого облигационного рынка по текущей доходности (накопленный купон + изменение цены облигации).

Однако громких дефолтных историй вроде бы не ожидается. Денег на рынке всё еще достаточно. Вероятно, увидим новое снижение доходностей.

При этом над сектором маячит инициатива Банка России о запрете неквалифицированным инвесторам покупать облигации ниже рейтинга А-. Когда она перейдет из фазы законотворчества в законодательную наверняка это создаст какой-то навес продаж или раскачает волатильность. Не думаю, что эффект будет долговременным. Главным риском вложений в ВДО всегда будет риск дефолта. Остальные риски покрываются доходностью.

Доходности американских корпоративных бондов попадали до 3%. Большевики столько на депозит в Сбере давали. Мы еще красиво живем, наши ВДО на 10% болтаются.