Краткий обзор портфелей PRObonds. Доходности 11,8-12,5%

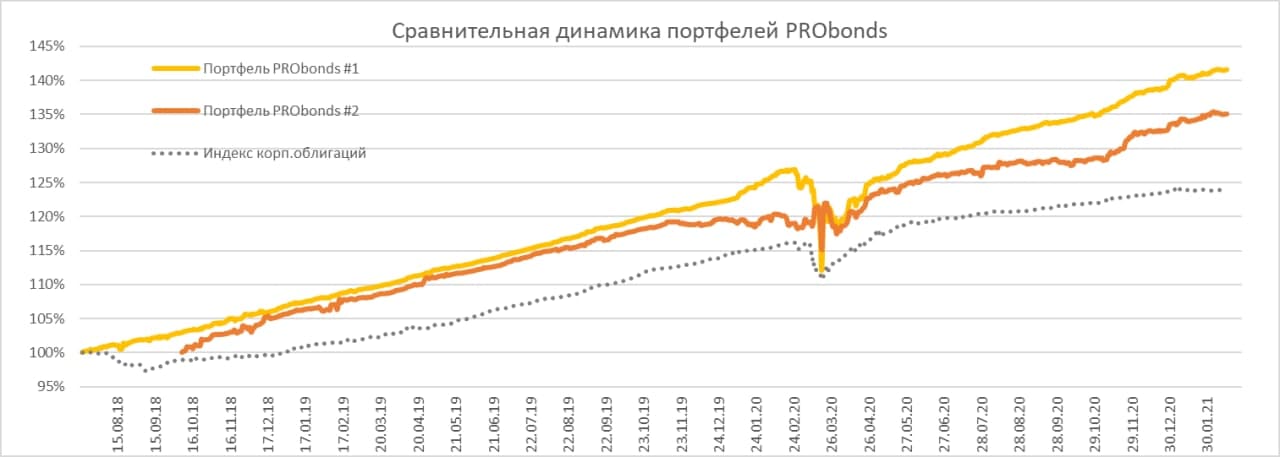

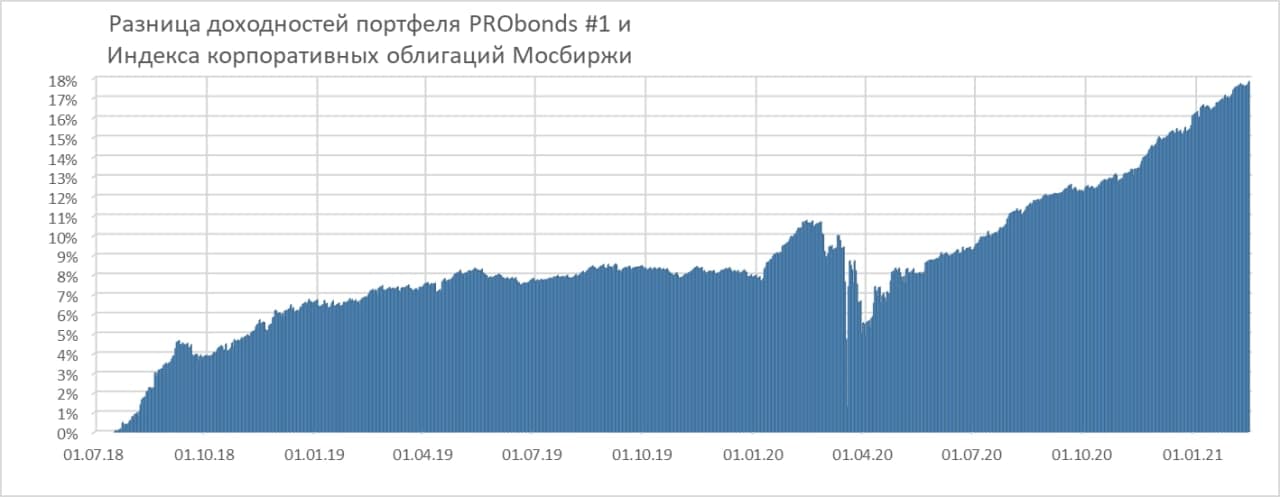

Доходности портфелей PRObonds еще более разошлись: доходность портфеля #1, состоящего строго из высокодоходных облигаций, опустилась ниже 12% годовых (11,8% за последние 365 дней), тогда как доходность смешанного портфеля #2 немного поднялась в сравнении с прошлой неделей, до 12,5% годовых. Впрочем, если не случится какого-то форс-мажора, уже со следующей недели текущая годовая доходность первого портфеля начнет быстро прибавлять по чисто арифметическим причинам (из-за падения портфеля в конце зимы 2020 года). Средняя его доходность за 2,5 года ведения находится вблизи 14% годовых.

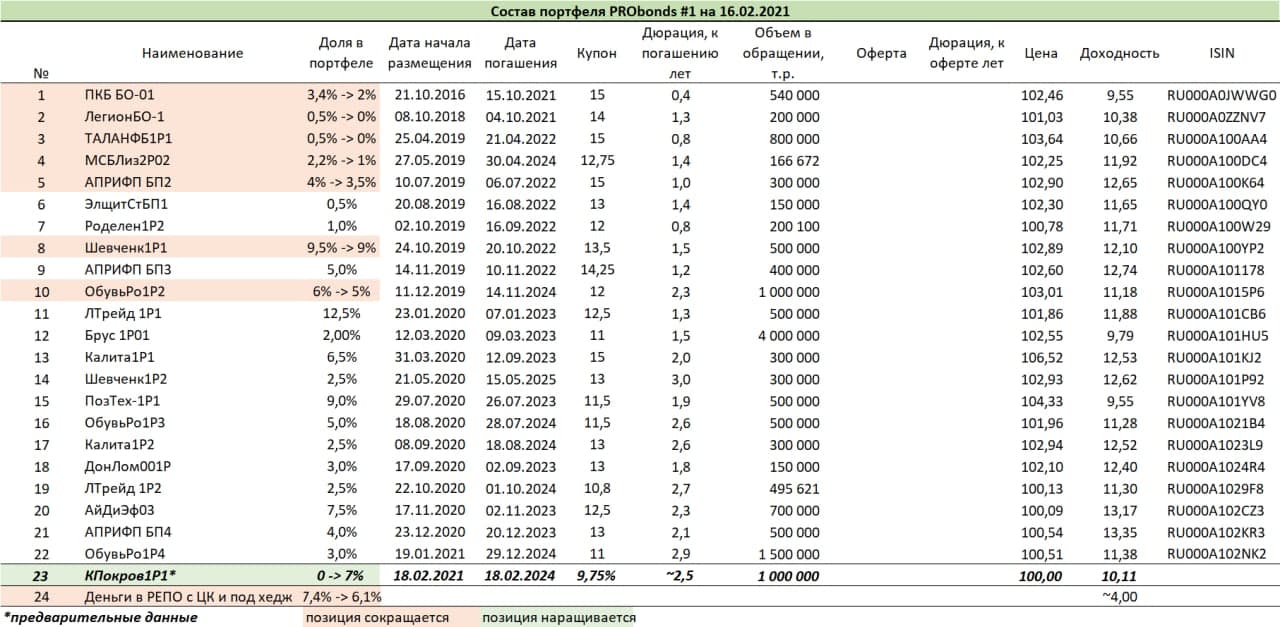

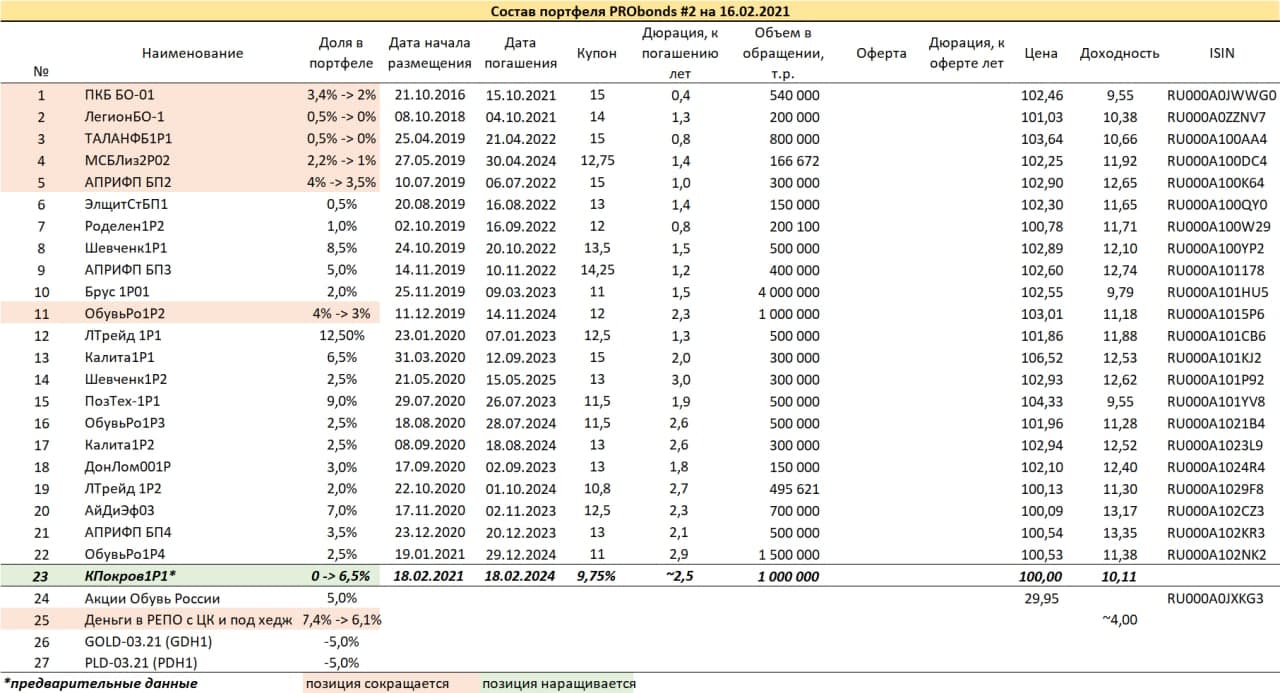

В предыдущем обзоре анонсировалось сокращение в портфелях ряда облигационных позиций под предстоящее в этот четверг размещение облигаций Концерна Покровский (эмитент – Агрофирма-племзавод «Победа» + 4 сельхозпредприятия — поручителя, купон/доходность 9,75%/10,11%, 3 года до погашения). На данный момент снижена доля только в первом выпуске облигаций «Калиты». Остальные позиции будут уменьшаться постепенно, по мере восстановления или остановки в снижении широкого рынка облигаций. Денег для покупки Покровского в портфелях достаточно уже на данный момент.

Что касается свободных денег, то их величина в портфелях долгое время находится выше 6% от активов. Таким образом, коррекция облигационного рынка, которую мы наблюдаем, для портфелей чуть смягчена. После покупки облигаций Покровского доля денег будет вновь доводиться до 6%. Кроме того, в феврале или марте (скорее, в марте) есть относительно высокая вероятность открытия хеджирующих позиций в портфелях. С целью минимизировать или блокировать для них последствия возможной коррекции фондовых рынков.

Так что целевой доходностью на текущий год для обоих портфелей остается 12%.

Все операции портфелей публикуются в открытом доступе до момента их совершения.