Карта рынка облигаций российских МФО

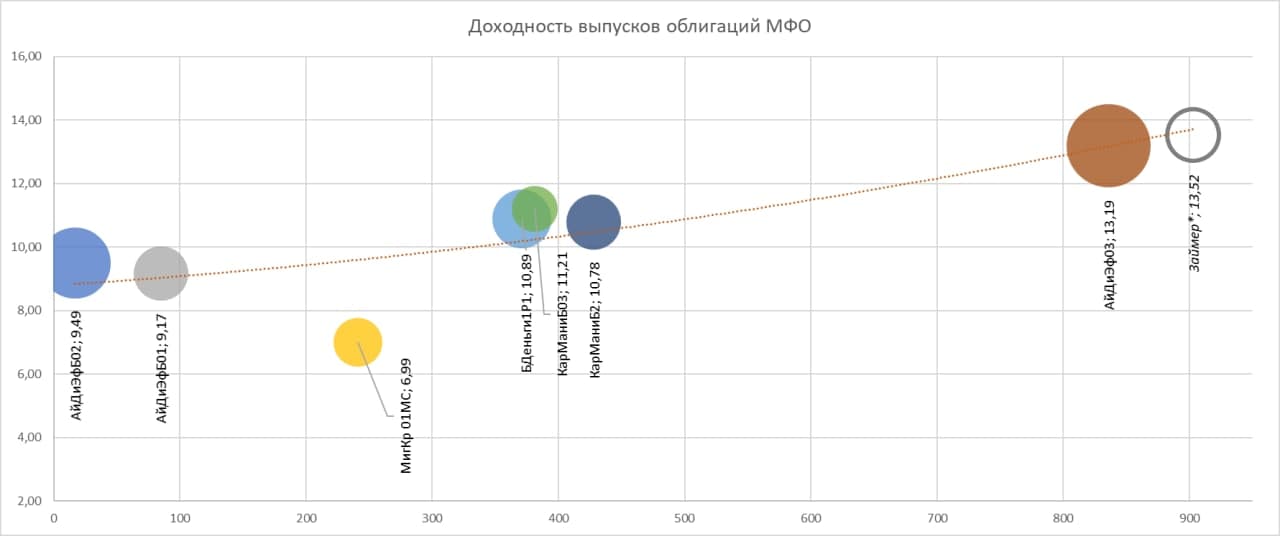

Есть в ней объединяющие признаки. Первое что бросается в глаза – разница средней доходности и средней купонной ставки, которая превышает 4,5% (при расчете средней доходности не учитывались бумаги КарМани МФК-01-боб, где при нынешней цене доходность к ближайшей оферте резко отрицательная). Такая разница объясняется, полагаю, не инвестиционной востребованностью, а малой величиной сектора и его низкой ликвидностью. И также, это во-вторых, очень короткими сроками бумаг. Средняя дюрация едва превышает 300 дней, т.е. 10 месяцев.

Пока можно говорить лишь о зарождении сектора облигаций МФО. Его скромная величина (2,9 млрд.р. в обращении) – тому очевидный пример. И это, теоретически, именно высокодоходные облигации. Сомнительно, что купонные ставки здесь уйдут ниже 12% при нынешней стоимости денег. В свою очередь регуляторные требования однозначно делают его доступным только для квалифицированных инвесторов.