Обзор ежегодного доклада Credit Suisse Global Investment Returns Yearbook 2021

Это актуально для понимания рисков инвестирования в развивающиеся рынки. Несколько интересных моментов в докладе CS.

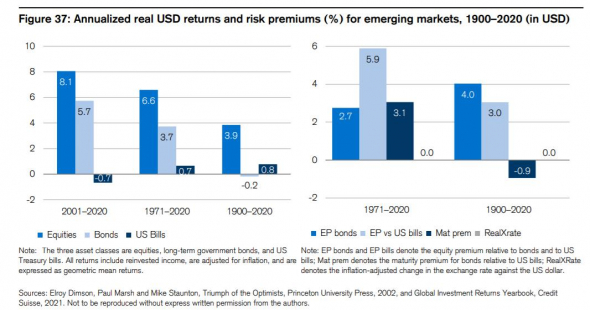

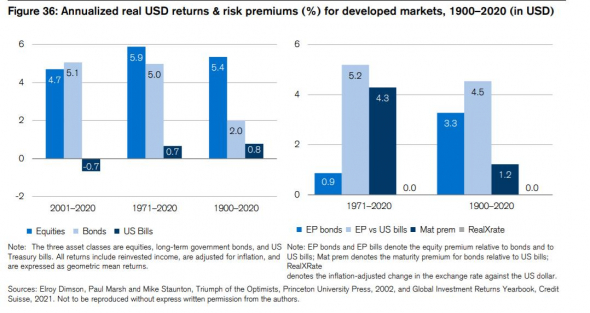

1. Чем длиннее инвестиционный горизонт, тем больше реальная (за минусом инфляции) доходность акций и облигаций развивающихся стран уступает странам развитым (см. рис. 1 и 2, там СЛЕВА показана среднегодовая реальная доходность инструментов, а СПРАВА – риск-премии по акциям в сравнении с облигациями, а также премия долгосрочных облигаций к казначейским векселям). На 20- и 50-летних горизонтах по доходности акции развивающихся стран имеют некоторое преимущество.

По России цифры CS не раскрывает, но их публикуем мы по методике, аналогичной CS, в ежегодных обзорах российского финансового рынка Института Гайдара.

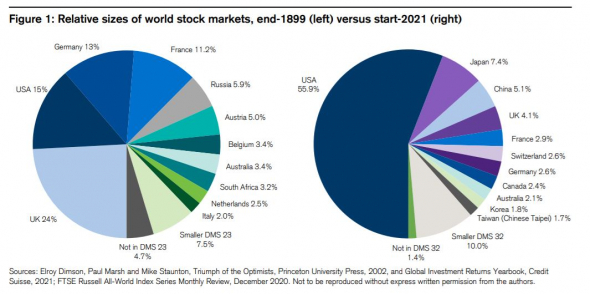

2. Интересная диаграмма CS о эволюции размеров рынков по капитализации в России. Доля царской аграрной России в мировой капитализации была почти 6% — капитализация современных российских компаний в мировой – менее 1% (!!!).

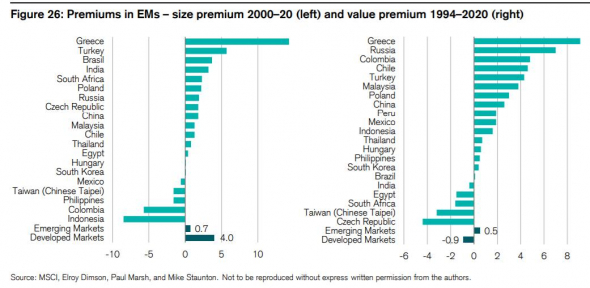

3. Стратегии факторного инвестирования приносят дополнительную доходность практически во всех развивающихся странах, включая Россию. Особенно значимы факторы компаний малой капитализации и стоимости. Это совпадает и с нашими выводами – см. статистику на ресурсе Конструктор CAPM-ru.

4. На основе критерия номинальной доходности за последние 10 лет Mark Hulbert показал преимущества инвестиций в акции и облигации развитых стран. Хороший «пинок» от Халберта достался и авторитетному Jeremy Grantham из бостонской инвестиционной компании GMO, согласно прогнозам которого в следующие 7 лет акции компаний развивающихся стран побьют инфляцию на 5,0% годовых в то время как реальная доходность S&P 500 окажется «минус» 6,2% (!). На это Халберт замечает «однако, как также широко известно, что аналогичные прогнозы GMO делаются уже много лет, и, по крайней мере, до сих пор они были очень ошибочными. По данным FactSet, за последние 10 лет доходность iShares MSCI Emerging Markets ETF (EEM) составила 3,4% годовых, что почти на 10 процентных пунктов ниже 13,3% годовой доходности SPDR S&P 500 (SPY).

Таким образом, долгосрочность инвестиций предполагает наличие адекватных расчетов доходности и премии за риск по доступным частным инвесторам инструментам. Это в полной мере касается и российского фондового рынка.

© текст Александр Абрамов

P.S.

На профитгейте только часть постов, остальные — в телеграмм.

(некоторые профитгейтовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)