Почему стимулы не ведут к органическому росту

В Вашингтоне растет консенсус, что единственный способ исправить самый тяжелый

экономический спад за более чем 70 лет - это раздать больше бесплатных денег. От Джо Байдена до Джанет Йеллен и большинства членов Конгресса существует запроса на дополнительные «стимулы». Однако причина того, что предыдущие программы провалились, заключается в том, что стимулы не приводят к органическому росту.

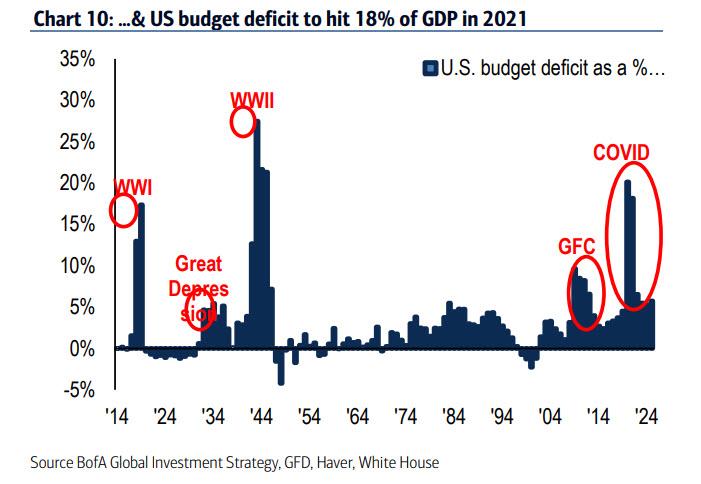

Джозеф Карсон, бывший главный экономист Alliance Bernstein, недавно заметил: «Предположим, Конгресс принимает что-то близкое к предложению администрации

Байдена по стимулированию в размере 1,9 триллиона долларов. В этом случае это увеличит совокупный объем бюджетных стимулов за последние 12 месяцев до 5 триллионов долларов - три транша - 2,2 триллиона долларов, 900 миллиардов долларов и 1,9 триллиона долларов. В прошлом году номинальный ВВП составил 21 триллион долларов, так что совокупное вливание фискальных стимулов составляет почти 25%. Ничто в наше время не может сравниться с этим, особенно в мирное время. В 2010 году CBO опубликовала отчет о военных издержках серьезных войн. Военные расходы на войну в Первой мировой войне составили 13,6% ВВП, а в Первой мировой войне - 35,8% - так что текущие расходы / стимулы приходятся на середину двух мировых войн »

Это невероятное вмешательство по сравнению с лежащим в основе кризисом. Как отметил

Джозеф, между сегодняшним днем и Второй мировой войной есть существенная разница.

«Во время мировых войн активность в частном секторе снижалась. Сегодня это не так.

Жилищный сектор переживает бум: закладка новых домой на самом высоком уровне за 15

лет, а цены растут двузначными числами до рекордных уровней. В то же время в

производственном секторе наблюдается небольшой бум заказов и производства ».

Однако, чтобы понять, почему усиление стимулов может не привести к экономическому

росту, нам нужно пересмотреть, как мы к этому пришли.

Краткая история

В марте, когда экономика остановилась из-за пандемии, Федеральная резервная система

начала действовать, чтобы наполнить систему ликвидностью. В то же время Конгресс принял

масштабный законопроект о бюджетном стимулировании на сумму 2,2 триллиона долларов,

который расширил размер пособий по безработице и направил чеки непосредственно

домохозяйствам. Затем в декабре администрация Трампа дала экономике еще 900 миллиардов

долларов. Теперь администрация Байдена предполагает повторить то же самое с еще 1,9

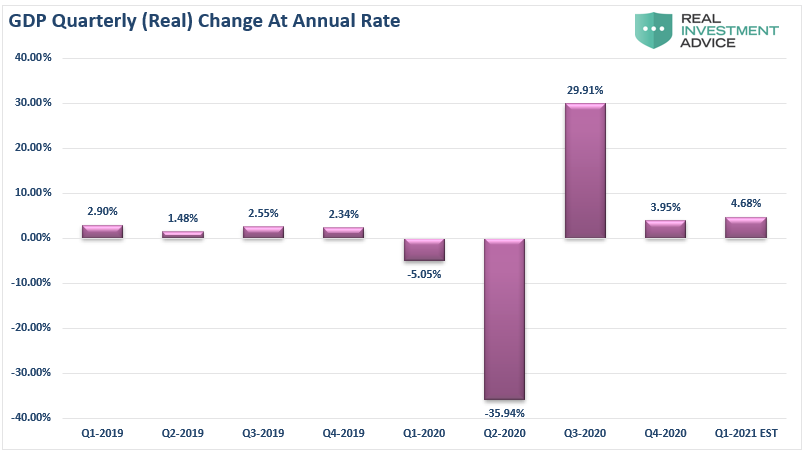

триллионом долларов. Как показано ниже, когда деньги текут в руки домохозяйств,

неудивительно, что экономика восстановилась.

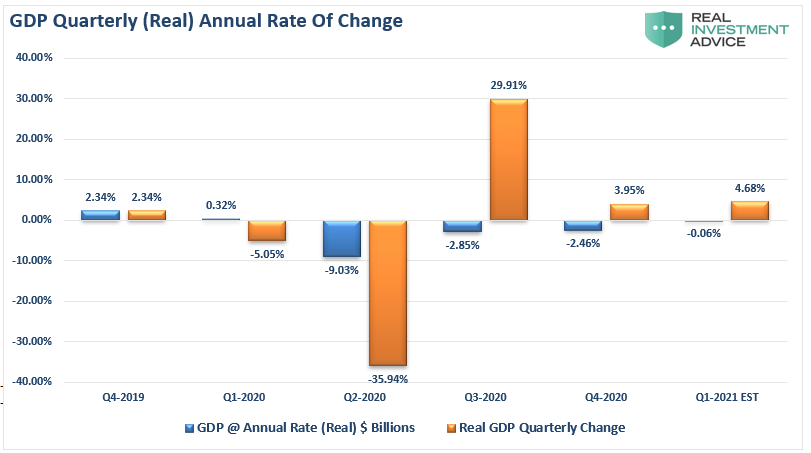

Этот всплеск в третьем квартале, а также рост фондового рынка, к тому же, напрямую

отреагировали как на фискальные, так и на денежно-кредитные стимулы. На приведенной

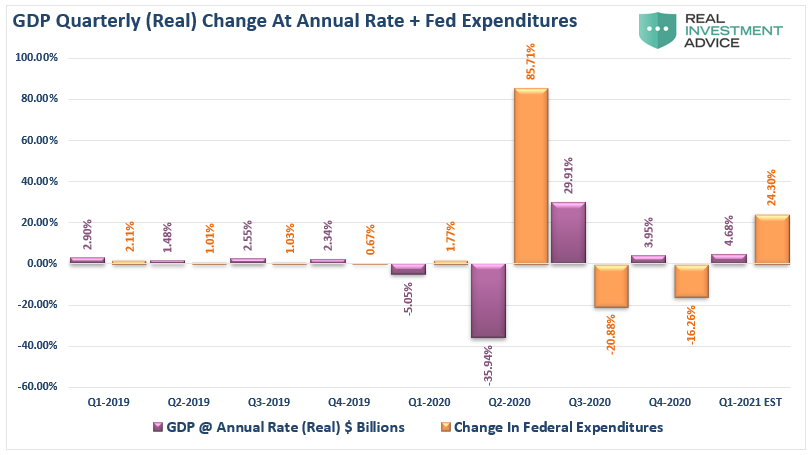

ниже диаграмме для сравнения добавлено процентное изменение федеральных расходов.

Всплеск федеральных расходов во втором квартале был вызван принятием закона CARES. В

первом квартале 2020 года правительство потратило в общей сложности 4,9 триллиона

долларов, что на 85,3 миллиарда долларов больше, чем за четвертый квартал 2019 года. Во

втором квартале 2020 года он резко вырос в связи с принятием закона CARES. Расходы во

втором квартале подскочили до 9,1 триллиона долларов, что на 4,2 триллиона долларов больше по сравнению с первым кварталом 2020 года.

В третьем и четвертом кварталах расходы все еще были намного выше нормального уровня,

составляя 7,2 и 6,0 триллионов долларов. Важно отметить, что скорость изменения расходов

снижается вместе с темпами экономического роста. Это эффект «второй производной» роста.

Вторая производная

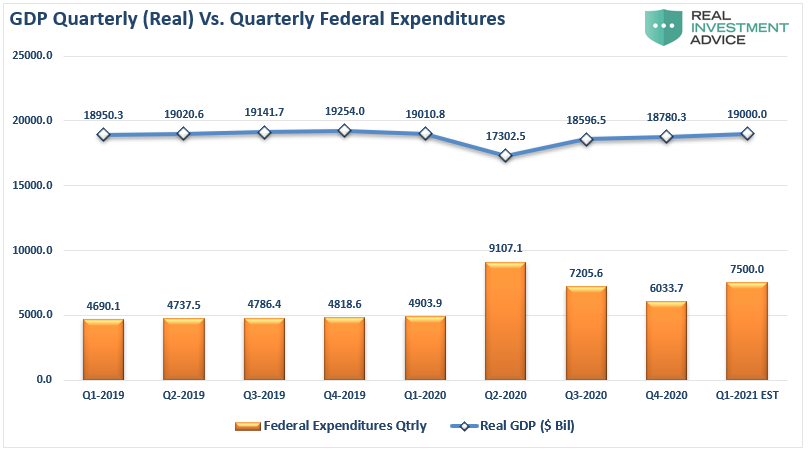

На следующем графике показано, как «вторая производная» уже подрывает как фискальные,

так и денежно-кредитные стимулы. Судя по фактическим данным за первый квартал 2019 года, федеральные расходы оставались относительно

стабильными в течение первого квартала 2020 года, наряду с реальным экономическим

ростом. Однако со 2 по 4 квартал 2020 года федеральные расходы резко выросли. Однако

экономика все еще не вернулась к положительному росту.

В приведенной ниже таблице показана внутренняя проблема. Хотя дополнительный

бюджетный стимул действительно помог предотвратить более глубокое сокращение экономики,

его влияние со временем уменьшается.

Однако в конечном итоге это проблема всех фискальных и денежных программ,

поддерживаемых долгом.

Стимул не дает уверенности.

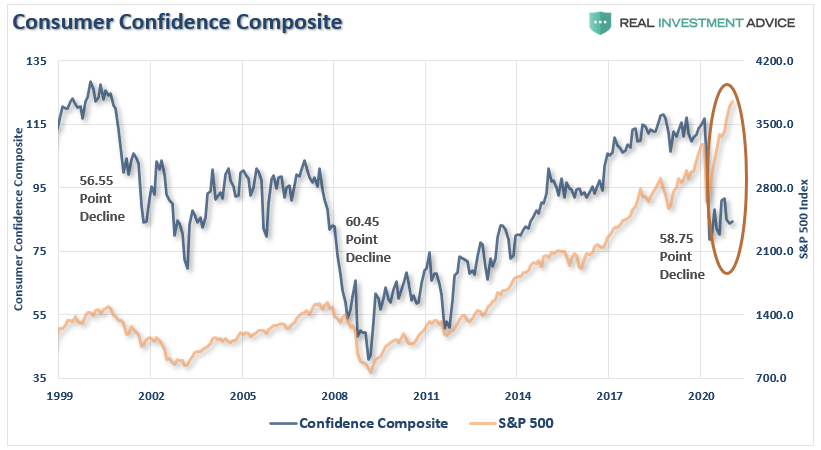

Проблема с денежно-кредитными интервенциями, такими как прямые чеки домохозяйств,

заключается в том, что, хотя они могут обеспечить краткосрочное увеличение расходов, они

не способствуют укреплению доверия. Как показано на диаграмме ниже, несмотря на резкое

восстановление экономики и фондового рынка, доверие потребителей остается на низком

уровне рецессии.

Причина того, что стимулирующие выплаты не повлияли на доверие потребителей,

заключается в понимании того, что такие выплаты являются единовременной выгодой.

Экономическое процветание и уверенность повышают занятость и рост заработной платы.

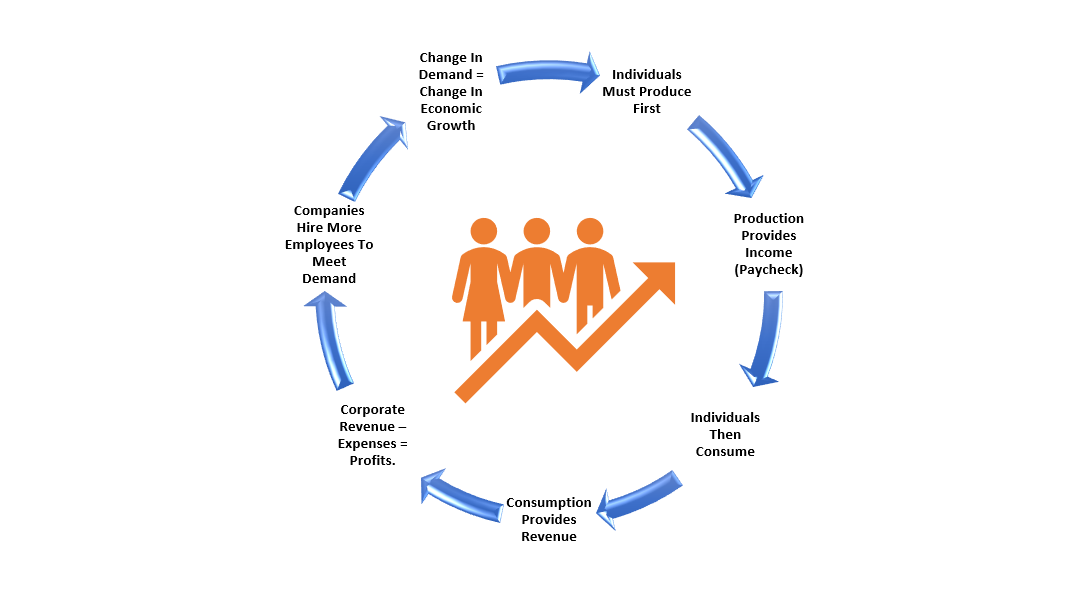

Такова проблема с искусственным раздражителем. Чтобы увеличить занятость и заработную

плату, необходимо повысить доверие работодателей. На диаграмме ниже показано, как

работает экономика. Люди должны сначала произвести, прежде чем они смогут потреблять.

Хотя стимулы будут обходить «производственную» часть уравнения, создавая

краткосрочный спрос, они не создают повторяемого спроса, необходимого предприятиям для

увеличения занятости.

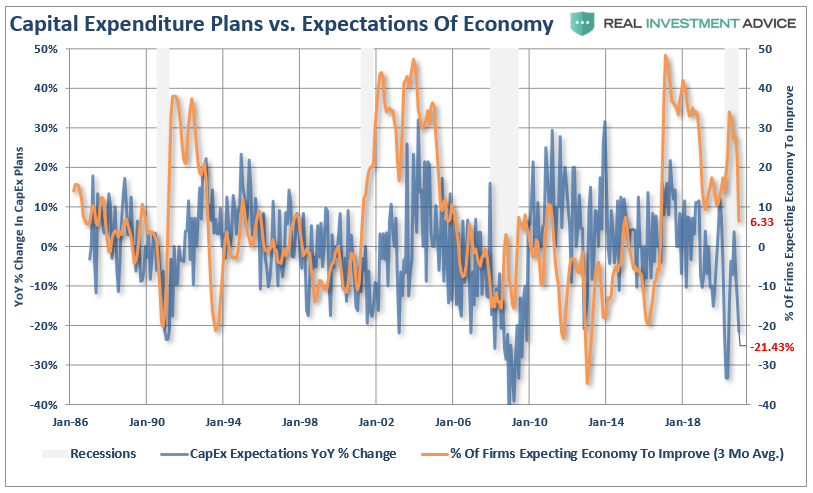

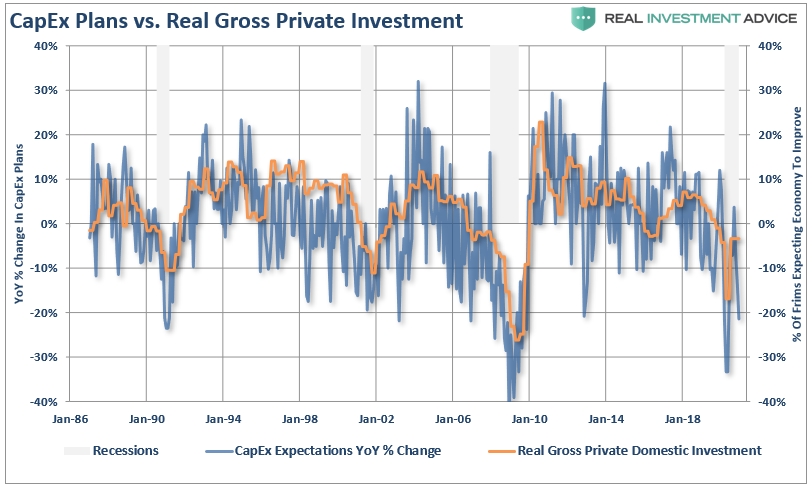

«Малые предприятия подвержены экономическим спадам и не имеют доступа к публичным

рынкам для долговых обязательств или вторичного размещения. Таким образом, они, как

правило, уделяют большое внимание операционной эффективности и прибыльности.Если бы

предприятия ожидали массового всплеска «отложенного» спроса, они бы предприняли

несколько шагов, чтобы подготовиться к нему. Сюда входит планирование увеличения

капитальных затрат для удовлетворения ожидаемого спроса. К сожалению, эти ожидания

достигли пика в 2018 году и снова снизились ».

«Есть важные последствия для экономики, поскольку« бизнес-инвестиции »являются

компонентом расчета ВВП. «Планы» капитальных вложений малого бизнеса имеют высокую

корреляцию с реальными валовыми частными инвестициями. Падение ожиданий

«капитальных затрат» предполагает, что в следующем месяце инвестиции в бизнес резко

упадут ».

Более серьезная проблема со стимулом заключается в том, что он основан на увеличении

уровня долга для его обеспечения.

Вы не можете использовать долг для роста.

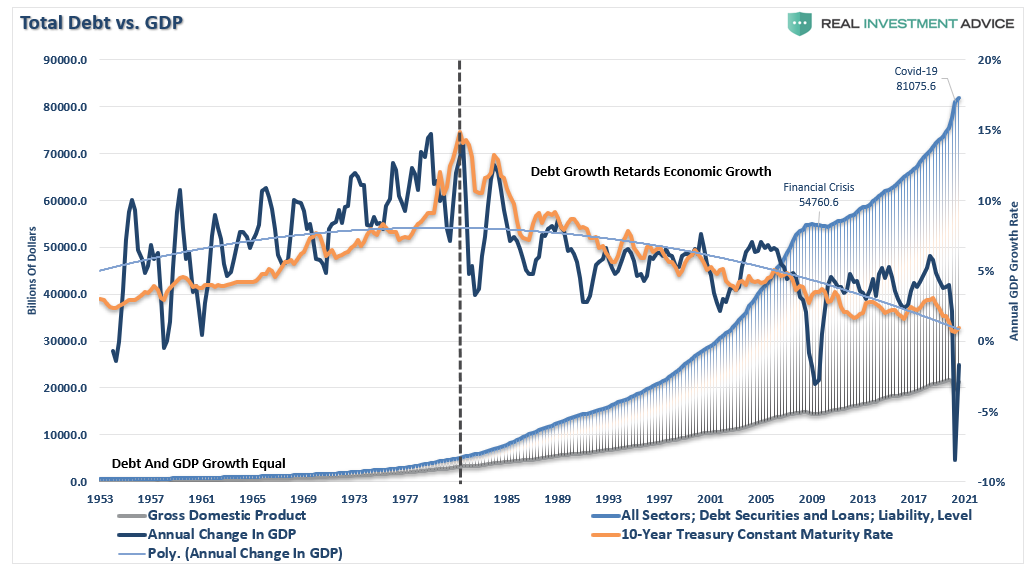

Самая большая проблема с дополнительными стимулами - это увеличение долга, необходимого

для его финансирования. Как обсуждалось ранее, нигде в мире не существует исторического

прецедента, который бы показал, что увеличение уровня долга ведет к более устойчивым

темпам экономического роста или процветания. С 1980 года общий рост долга резко вырос до

уровней, которые в настоящее время ограничивают экономический рост в целом. Сейчас,

когда темпы экономического роста находятся на самом низком уровне за всю историю

наблюдений, изменение долга продолжает отвлекать больше налоговых долларов от

производительных инвестиций в обслуживание долга и социальное обеспечение.

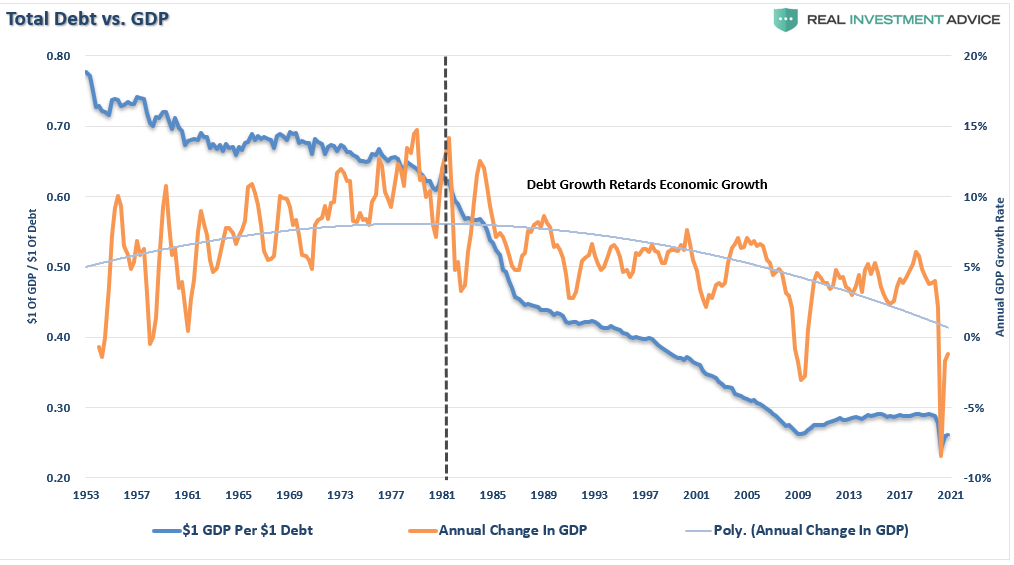

Мы можем увидеть влияние долга на экономику, проанализировав созданный экономический

ост. Как показано, для генерирования каждого доллара экономического роста требуется

увеличивающаяся сумма долга.

В течение 30 лет, с 1952 по 1982 год, экономический профицит способствовал повышению

темпов экономического роста, которые в этот период составляли в среднем около 8%. Вот

почему Федеральная резервная система оказалась в «ловушке ликвидности».Процентные

ставки ДОЛЖНЫ оставаться низкими, а долг ДОЛЖЕН расти быстрее, чем экономика, просто

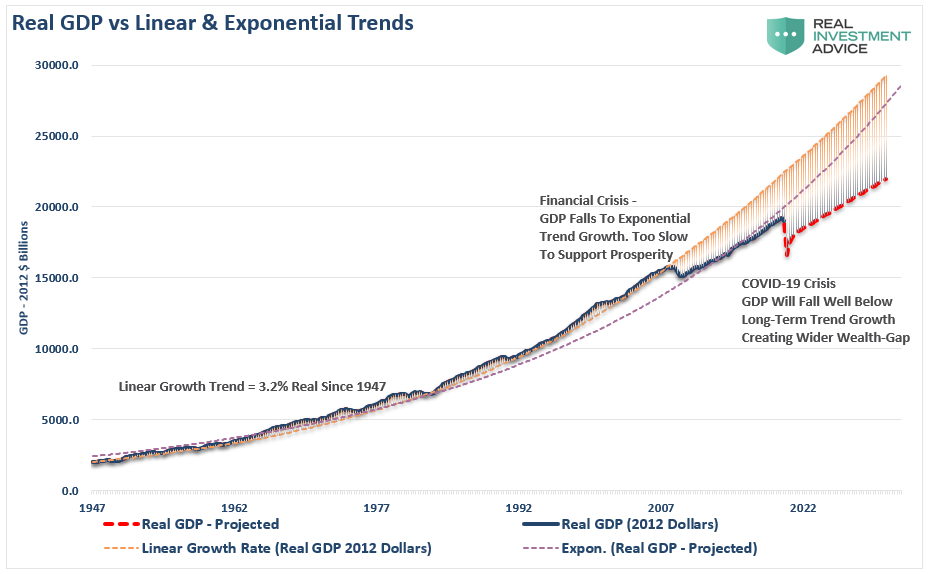

для того, чтобы экономика не остановилась.Ухудшение экономического роста более четко

видно на диаграмме ниже.С 1947 по 2008 год в экономике США наблюдался реальный

экономический рост с поправкой на инфляцию, а не линейная тенденция роста в 3,2%.Однако

после рецессии 2008 года темпы роста упали до экспоненциального тренда примерно на 2,2%.

К сожалению, вместо того, чтобы уменьшить непогашенные долговые проблемы,

Федеральная резервная система проводила политику, которая увеличивала непродуктивный

долг и леверидж.

Выйдя из рецессии 2020 года, экономический тренд роста составит где-то между 1,5% и 1,75%.

С учетом суммы долга, добавляемого к общей системе, текущее обслуживание долга будет

по-прежнему сдерживать экономический рост.

Постоянная потеря

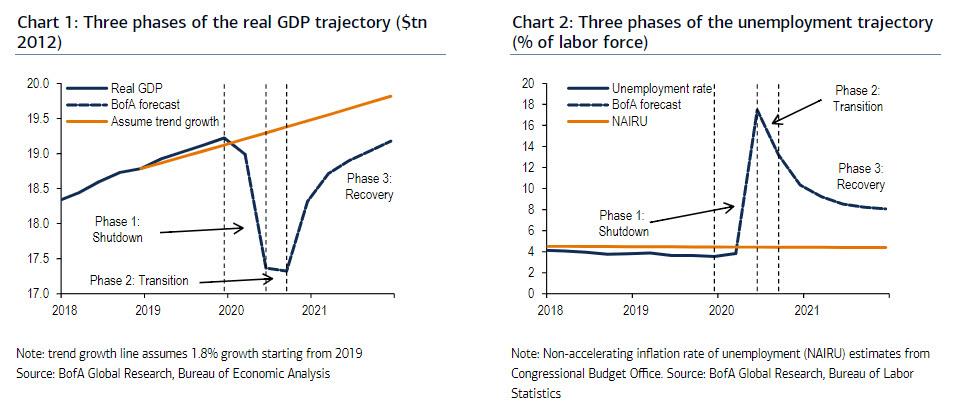

Как отмечает Zerohedge, постоянная потеря объемов производства в США была ранее

показана BofA. Банк представил тенденцию роста до COVID и сравнил ее с восстановлением

в базовом сценарии.

Это хорошо согласуется с нашим анализом, приведенным выше. Учитывая постоянную потерю

производства и рост уровня непродуктивного долга, восстановление будет более медленным и

длительным, чем те, которые надеются на «V-образное» восстановление. «Nike Swoosh», хотя

и более реалистичен, также может быть излишне оптимистичным.

Однако это самый важный момент.

Экономика США никогда не вернется ни к своим долгосрочным линейным, ни к

экспоненциальным тенденциям роста.

Продолжение циклов подъема / спада

Кейнсианское мнение о том, что «больше денег в карманах людей» приведет к росту

потребительских расходов, что приведет к увеличению ВВП, было ошибочным. Этого не было

за 40 лет.

Джозеф Карсон, бывший главный экономист Alliance Bernstein, заключает:

Учитывая масштабы налогово-бюджетных стимулов, можно было бы ожидать, что ФРС

подумает о том, чтобы« опереться на ветер ». Но не этот ФРС - ФРС использует тот же

сценарий Великой финансовой рецессии, обеспечивая ненужные стимулы для раскаленного рынка жилья.

Каков экономический и финансовый финал? Трудно представить себе что-либо, кроме

сценария «бум-спад» с быстрым ростом и повышением рыночных процентных ставок в 2021

и начале 2022 года с последующим спадом в конце 2022/23 года, когда иссякнет бюджетный

стимул / поддержка.

США пережили умеренный спад после резкого сокращения государственных военных расходов

после войн в Корее и Вьетнаме - и тогда масштаб военных расходов составлял от 2% до 4%

ВВП. Сегодняшний «сахарный пик» беспрецедентен, повышая шансы на более тяжелую

посадку.

Хотя основные экономисты считают, что усиление стимулов приведет к устойчивому

экономическому росту, никаких доказательств в поддержку этого утверждения нет.

Да, краткосрочный всплеск инфляции и процентных ставок, безусловно, будет. Однако

это быстро приведет к огромному уровню долга, нависшему над экономикой.

Это ловушка, которая поместит Федеральный резерв в ящик повышения ставок и

сокращения денежно-кредитной политики в самый неподходящий момент.

Народ. Сразу извиняюсь если что. Первый пост. Еще и предпросмотра нету

Уровень мышления достойный нобелевских лауреатов по экономике.