Рынок СПГ: чего ждать и за кем следить

2021 год начался с рекордов в ценах на газ из-за сильного спроса в Азии и других уголках мира на фоне резкого похолодания на Планете.

Еще недавно всем казалось, что СПГ будет «вредить» газовому рынку ростом предложения, а пару месяцев назад за сжиженный газ платили в 8 раз больше, чем летом. Большой страх вылился в космический рост стоимости газа и поставок топлива.

От этой ситуации в моменте выиграли Газпром и НОВАТЭК.

Однако остается непонятным, чего ожидать в будущем от рынка газа. В этой статье мы:

- посмотрим на текущую ситуацию в поставках;

- обрисуем тренд на 4-5 лет вперед на рынке СПГ;

- выделим газовые фишки, к которым стоит присмотреться для инвестирования.

Предложение СПГ сейчас восстанавливается

После большого роста цен на газ аналитики все чаще стали говорить о структурных проблемах на рынке газа и эфемерном дефиците. Главная мысль заключалась в следующем: «Рано радоваться, скоро придет СПГ, и все вернется „на круги своя“».

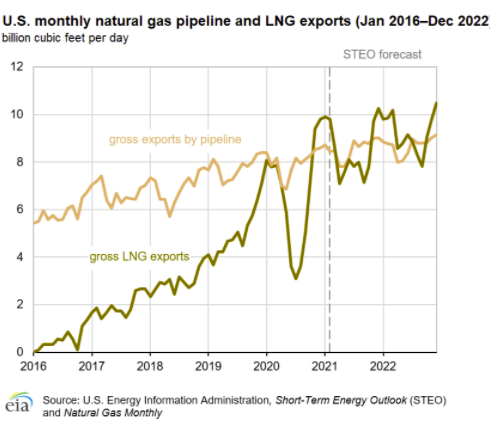

Американский экспорт СПГ в действительности восстанавливается после существенного падения в середине 2020 г. за счет роста поставок в Азию и Европу.

Этому процессу способствуют:

- рост цен на сжиженный природный газ как в Европе, так и в США;

- увеличение спроса со стороны Азии в рамках диверсификации поставок энергоресурсов и из-за общего тренда на переход к зеленым источникам энергии;

- восстановление экономик и промышленной активности после локдаунов и карантинных ограничений в 2020 г.

Ежемесячные данные по прокачке американского газа по трубопроводам и экспорт СПГ, млрд куб. футов в день.

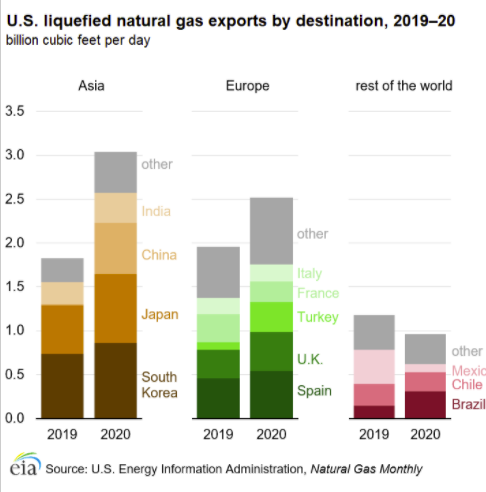

Экспорт американского экспорта СПГ по направлениям 2019/2020, млрд куб. футов в сутки

С ноября 2020 г. поставки СПГ США продолжили постепенный рост с эпизодичными снижениями из-за логистических сложностей.

При нивелировании транспортных сложностей экспорт СПГ будет около своих максимумов по производству.

Источник: eia.gov

Все это говорит о восстановлении и росте предложения и вероятном переориентировании части азиатских грузов в Европу при снижении премии на азиатский газ. В краткосроке такой процесс будет сдерживать рост цен на «голубое топливо».

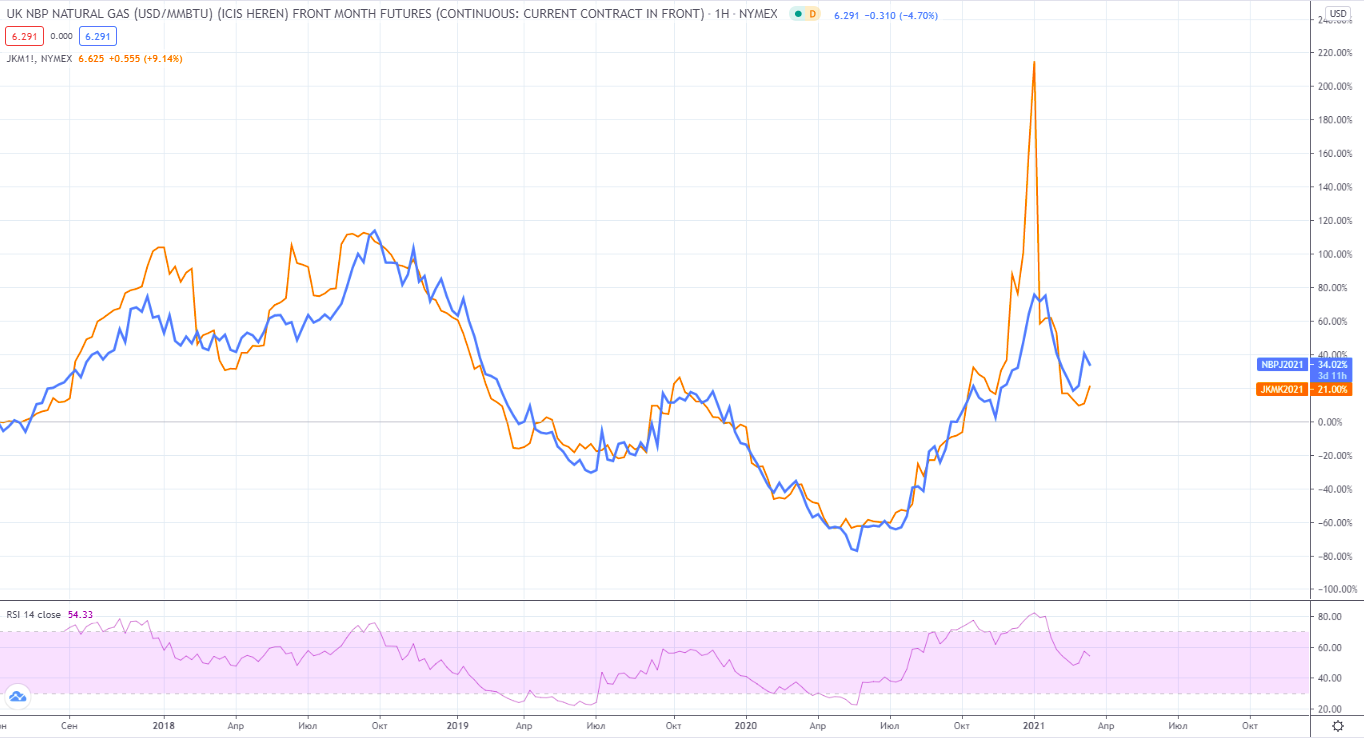

Котировки британского и азиатского бенчмарков по стоимости газа в динамике

Источник: ru.tradingview.com

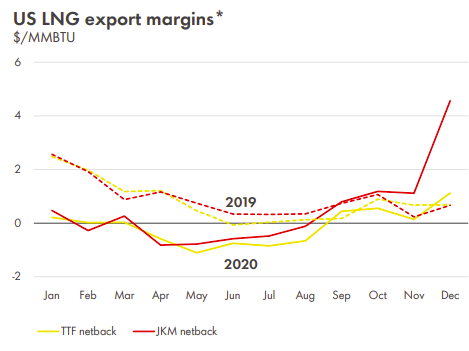

Сравним с нетбеками по газовым бенчмаркам в Европе и в Азии.

Источник: shell.com

На горизонте 4-5 лет ожидается рост спроса при медленно растущем предложении

Однако 2020 г. и пандемия COVID-19 внесли существенные долгосрочные коррективы в рынок СПГ. Фундаментальный баланс теперь склоняется к бычьему тренду в сжиженном природном газе.

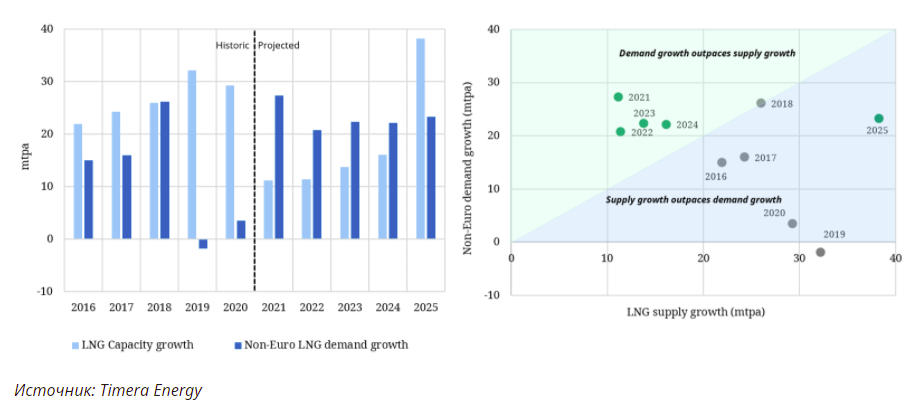

Рынок СПГ очень подвижен, и есть вероятность, что текущие оценки не будут иметь ничего общего с реальностью. Но на данный момент в аналитической среде есть консенсус, что некогда профицитный рынок СПГ будет дефицитным в ближайшие годы.

Ожидалось, что предложение сжиженного природного газа будет расти быстрее, чем спрос. Этот процесс объяснялся скорым выходом новых мощностей по сжижению газа.

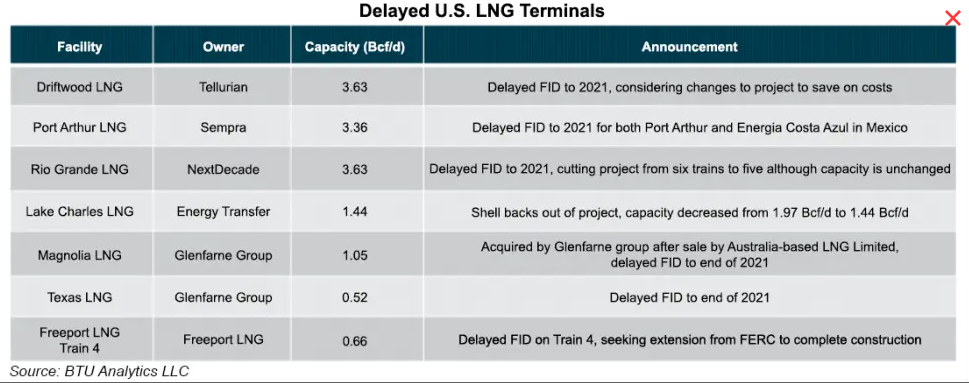

Список отмененных финальных инвестиционных решений по заводам

Источник: naturalgasintel.com

Высокая неопределенность 2020 г. отодвинула финальные инвестиционные решения по ряду СПГ проектов на неопределенное время. Этот факт сделал предсказуемым низкий рост предложения на протяжении 4-5 лет (срок реализации проекта после финального инвест. решения). Из российских проектов – Обский СПГ Новатэка – пока не утвержден в качестве финального инвестиционного решения.

Также из-за ценового шока 2020 г. ряд СПГ-производителей снизило инвестиционные программы на 1-2 года вперед и перенесла реализацию текущих проектов.

С другой стороны, страны Азии и Европы продемонстрировали сильный спрос на СПГ и стали подготавливать инфраструктуру для увеличения объемов импорта сжиженного газа. Поэтому аналитики сейчас прогнозируют рост спроса быстрее, чем выход новых объемов СПГ на ближайшие 4 года.

Соотношение роста спроса и роста предложения по СПГ в мире, млн тонн в год

Источник: Timera Energy

Газовые производители будут в фаворе

Долгосрочное превышение спроса над предложением позволит газовикам продавать свой газ дороже и наращивать объемы поставок при дефиците газа на рынке. Вместо негативного давления профицитного СПГ в ближайшие годы ожидается дефицит и устойчивость цен и объемов поставок сжиженного природного газа.

Из российских производителей в ближайшие несколько лет будут выигрывать Газпром и Новатэк. Они могут продавать газ по бОльшей цене за счет спотовой составляющей. Высокий спот будет положительно влиять на маржу бизнеса и позитивно отражаться на фин. резах компании. Более того, компании смогут решить проблемы с текущими поставщиками.

К примеру, у Газпрома в разговоре с Турцией о перезаключении долгосрочных контрактов на поставку «голубого топлива» по Турецкому и Голубому потокам будет доп. козырь. Теперь Турции будет сложнее диверсифицировать свою энергетику за счет дешевого СПГ.

Новатэк будет выигрывать от удорожания поставок СПГ покупателям, а также сможет завершить строительство 4-ой линии Ямал СПГ и первых линий Арктик СПГ-2. Более того, устойчивость рынка позволит найти инвестора в проектируемые инициативы Новатэка.

Cheniere Energy Inc. Американский публичный СПГ экспортер, который по размеру бизнеса сопоставим с Новатэком. Компания видит возможным увеличение EBITDA компании до 4$ млрд (Новатэк ~460 млрд руб. за 2019 г.). В 2021 г. должны быть запущены 3-я линия завода суммарной мощностью в 15 млн т./г Corpus Christi Liquefaction и в 2П2022 г. 6-ая линия завода по сжижению Sabine Pass на 5 млн т./г.

Резюме

Рынок СПГ сейчас восстанавливается после экстремальных значений середины зимы. Впереди рынок ждет переориентация части азиатских поставок газа в Европу, а также низкий сезон с историческим пониженным потреблением углеводородов.

Однако долгосрочно рынок СПГ ожидается дефицитным из-за отложенных финальных инвестиционных решений по ряду СПГ проектов вследствие пандемии COVID-19 и структурного роста спроса со стороны азиатских стран (Индия, Китай и др.).

На данный момент мы видим, что российский и мировой нефтегаз находится около своих справедливых оценок. Поэтому имеет смысл дождаться коррекции в сырьевиках и подбирать их с инвест горизонтом в несколько лет, пока у них будут реализовываться мегапроекты.

Статья написана в соавторстве с аналитиком Никитой Куйдо