Розничные инвесторы - много уверенности, мало опыта.

В условиях «рыночной мании» розничные инвесторы, как правило, склонны к «длительной уверенности» и «короткому опыту», когда надувается пузырь. Хотя мы часто думаем, что каждое «время» отличается, это бывает редко . Неизбежны только одни и те же результаты.

Недавно я написал статью о книге Чарльза Маккея «Чрезвычайно популярные заблуждения и безумие толпы». Как уже отмечалось, эта книга была ранним исследованием психологии толпы. А именно:

«Существенно важно понимание роли психологии в формировании и распространении финансовых маний. От «пузыря в Южном море» 1711 года до «краха Dot.com» в 2000 году все пузыри образовались из аналогичной «паники» инвесторов, преследующих текущие спекуляции ».

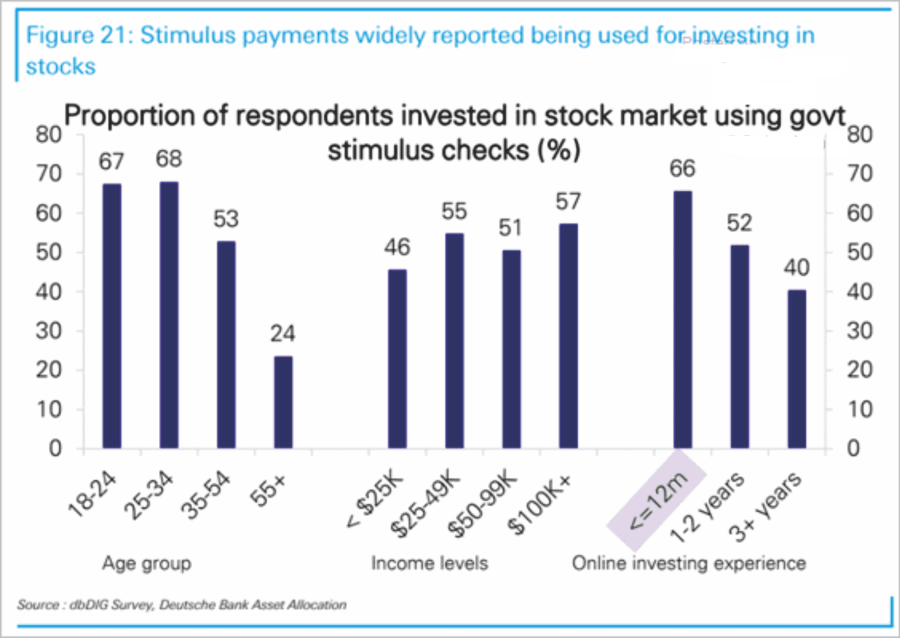

Недавнее исследование UBS выявило некоторые интересные факты о розничных трейдерах и текущем уровне спекуляций на рынке.

Видел это раньше

Уильям Бернштейн, дополнивший работу Маккея, предполагает, что:

«Пузыри характеризуются крайними прогнозами, имеют тенденцию доминировать в разговорах и побуждают людей уходить с работы. Предупреждения скептиков мыльного пузыря неизменно вызывают презрение и насмешки ».

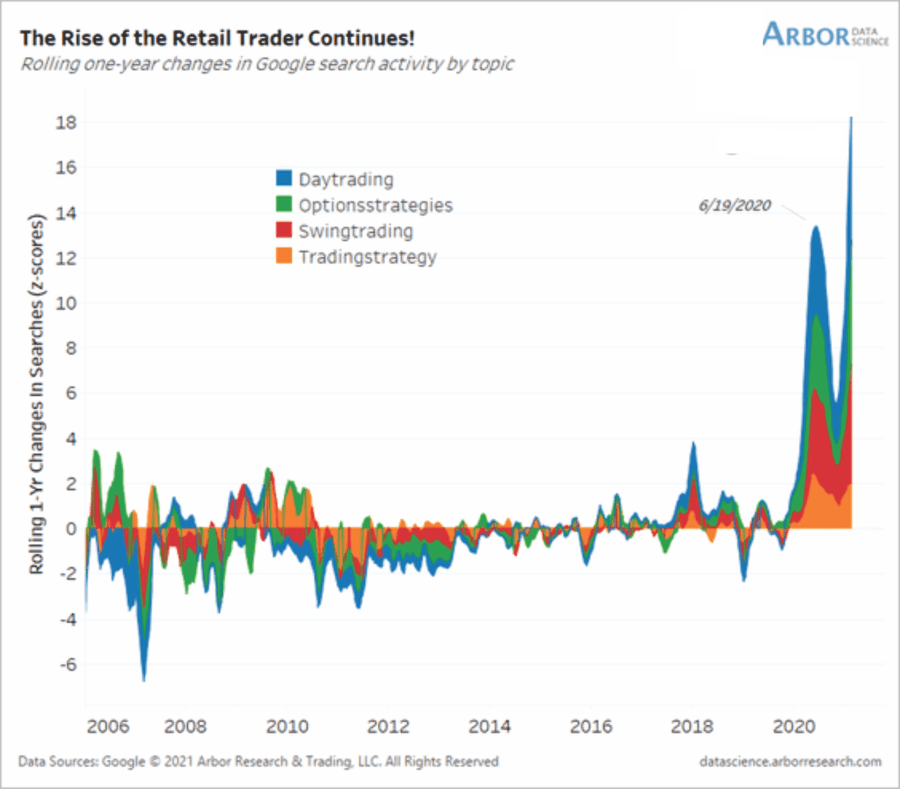

Число людей, вводящих в Google запрос о том, как торговать акциями, резко возросло после пандемических минимумов.

Для любого, кто пережил два «настоящих» медвежьих рынка, знакомы образы людей, пытающихся научиться «дневной торговле» на пути к богатству. От рекламы E * Trade до «дейтрейдинговых компаний» люди уходили с работы, чтобы торговать акциями.

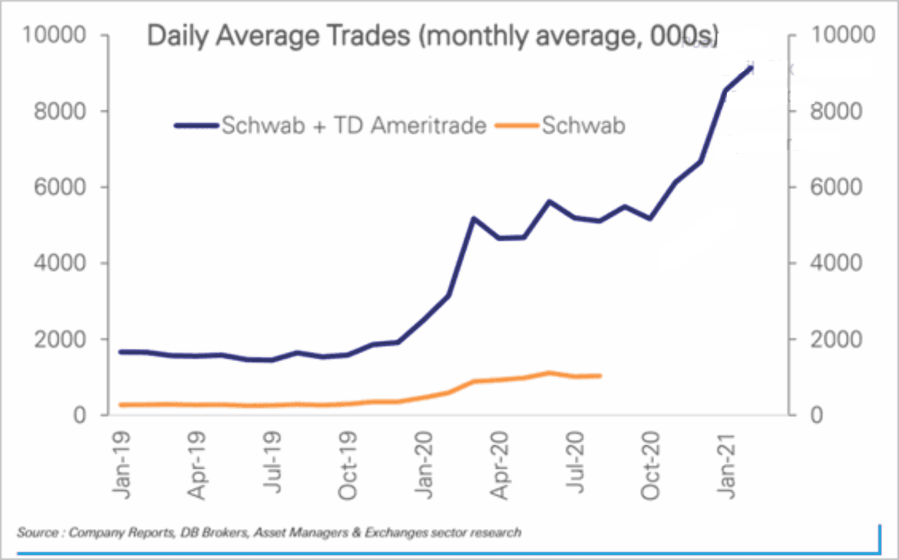

Неудивительно, что с начала пандемии мы наблюдаем рост ежедневных объемов торгов ценными бумагами.

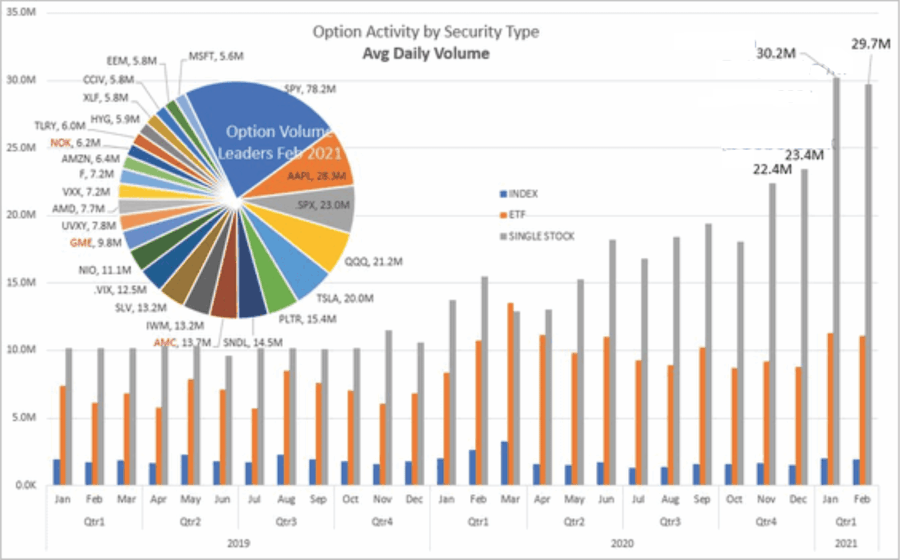

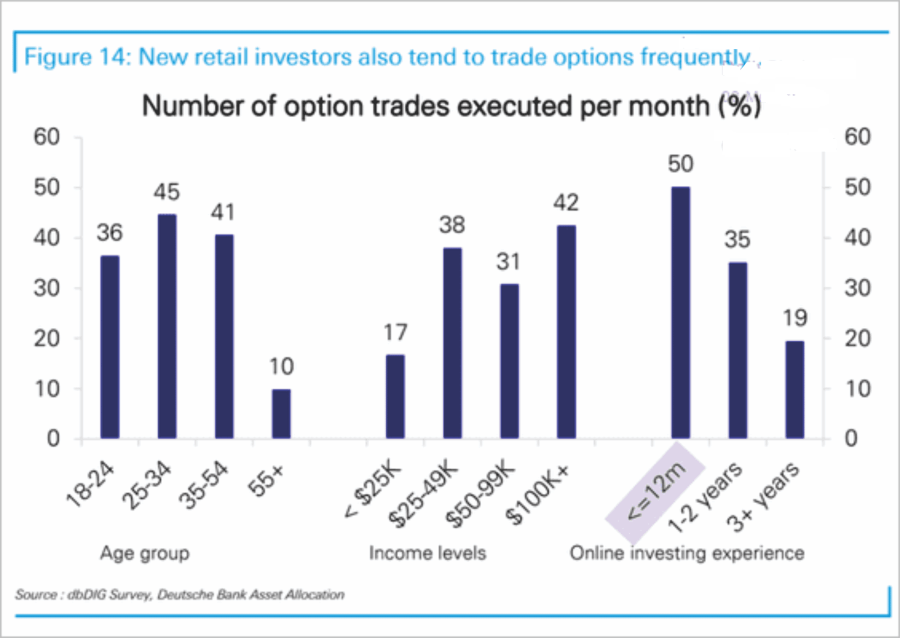

Важно отметить, что эти инвесторы не просто покупают акции, но используют некоторые из рискованных инструментов, чтобы «увеличить» прибыль. Как видно, объемы торговли опционами резко выросли.

Все это не ново, не отличается и не уникально.

То же самое произошло в конце 1999 года. Этот рекламный ролик был показан всего за 2 месяца до начала краха Dot.com. Как мы видим сегодня, инвесторы считали, что «инвестировать было так же просто, как 1-2-3».

Зачем это путешествие по закромам памяти? (Кроме того факта, что на рекламу весело смотреть.) Потому, что это типично для изобилия, наблюдаемого на пиках циклов бычьего рынка.

Долгая уверенность

Вместе с Дэвидом Доддом Бенджамин Грэм попытался дать точное определение инвестированию и спекуляциям в своей основополагающей работе «Анализ безопасности» (1934).

«Инвестиционная операция - это операция, которая после тщательного анализа обещает сохранность основной суммы и удовлетворительную прибыль. Операции, не отвечающие этим требованиям, являются спекулятивными ».

В книге Грэма «Умный инвестор» есть также важный отрывок:

«Различие между инвестициями и спекуляциями обыкновенными акциями всегда было полезным, и его исчезновение вызывает беспокойство. Мы часто говорили, что Уолл-стрит как институту было бы хорошо посоветовать вернуть это различие и подчеркнуть его во всех своих отношениях с общественностью. В противном случае фондовые биржи однажды могут быть обвинены в крупных спекулятивных убытках, против которых не были должным образом предупреждены те, кто их понес ».

Неудивительно, что мы видим такое безудержное «спекулятивное» поведение на рынках. После десятилетия денежных вливаний инвесторы полагают, что существует «страховка» от убытков. Этот страховой полис чаще всего известен как «пут ФРС».

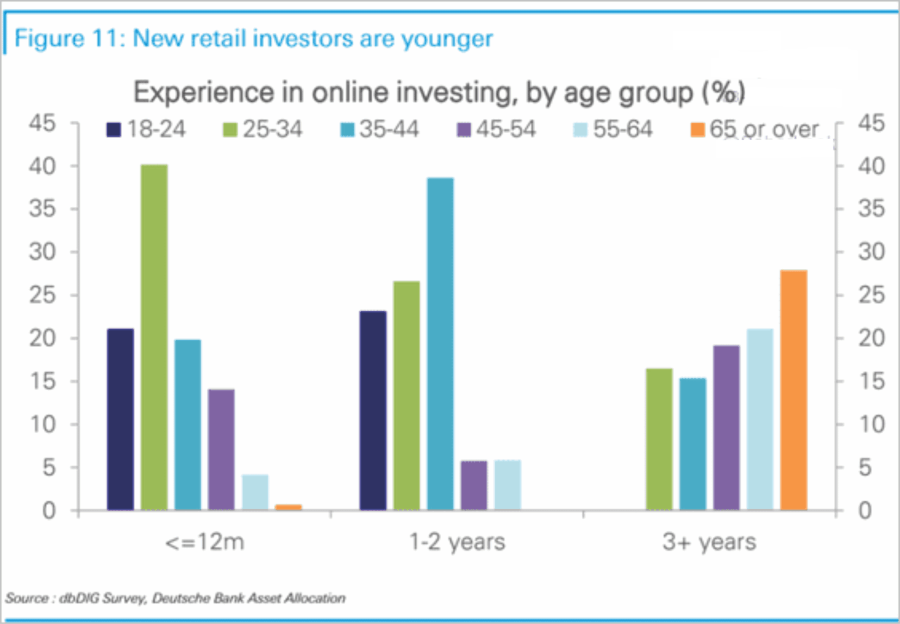

Поскольку «Путь ФРС» начался вслед за «Финансовым кризисом», это успокаивание убаюкивало в первую очередь молодых инвесторов. Вооруженное всего лишь парой лет опыта инвестирования и свежим «стимулом», «казино» открыто.

Подтверждение смещения

Один из признаков того, что вы вошли в фазу мании, - это когда людям трудно усваивать несоответствующую информацию. «Предвзятость подтверждения» - это психологическое поведение, при котором люди игнорируют любую информацию, которая противоречит их текущим убеждениям. Хотя эта предвзятость всегда была проблематичной для инвесторов, в последние годы она стала еще хуже, поскольку люди запираются в «эхо-камерах социальных сетей».

В настоящее время на рынке наблюдается много признаков оживления. В частности, всплеск спекулятивных покупок «колл-опционов». Несмотря на то, что существует множество сложностей и рисков, это не беспокоит молодых инвесторов, у которых мало или совсем нет опыта в торговле опционами.

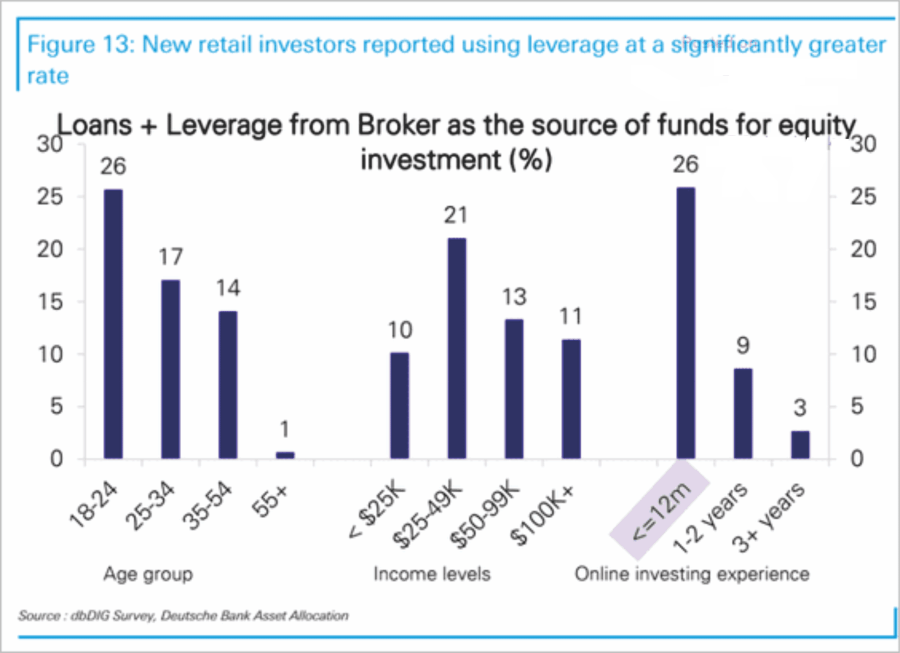

Нет проблем и в увеличении кредитного плеча счетов с помощью «маржинальных кредитов».

Я подозреваю, что большинство опрошенных лиц, торгующих на марже, не понимают, что происходит, когда цены падают. Как отмечалось ранее:

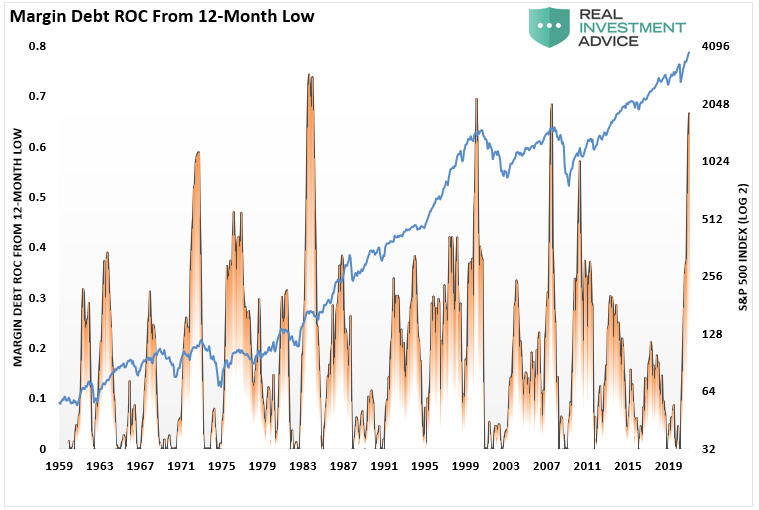

«Маржинальный долг не является техническим индикатором для торговых рынков. Маржинальный долг представляет собой количество спекуляций, происходящих на рынке. Другими словами, маржинальный долг - это «бензин», который толкает рынки вверх, поскольку левередж обеспечивает дополнительную покупательную способность активов. Однако «кредитное плечо» работает и в обратном направлении, поскольку оно обеспечивает ускорение для более значительного снижения, поскольку кредиторы «вынуждают» продажу активов для покрытия кредитных линий независимо от позиции заемщика ».

Последнее предложение самое важное. Проблема с маржинальной задолженностью заключается в том, что сокращение кредитного плеча НЕ остается на усмотрение инвестора. Кредитное плечо предоставляется на усмотрение брокеров-дилеров. (Другими словами, если вы не продаете для покрытия, брокер-дилер сделает это за вас.)

Чтобы представить это себе в перспективе, скорость увеличения маржинального долга находится на историческом пределе. Раньше это не приносило успеха инвесторам.

Слепой ведет слепого

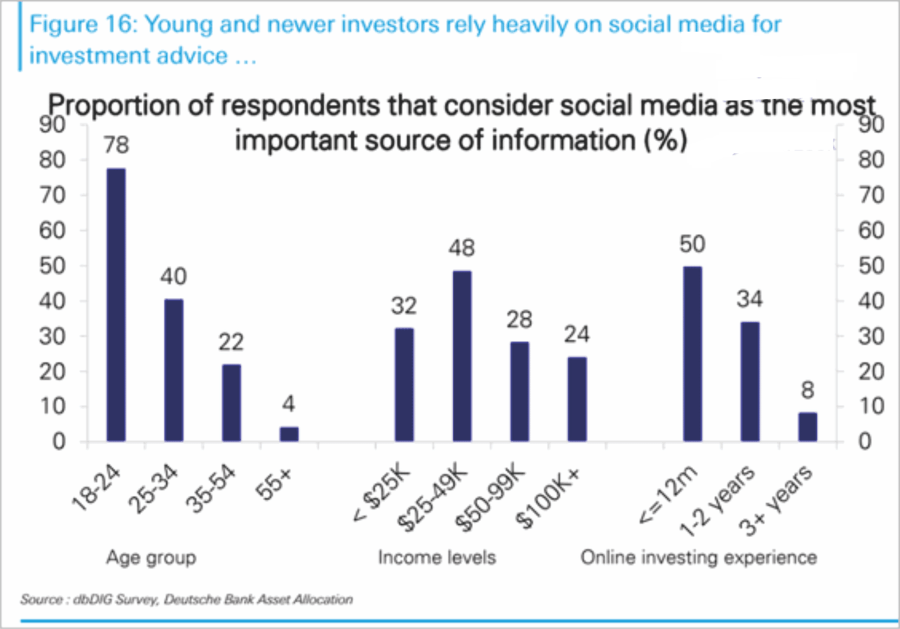

Как показано, один из наиболее тревожных аспектов - способ получения рекомендаций по инвестированию. Самые молодые и наименее опытные инвесторы используют социальные сети как «самый важный» источник информации. Учитывая, что большинство пользователей социальных сетей - это молодое поколение, то получим, что «слепой ведет слепого».

Джейсон Цвейг очень хорошо резюмировал проблему:

«По мере того, как солнце встает на востоке, промоутеры будут рекламировать доходы. Управляющий фондом мелких акций, который вырос на 40% за последний год, может рекламировать этот рост в рекламе и в социальных сетях; 40% - большое красивое число! Только прочитав мелкий шрифт, вы можете напомнить, что доходность в 40% ниже среднего более чем на 10 процентных пунктов.

Вы знали, что я скажу вам это, но я все равно говорю это. Эти прибыли не будут длиться бесконечно. Наслаждайтесь ими, пока они существуют, но было бы безумием рассчитывать на то, что такие гигантские достижения станут обычным явлением.

В такие моменты обоснование реалистичных ожиданий важнее, чем когда-либо. Работа в саду также напоминает мне, что рыночные циклы, как и времена года в природе, можно продлить, но не отменить ».

Самая большая проблема для большинства молодых инвесторов - это отсутствие исследований по акциям, которые они покупают. Они покупают их только «потому, что они росли».

Однако, как отмечает Джейсон, когда «сезон действительно меняется», «фендаментал» будет иметь значение, и, как правило, большое значение. Это то, чему большинство не может научиться у влиятельных лиц из «социальных сетей».

Человек с опытом

Есть старая аксиома WallStreet, которая гласит:

«Человек с деньгами встречает человека с опытом. Человек с опытом уходит с деньгами, а человек с деньгами уходит с опытом ».

Такова правда о рынках и инвестировании.

Опыт имеет тенденцию быть жестоким учителем, но только благодаря опыту мы узнаем, как успешно создавать богатство в долгосрочной перспективе.

Как однажды заметил Рэй Далио:

«Самая большая ошибка инвесторов состоит в том, что они верят, что то, что произошло в недавнем прошлом, вероятно, сохранится. Они полагают, что то, что в недавнем прошлом было хорошей инвестицией, по-прежнему остается хорошей инвестицией. Как правило, высокая доходность в прошлом просто означает, что актив стал дороже и представляет собой более бедную, а не лучшую инвестицию ».

Вот почему у каждого великого инвестора в истории, в разных формах, есть одно общее правило инвестирования:

«Не теряйте деньги».

Причина проста; если вы потеряете свой капитал, вы выбываете из игры.

Многие молодые инвесторы в конечном итоге приобретут много опыта, отдав большую часть своих денег тем, у кого есть опыт.

Это одна из старейших историй на Уолл-стрит.