Next big thing: пик витка инфляции и смена приоритетов

Top of mind

Важный момент для инвесторов был в ноябре 2020, когда началась история с вакцинами. Я тогда оставил на канале IH timestamp:

С тех пор акции нефтянки дали +50–100% в долларах, медь +20–30% и так далее — короче, это был момент, поняв который можно было заработать вагон денег. Invest Heroes делали ставку на нефть Brent с результатом +44% с осени (вышли по $66,95).

Я считаю, что этой весной в апреле-мае нас ждет подобный важнейший разворот — это замедление роста в США и в Китае после взрывной весны-лета. Это изменение приведет к коррекции на рынках нефти и металлов, в акциях развивающихся рынков, повысит стоимость золота и гособлигаций летом.

Об этом я хочу подробно поговорить в сегодняшней публикации.

Важные события в экономике США и Европы

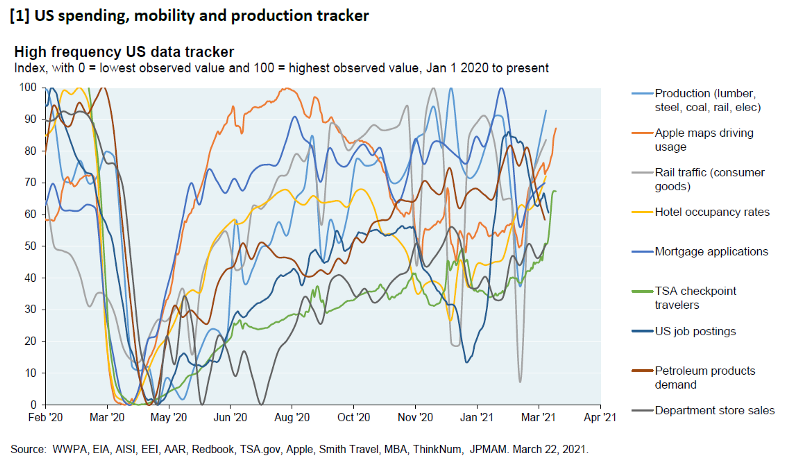

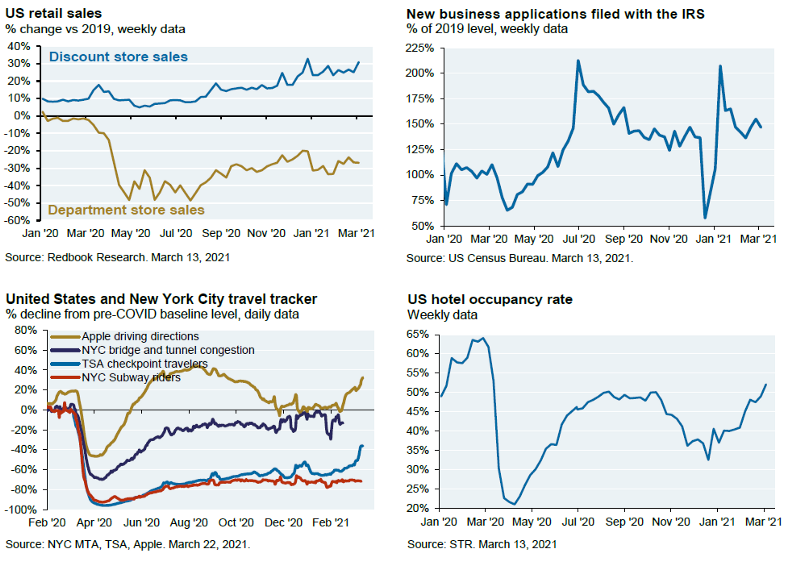

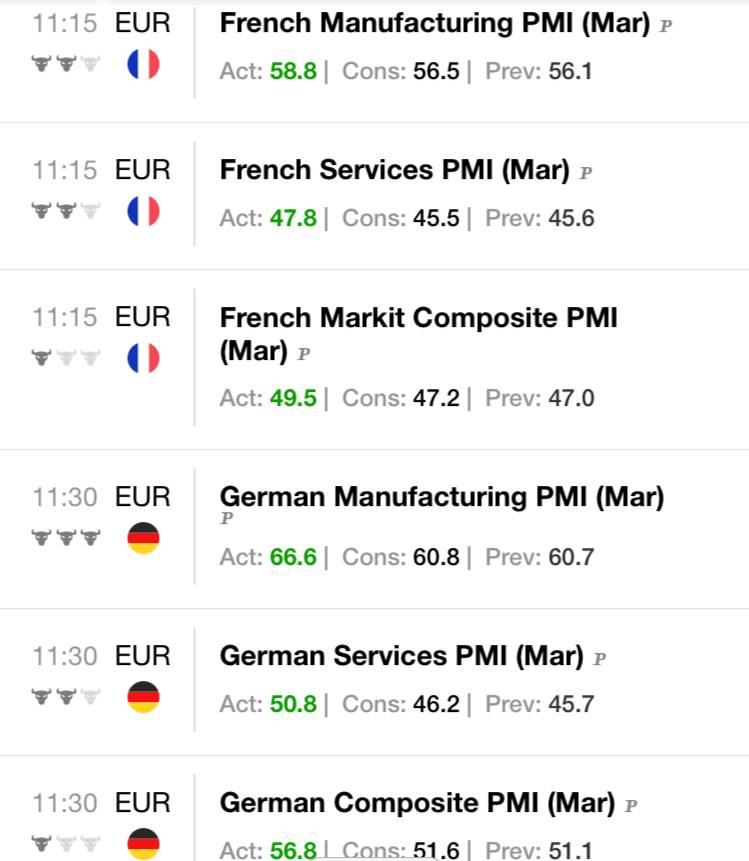

Февральские макро данные остудили пыл инвесторов, но на деле в марте все движется хорошо, и ритейл и промышленность разогреваются. Привожу данные в защиту такой позиции:

- Траты по кредиткам +10% к году назад;

- Бронь отелей больше, чем год назад на 8%;

- Мобильность +20% к pre-COVID;

- Продажи в магазинах со скидками +30% год к году.

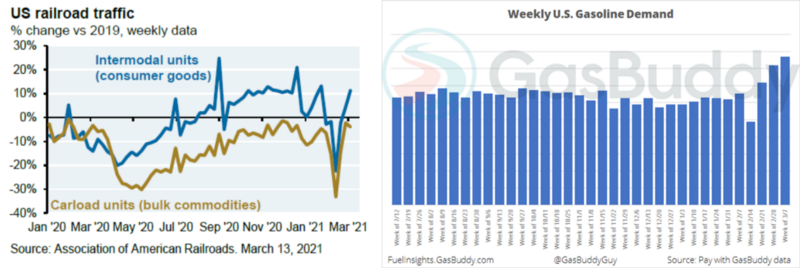

- ЖД трафик также заметно вырос, а потребление бензина в США превысило пре-COVID на 9,5%.

Все это в апреле выйдет как статистика за март и будет в ярком контрасте с февралем. Таким образом, недавний рост инфляционных ожиданий на разогреве экономики, взявший паузу, я считаю, продолжится, и доходность 10-летних Treasuries дойдет до 1,8–2% в апреле-мае.

В Европе уже отменяют локдауны на апрель (Германия отказалась от ограничений на Пасху), вакцинация догоняет после задержек.

Взгляд на лето: факты, отсутствие морковки впереди

Соответственно, все макро говорит о высокой вероятности настоящего бума расходов населения на товары не первой необходимости (и туризм(!), хотя бы внутренний) во 2–3 кв. 2021.

Но если мысленно перенесемся в лето, то дальше картина теряет радужность (исчезает морковка впереди):

- тема экономических стимулов (и фактические расходы по ней) от администрации Байдена будет отыграна и позади;

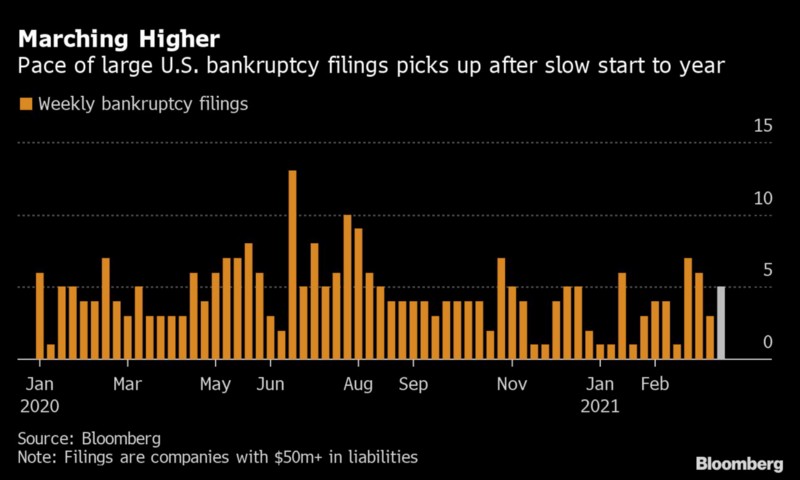

- закончатся поблажки в связи с COVID (на банкротства бизнесов, выселение людей из домов).

- Китай в этом году хочет вырасти по ВВП не на 8–9%, которые нарисовали многие экономисты, а на 5% (и это заявление КПК — коммунистической партии Китая, то есть в план).

Китайский рынок, к слову, теряет темпы и валится уже второй месяц. Китай как иллюстрация рынка, который раньше вышел из COVID и вдруг “потерялся” на фоне того, что эффект низкой базы пройден, а быстрого роста далее не последовало.

- Для новых стимулов от Байдена потребуются новые налоги, о чем прямо ведут диалог Йеллен и Конгресс США.

Исход физиков

Я чувствую, что мы сейчас проходим пик интереса физлиц к рынку, и это отразится на рынке в форме простого оттока денег. Простые люди купят себе машину или playstation, съездят в отпуск на деньги, которые они от нечего делать завели на рынок год назад и поторговали.

- Во-первых, в России уже 12 млн счетов. Бабушки торгуют в метро. Куда больше? (фото вчерашнее, от коллеги)

- Во-вторых, люди возвращаются к привычной жизни. Они же не трейдеры.

- В-третьих, пока рынок дает 50% со дна в марте 2020, он прощает кучу ошибок. Но потом деньги делать сложнее.

Я уже отмечал, что WSB — это хороший пример, как физикам надоело со скучными очкариками финансистами, рынок не прет ракетой и они решили ему “помочь”. Короче, первый признак застоя.

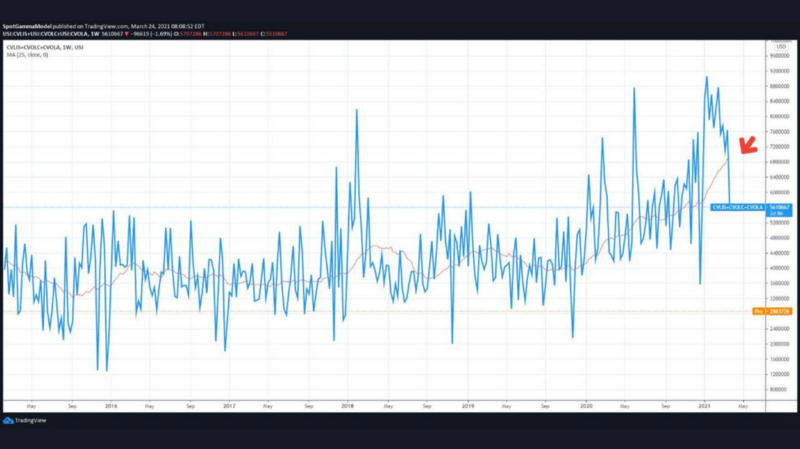

Вот, посмотрите, call опционов стало заметно меньше:

Индекс IPO и SPAC пошел вниз. Tesla тоже знаете где.

Сырье — пока и коррекцию знать / шанс золота

На фоне роста цен на сырье и удобрения (сталь, медь, никель и платиноиды, нефть, удобрения) до уровней, дающих производителям маржу до 30–50%, очевидно, что спекулянтам в этих товарах пора фиксировать прибыль, т.к. производство подтягивается.

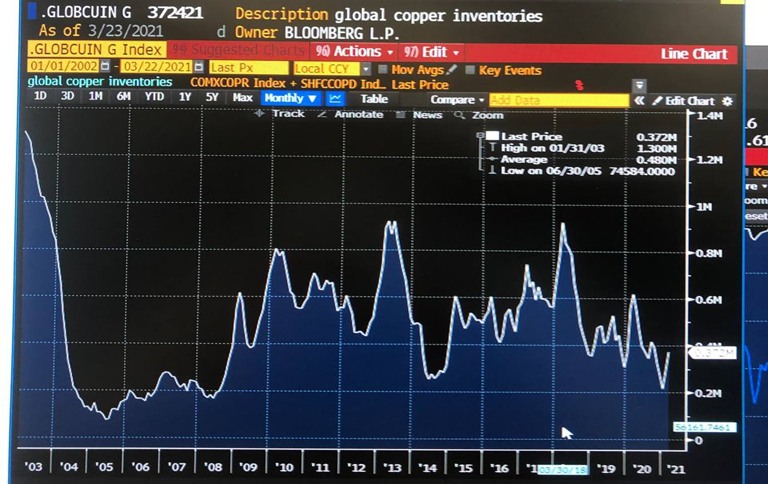

Например, запасы меди в мире перестали сокращаться и начали, наоборот, расти:

Уже была коррекция в нефти, и, думаю, ОПЕК не сможет долго удерживать цены. Пока локдауны будут сниматься, мобильность расти, спрос будет постоянно расти, что поможет картелю, но потом (1) разворачивание ранее закрытой добычи и (2) выход спекулянтов, (3) хеджирование, скорее всего, приведут к коррекции цен в сторону $55–$60 за баррель BRENT.

Соответственно, акции в России тоже готовятся пройти пик интереса, и я думаю, им нужна будет коррекция. Ещё 3–5% роста и upside 10–12% (текущая оценка IH) сократится до 5–7% на 12 мес. вперед, что явно недостаточно для устойчивого интереса.

Интересный шанс появляется у золота. Пока Доходности US10Y растут, оно в падающем тренде, но прохождение пиков доходности и замедление роста , продолжение QE — это, наоборот, питательная среда для драгметаллов.

Рынок демонстрирует, что готов играть эту идею:

- ETF на золотодобычу GDX на недельном графике показывает разворот против S&P (начинает обгонять индекс). Развитие этой тенденции может привести к росту GDX на 15–25% относительно S&P в ближайшие 6–8 мес.

- PLZL и POLY отстают в динамике от золота в рублях.

Стратегический момент в акциях и облигациях

Соответственно, как ранее отмечал, я думаю, что в апреле-мае данные по экономике оп всему миру нас позитивно удивят, на этом порастут потребсектор и промышленность, может какой-то рывок дохлой кошки в сырье… но потом — всё.

И пока растут доходности, скорее всего, будет болеть NASDAQ. Постил такую картинку вчера, и мы пошли по сценарию вниз — S&P смотрится нейтрально, а NASDAQ слабо:

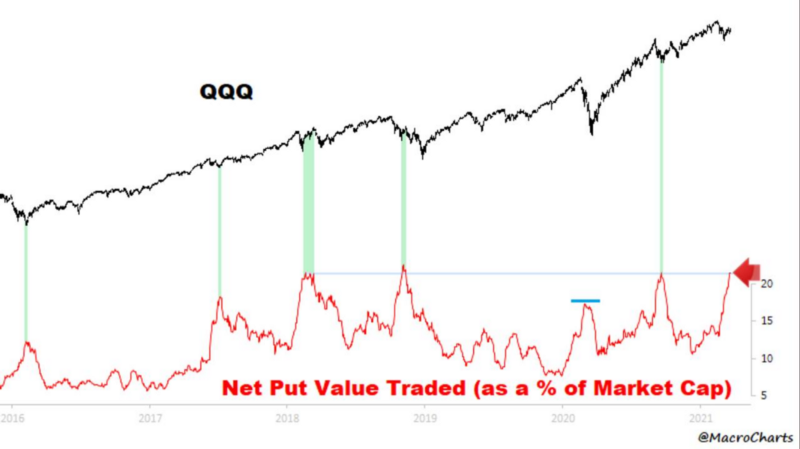

Против NASDAQ (QQQ) уже играют активно — вот картина по put опционам (делаем вывод: падение будет, но необходимость покрыть шорты добавит к покупкам стратегов на дне, так что разворот тоже будет быстрым).

Соответственно:

- Я считаю, что нужно завершать тренд, начатый в ноябре 2020, и раздавать в том числе некоторые “value” акции и уж точно почти все сырьевые активы.

- Разменивать акции в России — уходить из нефтянки в акции с органическим ростом бизнеса, оставлять сталеваров в силу инфраструктурных строек.

- Ловить вход в еврооблигации. Раздача там закончится на 1,8–2,0% доходности Трежериз.

- Разумно уже собирать позиции в акциях золотодобычи, где есть низкие мультипликаторы и дивиденды >4–5% в долларах.

- Нужно быть готовым покупать акции роста. Им сейчас несладко и будет ещё хуже, вполне вероятно, и можно купить бизнесы по прошлогодней цене (хотя бизнесы выросли).

И главное : если экономика тормозит, то бизнесы, которые в этом болоте умудрятся расти по выручке на 15–35% в год, будут вновь востребованы, а риск роста % ставок перестанет висеть Дамокловым мечом над ними. Суть инвестиций — чтобы ваш актив платил вам и развивался.

Во многих бизнесах типа ритейла одежды или добычи и производства сырья весенний бум на отложенном спросе населения со временем превратится в пшик (и акции откатят рост назад).

Такие вот мысли. Надеюсь, что вовремя вас предупреждаю в этот раз, как в феврале.