Мнение о рынках, рубле и долларе. Как буду формировать портфель после коррекции.

Сейчас рынки перегреты и высокая вероятность коррекции, особенно с мая

(поговорка "sell in may and go away").

О высоких рисках говорят рост индекса доллара с 2021г. и

начало мирового цикла ужесточения денежно - кредитной политики (ДКП).

Индекс доллара по дневным.

Об ужесточении ДКП во всем мире говорят следующие шаги:

- Ужесточение норм резервирования в США. Федеральная резервная система отказалась продлить льготное требование к размеру резервного капитала, действовавшее во время пандемии (SLR). С 1 апреля 2020г. по 31 марта 2021г. ФРС позволила банкам исключить казначейские обязательства и депозиты в банках ФРС из расчета коэффициента кредитного плеча. Действие послабления, в течение которого банки были освобождены от соблюдения нормативных требований SLR (дополнительного коэффициента левериджа) истекает 31 марта/

- Повышение ставок ЦБ развивающихся стран (Россия, Украина, Турция, Бразилия и др.).

- Сворачивание QE Банком Канады.

- Активизация экономической войны США и Китая.

Поэтому смутное время собираюсь пересидеть в $, купленных по 73,0р.

Когда буду формировать портфель.

В search list - индексные компании, из индекса Мосбиржи плюс несколько не вошедших в индекс компаний из-за низкого free float (ГП нефть, М-Видео).

На 1 эмитента - не более 15% портфеля.

Газпром в портфель не возюму (считаю, что при Миллере, Газпром - не эффективная компания, работающая в интересах подрядчиков и государства, а не в интересах акционерах).

Индекс Мосбиржи сегодня - это 44 акции, их веса можно посмотреть на сайте Мосбиржи:

Для формирования портфеля российских акций и ADR на коррекции,

смотрю тренды по недельным и дневным,

включаю в портфель акции с трендами, которые до коррекции росли

(то, что растет быстрее, падает тоже быстрее).

Не включаю в портфель Газпром

(личное мнение: при Миллере, ГП работает в интересах подрядчиков и государства, а не акционеров).

Постепенно, увеличиваю доли растущих компаний и снижаю доли падающих компаний.

Сравниваю динамику портфеля и динамикой индекса Мосбиржи, чтобы оценить качество портфеля.

Сформированный по такому алгоритму портфель, в большинстве случаев, опережает индекс Мосбиржи.

РТС падает и растет обычно быстрее, чем американские биржи, в том числе и из-за динамики курса рубля (растет на позитивных рынках и резко падает, когда на рынках коррекции).

Формировать портфель иностранных акций можно и на Мосбирже, лучше на Санкт - Петербургской бирже.

Не удабства формирования портфеля иностранных акий на российских биржах:

- недостаточная ликвидность,

- брокер по дивам иностранных акций не является налоговым агентом, придется отчитываться самому,

- в будущем, высокая вероятность ввода ограничений на торговлю иностранными акциями (личное мнение).

Конечно, можно посмотреть на веса компаний в и индексе и сформировать примерно индексный портфель из тех компаний, вес которых в индексе выше

(не сейчас, а когда сдуется пузырь на рынке компаний США).

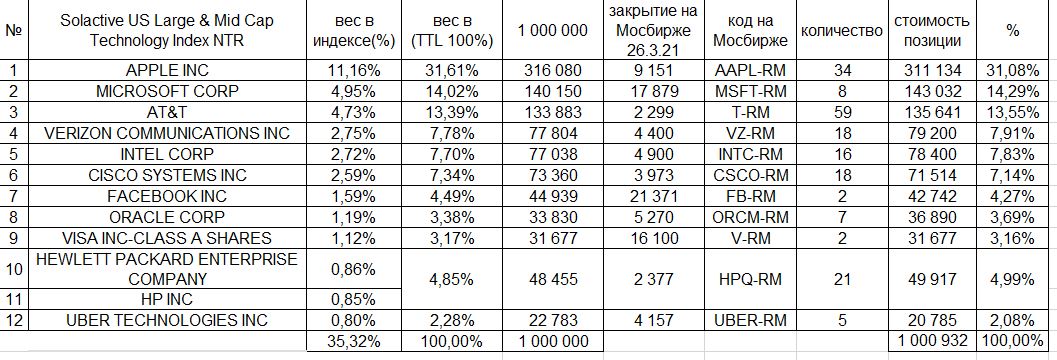

Например, на Мосбирже наиболее популярен Finam ETF на IT компании США,

они берут за управление 0,9% в год + до 0,45% ошибка слежения.

FXIT - это индексный портфель на индекс Solactive US Large & Mid Cap Thechnology Index NTR,

список компаний и веса можете посмотреть на сайте https://www.solactive.com/indices/

После коррекции в США, можно сформировать портфель на Мосбирже по следующему принципу.

Многие фонды манипулируют деньгами вкладчиков и за их счет разгоняют свои акции.

Например, при ребалансировке индекса MSCI у индексных фондов есть 2 недели на ребалансировку,

но основные операции они делают в последний деньг торгов, даже иногда в последний час,

одни акции из - за этого взлетают, другие обваливаются: это не выгодно тем, кто вкладывает в эти фонды.

Если Вы формируете портфель сами, то фонд не будет манипулировать Вашими деньгами и зарабатывать за Ваш счёт.

Индексы NASDAQ, S&P500, Dow Jones c весами по каждой компании

можете посмотреть на сайте https://www.slickcharts.com

Аналогично (лучше на Санкт - Петербуржской бирже, там больше иностранных компаний)

можно составить примерно индексный портфель из крупнейших компаний США.

Мнение о рынке и алгоритм, по которому после коррекции сформирую портфель,

выложил на youtube за 25 минут.

https://www.youtube.com/watch?v=0vY5TVovSoM

В видео также рассказал о

SELF WITHDRAWAL RATE (SWR) – метод безопасной ставки вывода средств.

может ежегодно извлекать из своих активов, не испытывая недостатка в деньгах до смерти,

включая потребности в расходах, уровень инфляции и % годовой прибыли на вложенный капитал,

Метод безопасной ставки вывода средств пытается предотвратить наихудшие сценарии, инструктируя брать каждый год не более 3 - 4%.

Финансовые эксперты взяли статистику за 100 лет и рассчитали 3 – 4% (считали в USD.

Приглашаю на telegram канал https://t.me/OlegTrading

С уважением,

Олег.