Биржи: защитные активы в портфель инвестора

Сегодня мы хотим рассказать:

- Что происходило с активностью торгов на биржах во время Мирового экономического кризиса и Коронакризиса;

- Что происходило с финансовыми показателями бирж во время этих кризисов;

- Что делает Мосбиржу более привлекательной инвестицией относительно западных аналогов.

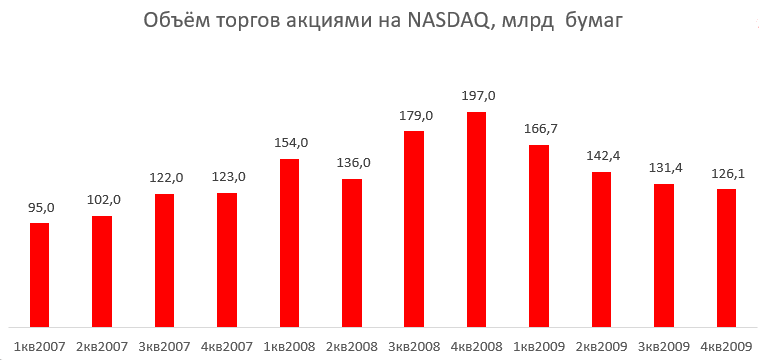

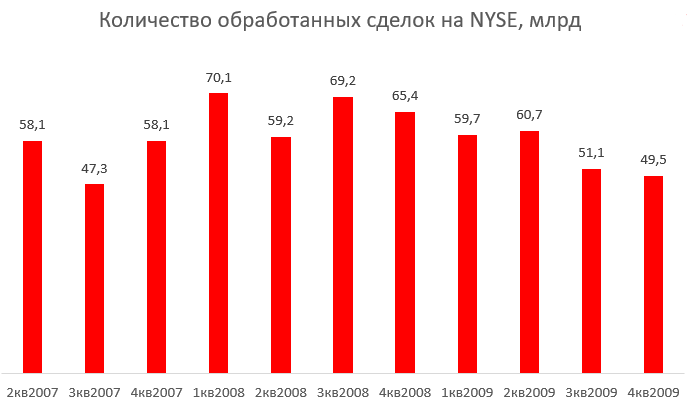

Годы Мирового финансового кризиса были временем большой волатильности. Волатильность стимулирует инвесторов совершать больше сделок. Многие пытаются выйти из падающих активов или заработать на резких движениях. Можно увидеть, что количество торгов на мировых площадках показало существенный рост. В качестве примера рассмотрим рынок акций.

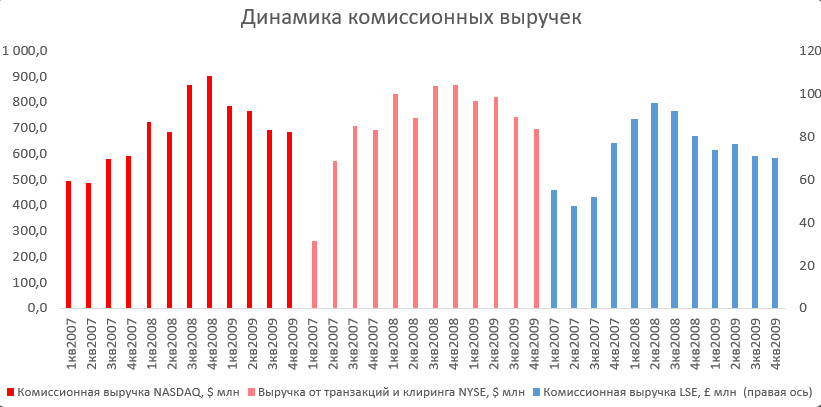

Так, например, объём торгов на бирже NASDAQ показал существенный рост г/г в 2008 году. Средний квартальный прирост г/г составил 51%. В 2009 объёмы начали показывать снижение, но всё равно оставались выше докризисного уровня.

Не стала исключением и Нью-Йоркская биржа NYSE. У неё прослеживалась аналогичная динамика. В 2008 количество обработанных сделок выросло на 17% г/г и затем упало на 8% г/г в 2009 году.

На Европейских биржах наблюдается та же динамика. Так, в LSE средний годовой прирост объёма торгов акциями по кварталам в 2008 году составил 20%.

Это повлияло и на финансовые показатели компаний, увеличив их комиссионные доходы со вторичных рынков.

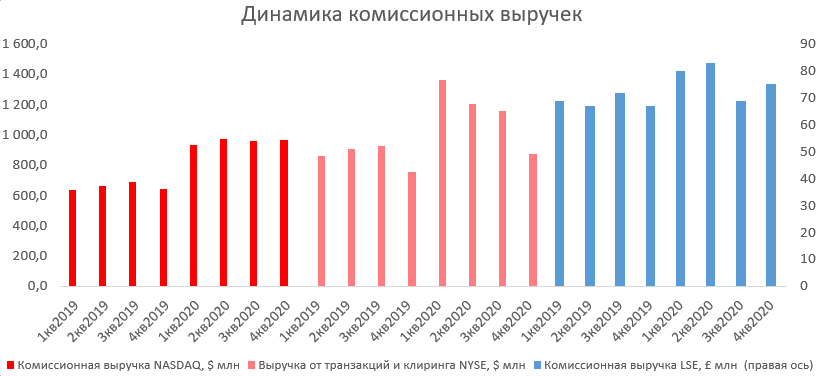

Это позволяет биржам сохранять высокие финансовые показатели, несмотря на кризис. Коронакризис снова стал проверкой прочности бирж в качестве защитных инструментов. Повышенная волатильность позволила трём лидирующим западным биржам нарастить объёмы торгов и комиссионные доходы.

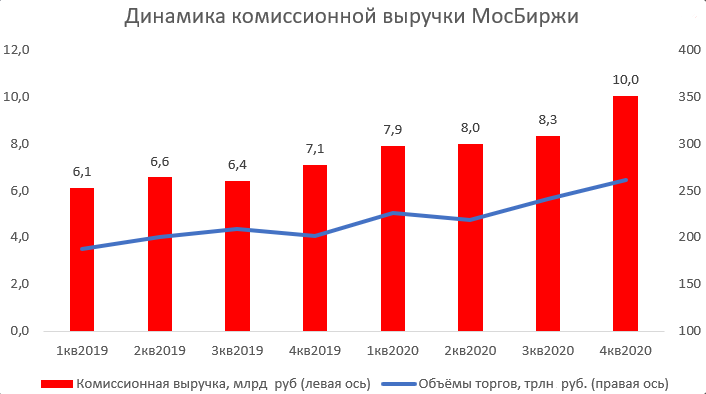

Московская биржа также существенно увеличила как объёмы торгов, так и комиссионные доходы в ходе Коронакризиса. Это помогло вырасти как акциям компании, так и финансовым показателям.

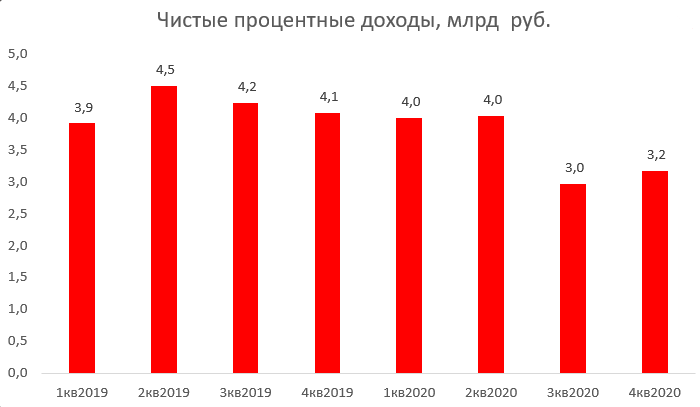

Однако в отличие от западных коллег Московская биржа имеет большую долю выручки, завязанную на процентных доходах. Поэтому в условиях экономической нестабильности, когда ЦБ снижает ставку и рынки волатильные, комиссионные доходы растут, но процентные доходы находятся под давлением из-за снижения ставок.

Недавний рост ставок в России делает МосБиржу потенциально интересным активом. Мы считаем, что к концу 2021 года ключевая ставка будет находиться на уровне 5,0%.

- Это позволит компании выигрывать не только от возможной волатильности на рынке, но и от роста процентных ставок в рублях, долларах и евро, который сейчас начинает происходить в России и мире.

Статья написана в соавторстве с аналитиком Николаем Чиквашвили