Mail.ru: покупка акций на долгосрок

Мы давно говорим клиентам о том, что акции Mail.ru имеют значительный потенциал роста, при этом пока что акции чувствуют себя слабо. Причина — рост доходности трежерис (компании роста чувствительны к данному фактору сильнее остальных), а также возможные санкции против Усманова.

Данные факторы могут продолжать давить на акции какое-то время, при этом мы считаем текущую цену интересной с точки зрения соотношения риск-доходность. В статье вы найдете обзор перспектив бизнесов компании Mail.ru.

Рынок рекламы восстанавливается, и Mail.ru будет продолжать наращивать долю

В сегмент Communications and Social входит реклама и виртуальные сервисы (игры, стикеры в социальной сети Вконтакте).

Выручка рекламного сегмента в 4 кв. 2020 г. выросла на 10,2% до 12,8 млрд руб., что было на уровне наших ожиданий. Общая выручка сегмента по итогам года выросла на 5,3% г/г.

Главным образом позитивная динамика обоснована ростом выручки Вконтакте в 4 кв. 2020 г. на 17,2% г/г. Число активных рекламодателей соц. cети выросло на 30% г/г. Несмотря на COVID-19 и бизнес-модель, ориентированную на рекламу, выручка Вконтакте за весь год выросла на 14,9% г/г и составила 25,4 млрд руб. Mail.ru сохраняет планы по достижению выручки платформы в 2022 г. на уровне ~37 млрд руб. (удвоенный показатель 2018 г.).

2021 г. начался с сильного старта — рекламная выручка Mail.ru в январе и феврале показывала рост на 20% г/г, и компания ждет ускорения роста в 1–2 кв. На весь будущий год мы остаемся неизменно позитивны в своих предпосылках и ожидаем восстановления роста рынка интернет-рекламы к двухзначным темпам.

Выручка Community IVAS (виртуальные сервисы) увеличилась на 12,5% г/г до 4,9 млрд руб. В целом, ускорение динамики в 4 кв. 2020 г. было ожидаемо (в 3 кв. рост составил 8% г/г, а во 2 кв., во время ограничений, 17% г/г) на фоне второй волны COVID-19. Люди старались избегать общественных мест и встречались друг с другом реже, чем до пандемии, значит виртуальные сервисы были особенно актуальны (социальные игры, обмен стикерами, подарками и др.).

EBITDA всего сегмента Communications and Social в 4 кв. 2020 г. снизилась на 15% г/г. Рентабельность по EBITDA составила 41% против 52% в 4 кв. 2019 г. Это было связано с продолжающимися инвестициями в новые продукты и экосистемы, а также высокими фиксированными издержками рекламного сегмента (выручка была ниже плана установленного в начале года, соответственно, рентабельность рекламных доходов г/г ниже).

В 2021 г. давление на рентабельность сегмента Communications and Social продолжится, так как компания будет продолжать инвестировать в новые продукты. При этом восстановление роста рекламных доходов будет должно частично нивелировать негативный эффект от инвестиций.

Компания продолжает наращивать долю на глобальном рынке игр

Выручка игрового сегмента в 4 кв. 2020 г. показала рост на 27,1% г/г. В 4 кв., в конце декабря, была запущена только одна мобильная игра (Rush Royale). При этом в 2020 г. были консолидированы две игровые студии — Deus Craft и Belngame, которые также внесли вклад в рост выручки в 4 кв. г/г.

Также росту выручки г/г способствовало ослабление рубля, так как большая часть доходов сегмента идет с международного рынка. Доля иностранной выручки в общей выручке сегмента в 4 кв. 2020 г. достигла 77% против 76% в прошлом квартале.

По данным NewZoo, рост глобального рынка игр в 2021 г. составит 9,4% г/г. Соответственно, с учетом постоянного увеличения доли Mail.ru на рынке, мы ожидаем темпы роста выручки игрового сегмента выше рыночных.

Вместе с этим EBITDA игрового сегмента в 4 кв. 2020 г. снизилась на 48,7% г/г до 1,4 млрд руб. Рентабельность по EBITDA составила 13% против 32% в 4 кв. 2019 г. Это было связано с инвестициями в удержание пользователей, приобретенных на фоне COVID-19, и привлечение новых пользователей вследствие все еще высокого спроса при продолжении частичной блокировки по всему миру.

В 2021 г. компания ждет значительного прогресса на уровне рентабельности сегмента, что обусловлено экономией на масштабе, завершением перехода к бизнесу, в основном ориентированному на мобильные устройства.

Ожидается, что 1 кв. 2021 г. станет самой низкой точкой прибыльности сегмента в году с улучшением показателя в будущие кварталы. Mail.ru по-прежнему придерживается своего плана по достижению EBITDA в 10 млрд руб. по итогам 2022 г.

Направление онлайн-образования показывает прибыльный рост

Помимо рекламы и игр, у Mail.ruесть сегмент новых инициатив. Направление онлайн-образования (Skillbox и GeekBrains) — самое крупное в сегменте. Также туда входит Юла, рекомендательные платформы, облачные сервисы и B2B технологии.

Направление онлайн-образования в 4 кв. 2020 г. показало рост выручки в 3,1 раза до 2,6 млрд руб. против аналогичного периода в прошлом году. В целом за 2020 г. EdTech заработал выручку 6,1 млрд руб., что было выше плана в 5 млрд руб., но при этом остался прибыльным. Со следующего периода компания планирует отделить этот сегмент в отчетности в качестве отдельного бизнес-юнита, чтобы раскрыть его акционерную стоимость.

По состоянию на декабрь 2020 года у GeekBrains и Skillbox было 700 000 зарегистрированных студентов, что в 4 раза больше по сравнению с аналогичным периодом прошлого года. Несмотря на ожидаемую постковидную нормализацию, компания ожидает продолжения уверенного роста EdTech и достижения выручки на уровне 8–9 млрд руб. На фоне COVID-19 потребители приобрели определенные привычки (удаленный режим работы/учебы, покупка еды в магазинах у дома и с помощью онлайн-доставки, пользование стриминговыми сервисами и пр.), которые будут сохраняться продолжительное время, а некоторые из них останутся навсегда. В этой логике считаем ожидания компании по поводу динамики сегмента онлайн-образования вполне оправданными.

Стоимость совместных предприятий растет

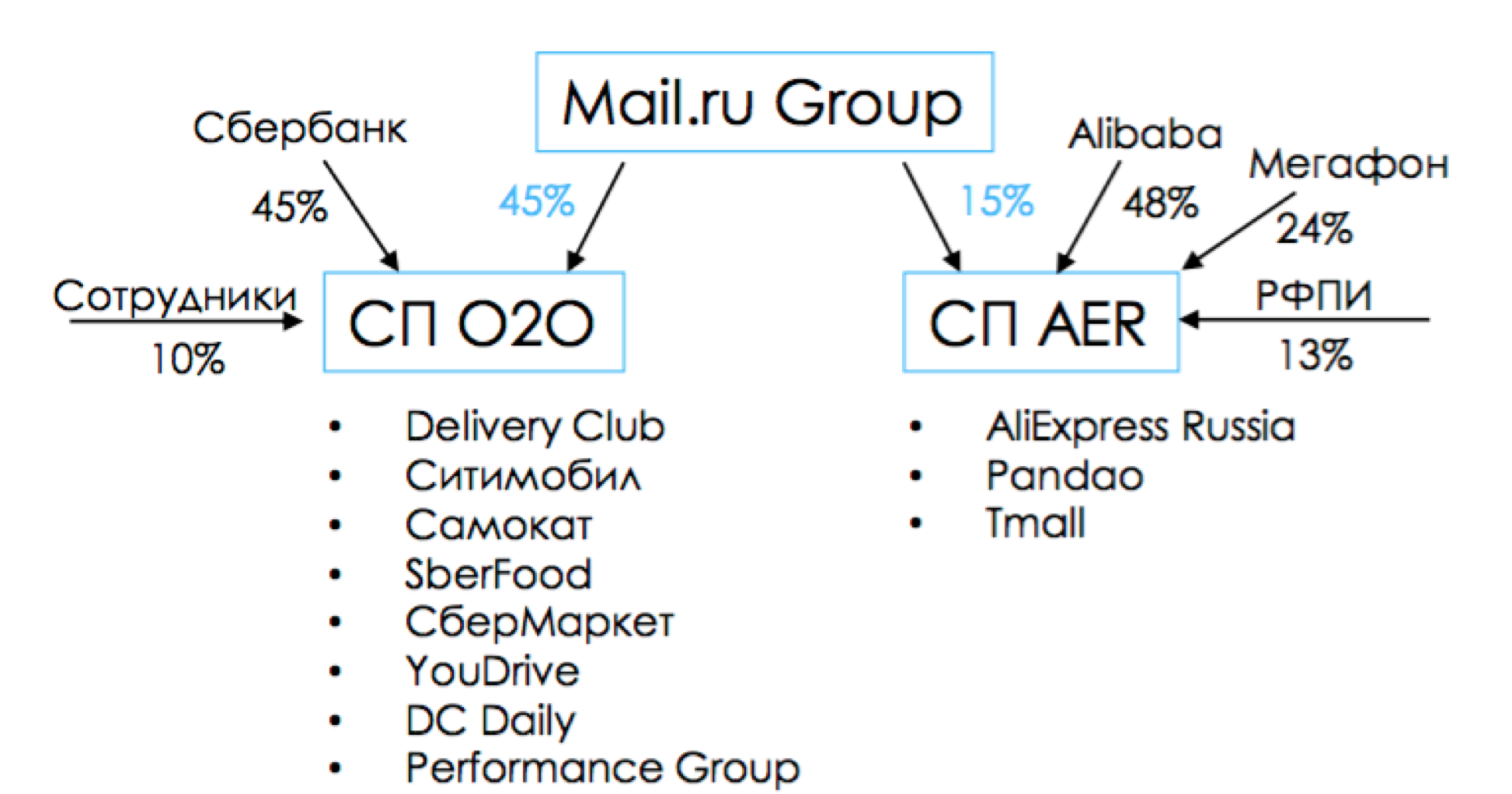

Mail.ru, как и Яндекс, инвестирует в развитие различных сервисов, только делает это не под общим брендом, а под разными через сеть своих активов и СП с партнерами.

Большинство компаний, входящих в СП Mail.ru, специализируются на рынке e-commerce, который вырос на 47% по итогам 2020 г. в России. В связи с существенным ростом доходов компаний за 2020 г. их стоимость выросла.

Выводы

- Рынок интернет-рекламы восстанавливается по мере восстановления экономики и вакцинации (постепенно восстанавливается сфера путешествий и развлечений), и Mail.ru будет продолжать наращивать свою долю. Преимущество компании — крупнейшие соц. сети (Вконтакте, Одноклассники), которые обеспечивают основной прирост выручки сегмента.

- Mail.ru также продолжает наращивать выручку на глобальном рынке игр. В 2021 г. компания ждет значительного прогресса на уровне рентабельности сегмента.

- Направление онлайн-образования показывает рост, при этом сохраняет прибыльность. Компания планирует выделить его в отдельный сегмент и в дальнейшем возможно вывести на IPO.

- Совместные предприятия компания специализируются на быстрорастущем рынке e-commerce. Потенциально они также могут быть выведены на IPO и способствовать раскрытию акционерной стоимости компании.

Из-за риска санкций (не повлияют на сам бизнес, но могут спровоцировать выход некоторых фондов) и роста доходностей акции могут чувствовать себя слабо неопределенное время. При этом текущая точка входа дает значительный потенциал роста при существующем риске. Считаем Mail.ru интересной долгосрочной инвестицией.

Статья написана в соавторстве с аналитиком Светланой Дубровиной