Состояние денежного рынка США и долларовой ликвидности

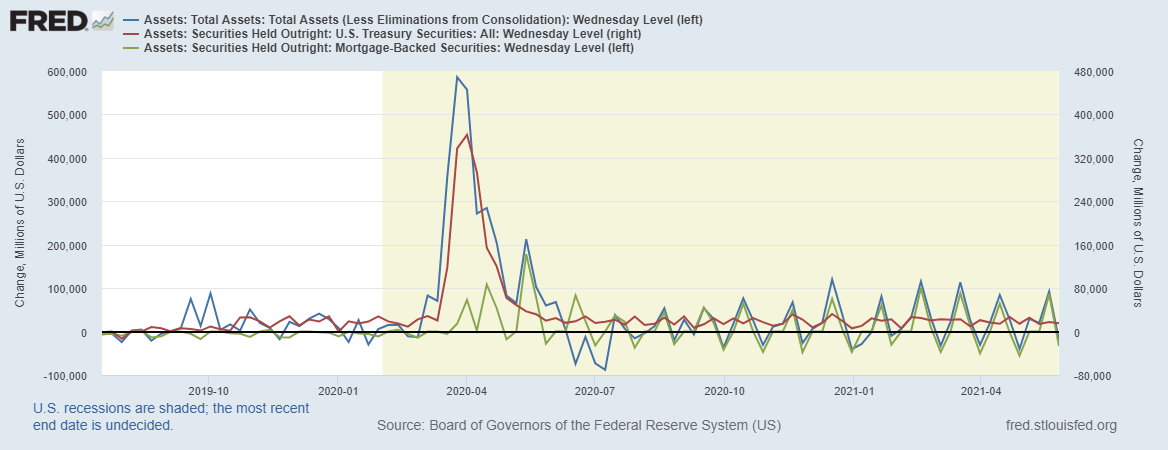

На неделе баланс ФРС сократился на 19,3 млрд долларов

Синяя линия - баланс ФРС от недели к неделе.

Зеленая линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – динамика баланса трежерис.

Как видим, динамика баланса ФРС связана с выкупом долговых бумаг ипотечного рынка.

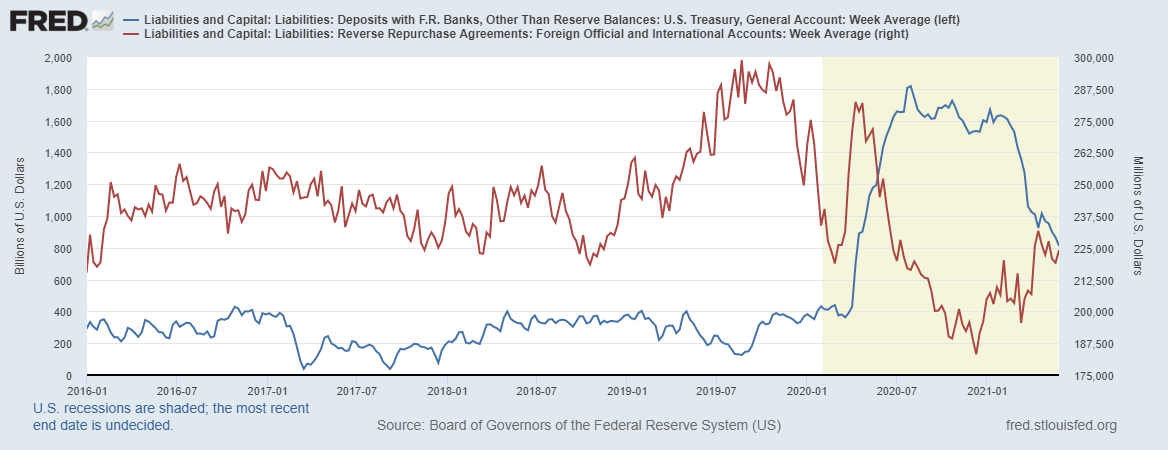

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ (среднее за неделю). На текущей неделе счет снизился на скромные 54 млрд долларов, и мы знаем, что планы Казначейства на второй квартал оставить на счету 800 млрд долларов, поэтому до средины лета в запасе еще 12 млрд долларов, т.е. лимит Минфин исчерпал.

Красная линия – дневные РЕПО для нерезидентов. На прошлой неделе спрос на дневные РЕПО немного вырос, и показатель остается гораздо выше начала года. Спрос на международном рынке на доллары держится, наверняка это результат роста доходности длинных трежерис, возможно именно по этой причине доходность длинных трежерис больше не растет.

Ранее писал, что пока Минфин тратит деньги со своего счета, доллару сложно будет выйти в бычий тренд, т.к. ликвидность перетекает со сбережений в расходы.

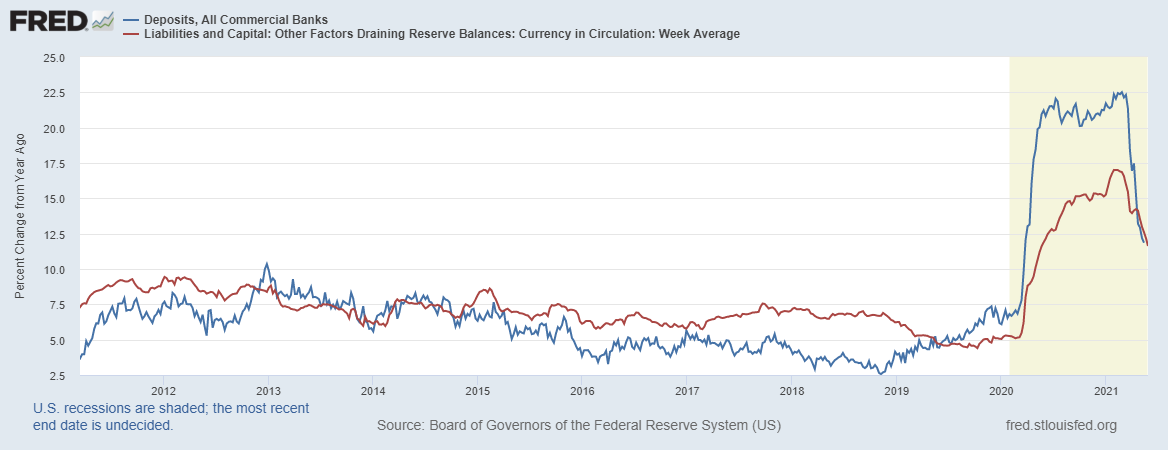

Важные компоненты денежного рынка, которые отображают разное состояние долларовой ликвидности двигались разнонаправленно: депозиты в коммерческих банках выросли на 57 млрд долларов, а наличка в обращении осталась без особых изменений относительно позапрошлой недели

Красная линия – показатель наличных денег в обращении, нанесен от года к году. На прошлые недели показатель снизился – продолжает проявляется эффект высокой базы прошлого года.

Синяя линия – показатель депозитов в финансовой системе США, также в годовой динамике – снизился в меньшей степени, в следствии роста объёмов депозитов, несмотря на более высокую базу прошлого года.

Такая ситуация с динамикой вышерассмотренных показателей локально оказывает поддержку доллару, но соотношение кэша/сбережений все-равно остается на минимальных уровнях

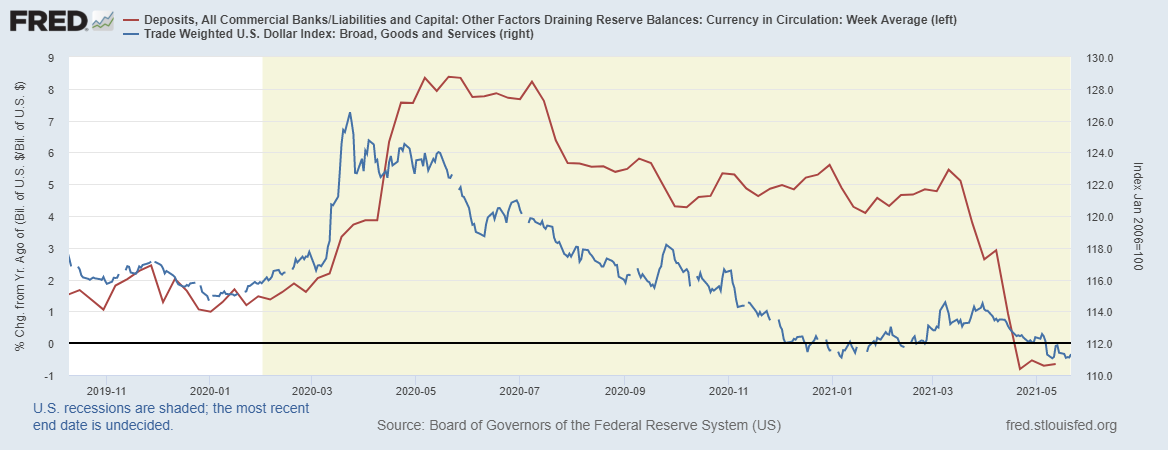

Красная линия – это соотношение депозитов к наличным деньгам, в годовой динамике. По сути, если отбросить нюансы, то это один из денежных мультипликаторов. И мы видим, что показатель на неделе снова спустился к минимуму, что не дает доллару поднять голову.

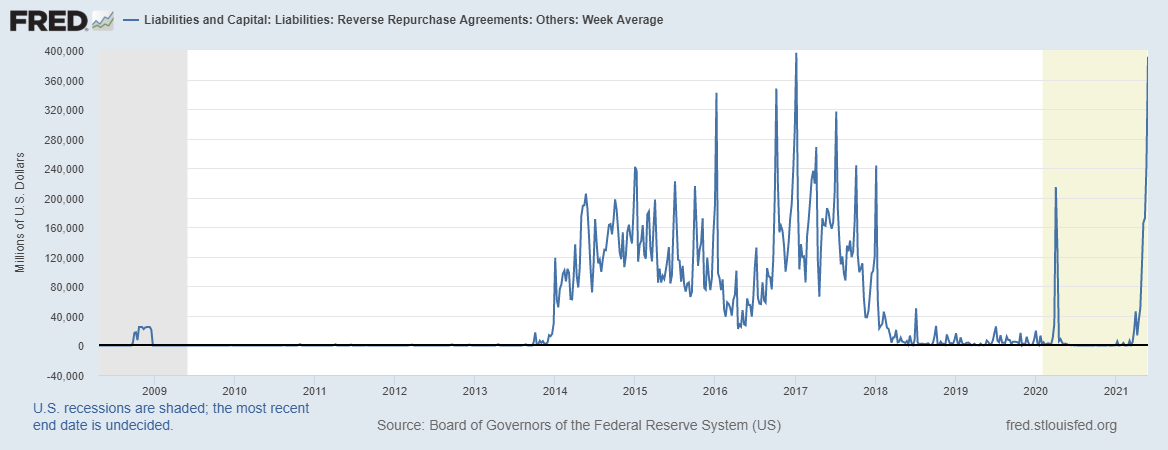

Действительно, ликвидности на денежном рынке США настолько много, что коммерческим банкам ее некуда девать, приходится проводить обратные РЕПО и отдавать ликвидность ФРС под 0,1% годовых, даже эти копейки, уже кажутся прибылью, хоть и покрывают 2% годовой инфляции.

На картинке изображены объемы обратных РЕПО, и мы наблюдаем исторический максимум на прошлой неделе – без малого 400 млрд долларов банки отдали на прошлой неделе.

По традиции перейдем к обзору дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между учетными и рыночными ставками, показатель на текущей неделе остается на минимумах, сигнализируя о мягких кредитных условиях, т.е. рыночная ставка против учетной остается низкой.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor). Показатель на минимальных уровнях, и на прошлой неделе наблюдаем попытку обновить минимальные значения с момента кризиса.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга стабильная и показатель на докризисных уровнях.

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с индексом S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что на уходящей неделе показатель отступил от максимумов, с начала марта мы наблюдаем замедление темпов роста, фактический, на вчерашний день показатель на уровнях начал года.

Красная линия – котировки широкого рынка, фондовый рынок США целиком и полностью детерминирован рефляционными ожиданиями, и восстановление котировок не согласуется с темпами ожидаемой инфляции.

ВЫВОД

Ликвидности в финансовой системе США завались, ФРС наводнил дешевыми долларами не только внутренний, а и международный рынок, через своп-линии. Поэтому доллар остается под давлением избыточной ликвидности, которая возвращается на счета ФРС и прочих дилеров.

Эта ситуация создает благоприятные условия для роста всех классов активов, что мы и наблюдаем, т.е. «риск-он» продолжается.

Но, стоит отметить, что Минфин исчерпал лимиты на второй квартал по счету и в начале лета условия на денежном рынке имеют все условия стать более жесткими, к тому же, некоторые члены ФРС призывают к диалогу по ужесточению ДКП, весьма вероятно, что рынок выберет ждать заседания.

Рынки входят в зону повышенной турбулентности!

--------------------------------------------------------------------------------------------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.