Аэрофлот - ловушка для инвестора

«Знал бы прикуп - жил бы в Сочи»

(С) Народная мудрость

Сколько времени не проходит, а рынок не перестаёт удивлять сомнительными инвестиционными идеями. Одна из таких - идея по покупке акций авиакомпаний, в особенности родного «Аэрофлота». Положительные отзывы идут как от частных инвесторов, так и от некоторых профессионалов.

В большинстве своём идея простая: “Вакцина уже здесь, авиакомпании - бенефициары открытия экономики, финансы компании вот-вот теперь пойдут в гору, да и цена уже на треть ниже начала прошлого года!”. С первого взгляда всё логично. Однако, копнув чуть глубже, мы считаем, что нынешние акции «Аэрофлота» - ловушка для инвестора, вот почему:

Думаю ни для кого не секрет, что в 2020 году на рынке авиаперелётов случился настоящий апокалипсис. Границы закрыты, самолёты не летают, авиакомпании несут астрономические убытки. К примеру:

- Выручка Аэрофлота за 2рой квартал 2020 упала на 85.3%!

- Убыток за квартал в 35.8 млрд рублей (около 50% капитализации компании)

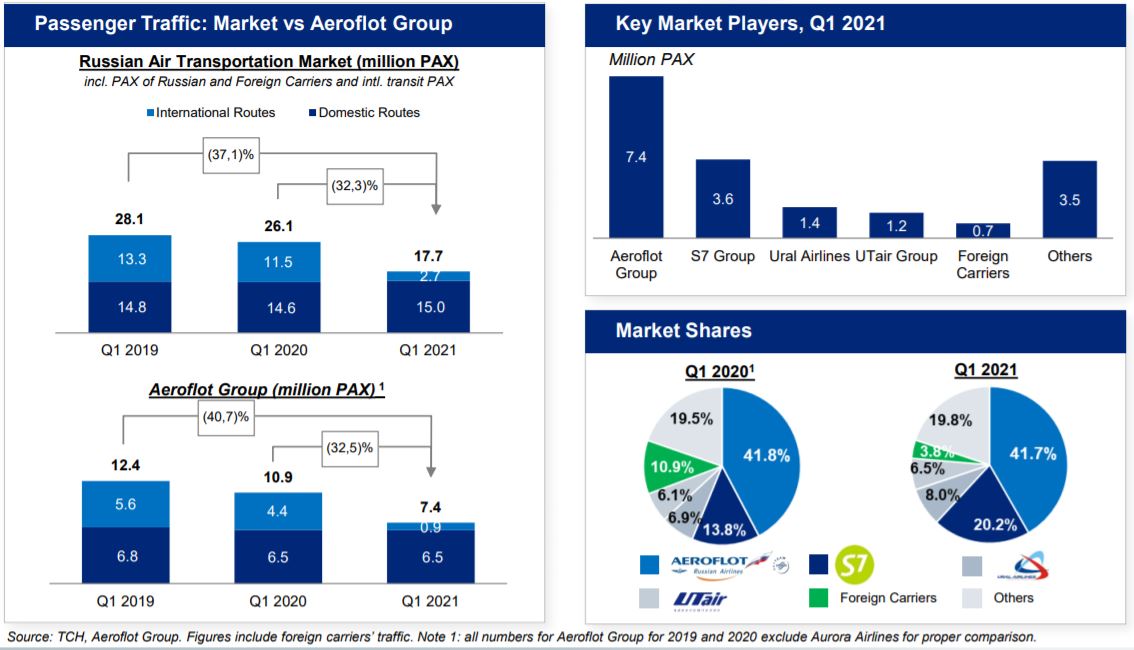

Отголоски этого видны и поныне. Пассажиропоток за 1 квартал был ниже на 32.5%, чем год назад! В результате за первый квартал 2021 выручка отстаёт на 39.1% г-к-г. И то это стало возможно благодаря высокой активности на внутренних рейсах, которые выиграли от закрытия границ и взлета внутреннего туризма. Причём ожидать сильный рост тут не приходится, основные мощности уже почти заняты. В то же время внешние рейсы до сих пор в реанимации с отставанием в 80%! Таким образом почти все оставшиеся надежды на рост ложатся на плечи зарубежных полётов. А вот с ними как раз таки беда. С очередной волной пандемии ждать возобновления полётов придётся долго. Большинство аналитиков считают, что к уровням 2019 года мы вернёмся не раньше 2024 года. Единственное чему можно обрадоваться - расходы тоже стали меньше, отчего убыток увеличился “всего” на 12% г-к-г до 25 млрд рублей.

Вот только радости хватает только до строчки “Обязательства”. Аэрофлот был в долгах как в шелках ещё до пандемии. Теперь же общие обязательства достигли 1.145 трлн рублей. Для полноты картины вспомним, что компания выручила всего 75 млрд рублей за квартал, а общая капитализация сейчас около 160 млрд рублей. Учитывая небольшую маржинальность бизнеса отдавать долги придётся много-много лет. Напоследок отметим, что нераспределённых убытков уже больше всей капитализации...

При всём этом самое интересное то, что цена компании не падает! Да, цена акции упала, но многие забывают об огромной дополнительной эмиссии. Количество акций увеличилось с 1.1 млрд штук сразу до 2.4 млрд всего за год. То есть цена акции не только восстановилась, но и улетела до примерно 148 рублей по старым расценкам. Как можно заметить на графике ниже, капитализация уже втихую вернулась на уровни начала 2017 года, не сильно ниже своих абсолютных максимумов 2017 года.

Для понимания абсурда ситуации взглянем на ключевые показатели в последние годы.

Как мы видим, все ключевые показатели бизнеса стали в разы хуже, но сам бизнес стал вполовину дороже! Это же пузырь не хуже GameStop, где инвесторы верят, что когда-нибудь едва живой бизнес снова станет успешным.

Что итоге? Аэрофлот - низкомаржинальный, капиталоемкий, невероятно закредитованный бизнес в высококонкурентной индустрии, который продаётся за рекордные суммы в кризисное время. Никаких фундаментальных причин даже для удержания цены мы не нашли, так что зачем кто-либо захочет инвестировать в Аэрофлот сейчас совершенно не ясно.

Больше информации, обзоров и новостей на нашем Telegram-канале @investorylife.