Множитель роста при росте долга.

Множитель долга на экономический рост равен нулю или отрицательному. Недавнее стремление правительства к переходу к социалистической экономике проблематично.

«Масштабы и объёмы увеличения государственных расходов в прошлом году беспрецедентны. Поскольку у дяди Сэма нет денег, большая их часть была переведена на государственную кредитную карту. Дефицит и долг резко выросли. Но это только начало. Администрация Байдена недавно предложила бюджет на 2022 финансовый год в размере 6 триллионов долларов, две трети которого будут заимствованы ». - Причина

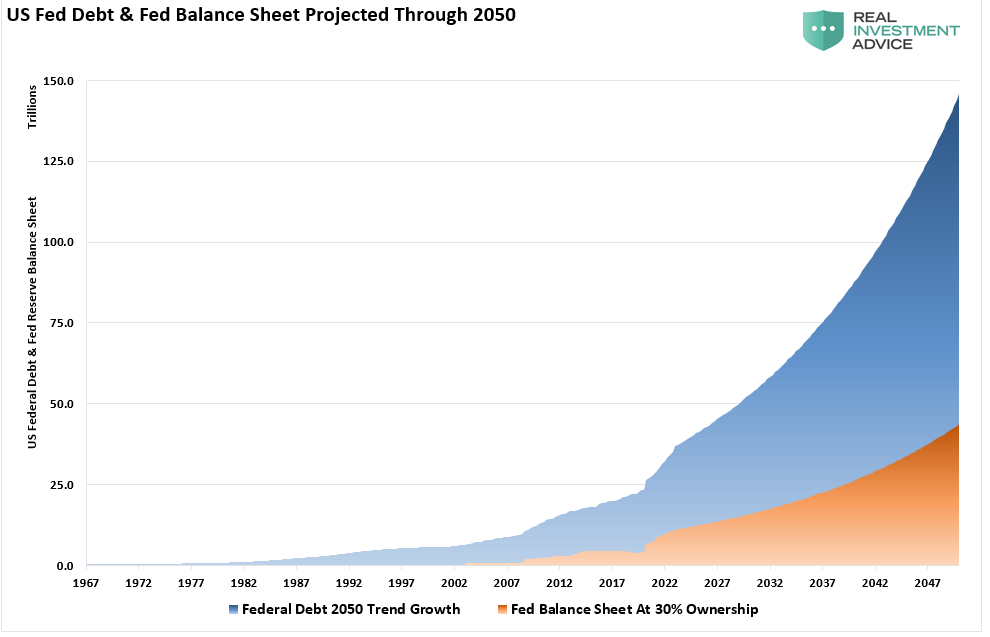

CBO (Бюджетное управление Конгресса) недавно подготовило свой долгосрочный прогноз долга до 2050 года, что гарантирует низкую экономическую отдачу. Я восстановил диаграмму из Deutsche Bank, показывающую федеральный долг США и баланс Федеральной резервной системы. На диаграмме использованы прогнозы CBO до 2050 года.

При текущих темпах роста федеральная долговая нагрузка вырастет с 28 триллионов долларов до примерно 140 триллионов долларов к 2050 году. Одновременно, если предположить, что ФРС продолжит монетизировать 30% выпуска долговых обязательств, его баланс вырастет до более чем 40 триллионов долларов.

Погрузитесь на минутку )

Больше долга = меньше роста.

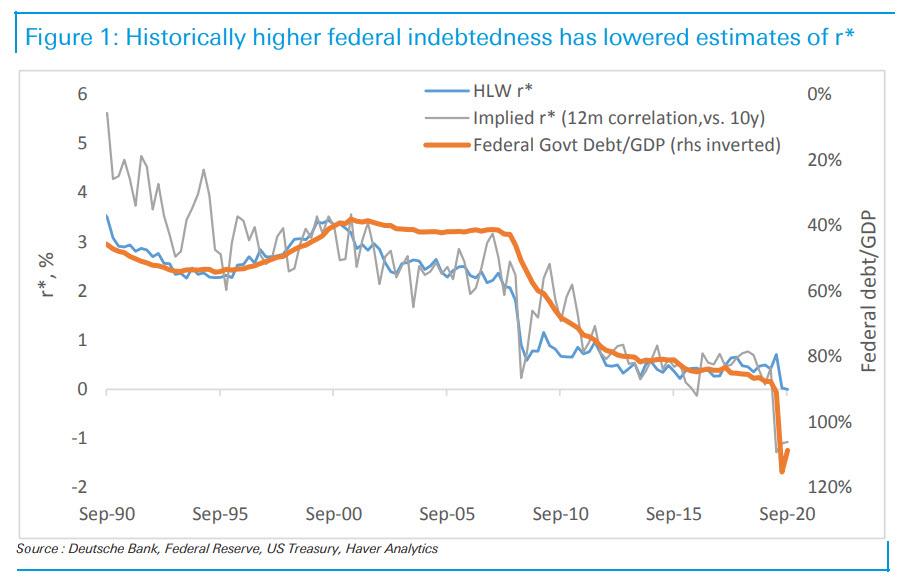

Что вас не должно удивлять, так это то, что непроизводительный долг не способствует экономическому росту. Как ранее отмечал Стюарт Спаркс из Deutsche Bank:

«История учит нас, что, хотя инвестиции в производственные мощности могут в принципе повысить потенциальный рост и r * таким образом, что долг, понесенный для финансирования налогово-бюджетного стимулирования, выплачивается с течением времени (rg <0), оказывается, что доказательств мало. что это когда-либо достигалось в прошлом.

На диаграмме ниже показано, что рост федерального долга в процентах от ВВП исторически ассоциировался со снижением оценок r * - необходимость сбережений для обслуживания долга снижает потенциальный рост. Суть в том, что агрессивные траты необходимы, но недостаточны. Расходы должны быть направлены на повышение производственной мощности, потенциального роста и r *. При отсутствии реальных инвестиций государственные расходы могут снизить r *, пассивно ужесточаясь для фиксированной денежно-кредитной политики ».

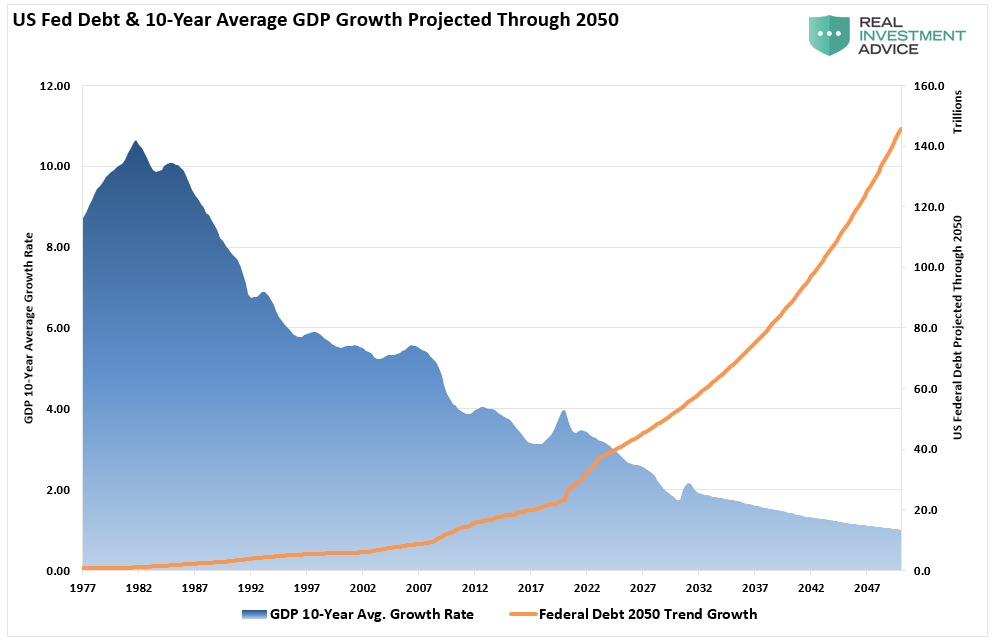

Долгосрочный исторический взгляд подтверждает то же самое. С 1977 года средние 10-летние темпы роста ВВП неуклонно снижались по мере увеличения долга. Используя историческую тенденцию роста ВВП, увеличение долга приведет к замедлению темпов экономического роста в будущем.

Учитывая историческую корреляцию долга с ростом ВВП, можно предположить, что будущие результаты не будут отличаться.

Доллары роста

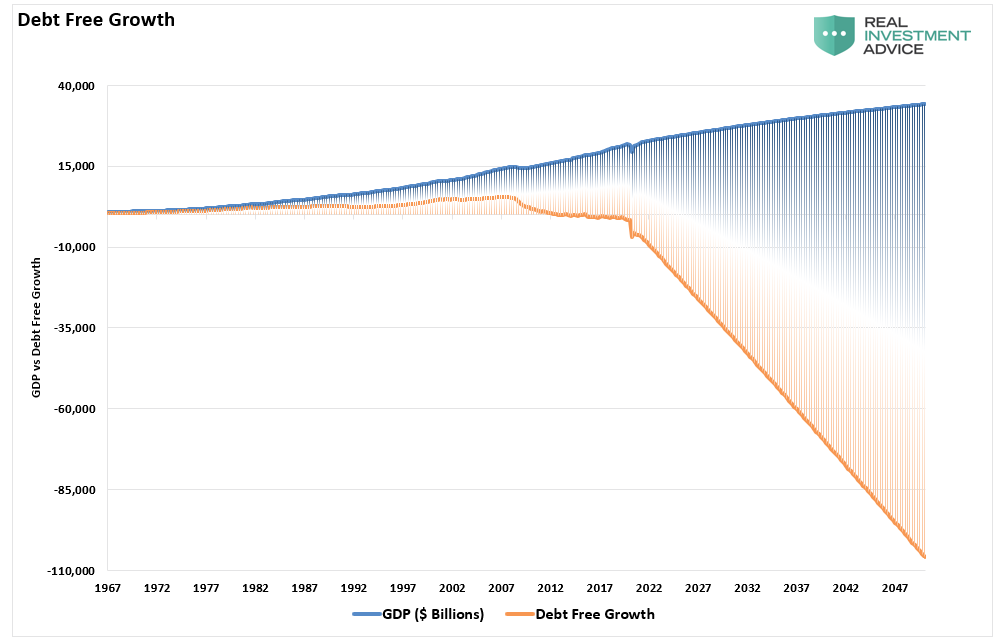

Мы можем взглянуть на это по-другому, посмотрев на доллары долга, необходимые для создания доллара экономического роста. С 1980 года рост долга в настоящее время узурпирует весь экономический рост. Рост долга отвлекает налоговые доллары от производственных инвестиций в обслуживание долга и социальное обеспечение.

Еще один способ взглянуть на это - посмотреть, каким был бы экономический рост без долгов. Другими словами, без долга не было бы органического экономического роста.

Экономический дефицит никогда не был более значительным. С 1952 по 1982 год экономический профицит способствовал темпам экономического роста, составлявшим в этот период в среднем около 8%. Сегодня это уже не так, поскольку рост долга замедляет рост. Вот почему Федеральная резервная система оказалась в «ловушке ликвидности».

Процентные ставки ДОЛЖНЫ оставаться низкими, а долг ДОЛЖЕН расти быстрее, чем экономика, просто для того, чтобы экономика не остановилась.

По стопам Японии

Годы низких ставок, экономического роста, инфляции и продолжающихся валютных интервенций привели к огромному росту долга. Как в США, так и во всем мире. Хотя многие хотят сказать, что «долг» не проблема, нам не нужно далеко ходить, чтобы увидеть, что в конечном итоге произойдет.

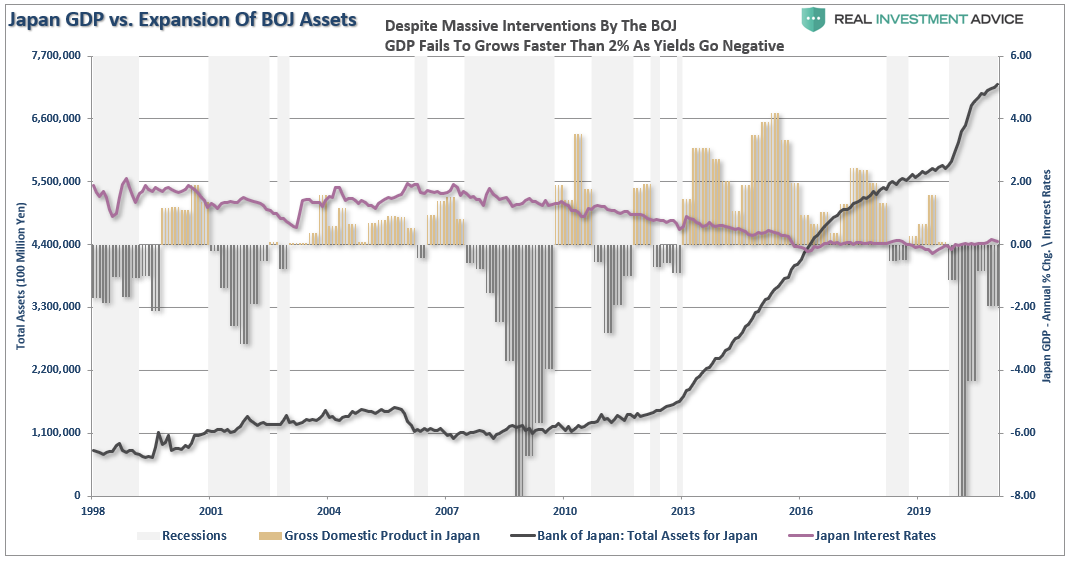

С 2008 года в Японии проводилась масштабная программа «количественного смягчения». Эта программа в относительном выражении в 3 раза больше, чем в США. Неудивительно, что экономическое процветание не выше, чем было до начала века.

Более того, хотя на балансе Банка Японии находится большая часть рынков ETF, корпоративных и государственных долговых обязательств, Япония страдает от продолжающейся рецессии, низкой инфляции и низких процентных ставок. (10-летняя ставка казначейства Японии упала в отрицательную зону во второй раз за последние годы.)

Хотя многие утверждают, что экономика США в конечном итоге «вырастет» из долгов, нет никаких доказательств существования такой возможности. Мы знаем, что процентные ставки в США и во всем мире говорят нам, что экономический рост в будущем останется слабым.

Отрицательный множитель

Избыточный «долг» имеет отрицательный мультипликативный эффект. Это было показано в исследовании Центра Меркатуса в Университете Джорджа Мейсона, проведенного экономистами Джонсом и Де Руги.

«Мультипликатор учитывает доходность экономического производства, когда правительство тратит доллар. Если множитель выше единицы, это означает, что государственные расходы привлекают частный сектор и генерируют больше частных потребительских расходов, частных инвестиций и экспорта в зарубежные страны. Если мультипликатор ниже единицы, государственные расходы вытесняют частный сектор, тем самым сокращая все расходы.

Факты свидетельствуют о том, что государственные закупки, вероятно, уменьшают размер частного сектора, поскольку они увеличивают размер государственного сектора. В чистом выражении доходы растут, но доходы, произведенные частным образом, сокращаются ».

Расходы на личное потребление и инвестиции в бизнес являются жизненно важными составляющими экономического уравнения. Таким образом, мы не должны игнорировать сокращение доходов, производимых частным сектором. Кроме того, согласно наиболее достоверным имеющимся данным, исследование показало:

«Не существует реалистичных сценариев, при которых краткосрочная выгода от стимулирования настолько велика, что государственные расходы окупаются сами собой. Фактически, положительное влияние невелико и намного меньше, чем предполагают учебники по экономике ».

Примечательно, что политики тратят деньги, основываясь на политической идеологии, а не на разумной экономической политике. Поэтому результаты не должны вас удивлять. Вывод исследования наиболее показателен.

«Если вы считаете, что текущая денежно-кредитная политика Федеральной резервной системы является достаточно грамотной, то на самом деле не стоит ожидать значительного увеличения бюджета от всех этих расходов. Фактически, он может быть близок к нулю.

Это, конечно же, без учета будущих налогов. Когда экономисты, такие как Роберт Барро и Чарльз Редлик, изучали мультипликатор, они обнаружили, что, если учесть будущие налоги, необходимые для оплаты расходов, мультипликатор может быть отрицательным ».

Многое может случиться

В заключение хочу констатировать очевидное. Прогнозировать что-либо на 30 лет в будущее очень проблематично. Может случиться многое, что изменит траекторию роста в будущем. Однако, к сожалению, учитывая рост призывов к социализму, потребность в усилении государственного вмешательства и отсутствие фискальной или денежной дисциплины в Вашингтоне, есть причины для беспокойства.

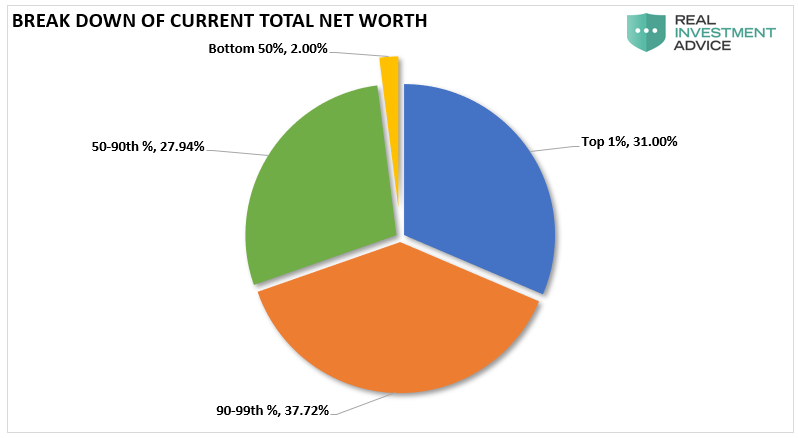

Теперь очевидно, что по мере замедления глобального роста негативное влияние долга усиливает экономическую нестабильность и неравенство в благосостоянии. Точно так же надежда на то, что денежные средства Центрального банка могут способствовать экономическому росту или инфляции, совершенно неуместна.

«Дело в том, что финансовый инжиниринг не помогает экономике, а, вероятно, вредит ей. Если бы это помогло, после мега-доз этого вещества во всех мыслимых формах японская экономика начала бы бурно развиваться. Но в японской экономике все наоборот. Япония пыталась заменить денежно-кредитную политику разумной фискальной и экономической политикой. И результат ужасен ». - Дуг Касс

Япония - это микрокосмос того, с чем США столкнутся в ближайшие годы, поскольку «трехмерные измерения» долга, дефляции и неизбежности демографии продолжают увеличивать разрыв в уровне благосостояния.

Япония показала нам, что финансовый инжиниринг не способствует процветанию и в среднесрочной и долгосрочной перспективе имеет негативные последствия.

Это важный момент.

Те, кто продвигает использование большего долга, упускают из виду основную ошибочную логику использования долга для решения долговой проблемы.

В какой-то момент придется перестать копать.