Состояние денежного рынка США и долларовой ликвидности

На неделе баланс ФРС вырос на 22 млрд долларов

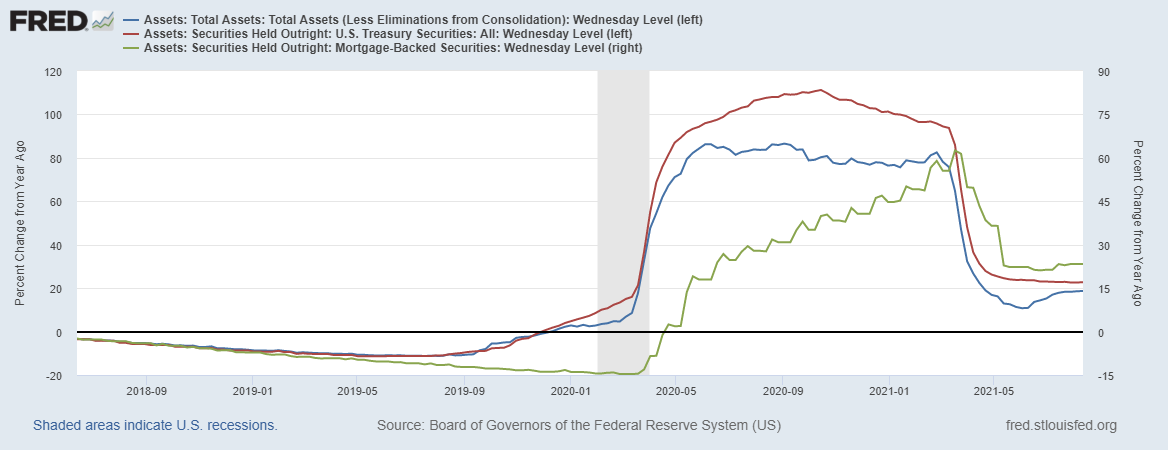

Синяя линия - баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Все показатели стали в плоскость относительно прошлого года, т.е. темпы роста идентичны прошлогодним, ситуация по этому направлению сезонная, плюс охлаждение фазы делового цикла, поэтому ФРС и Минфин занимается перепозиционированием портфелей.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

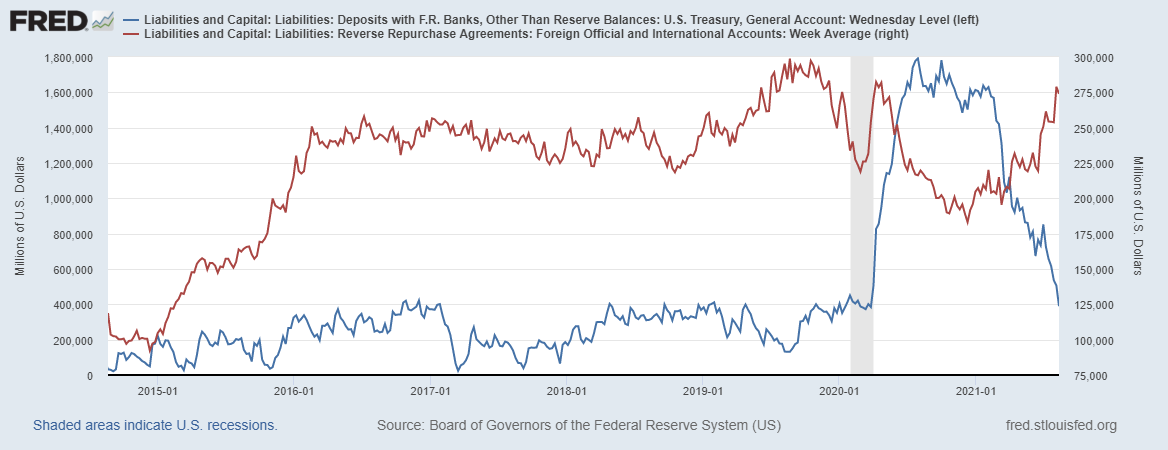

Синяя линия – счет Казначейства США в ФРБ (среднее за неделю). На текущей неделе счет еще сократился на 116 млрд долларов. Потолок по госдолгу так и не подняли, поэтому счет сокращается более активно, такими темпами скоро денег не останется. При прочих равных, это давит на доллар.

Красная линия – дневные РЕПО для нерезидентов, и на прошлой неделе спрос на доллары со стороны нерезидентов подубавился, но остается вблизи достигнутых максимумов. Очень важный момент поддержки для доллара.

Стоит уточить, что объемы сокращения счета Казначейства гораздо выше объёмов РЕПО для нерезидентов, что в целом плохо для доллара.

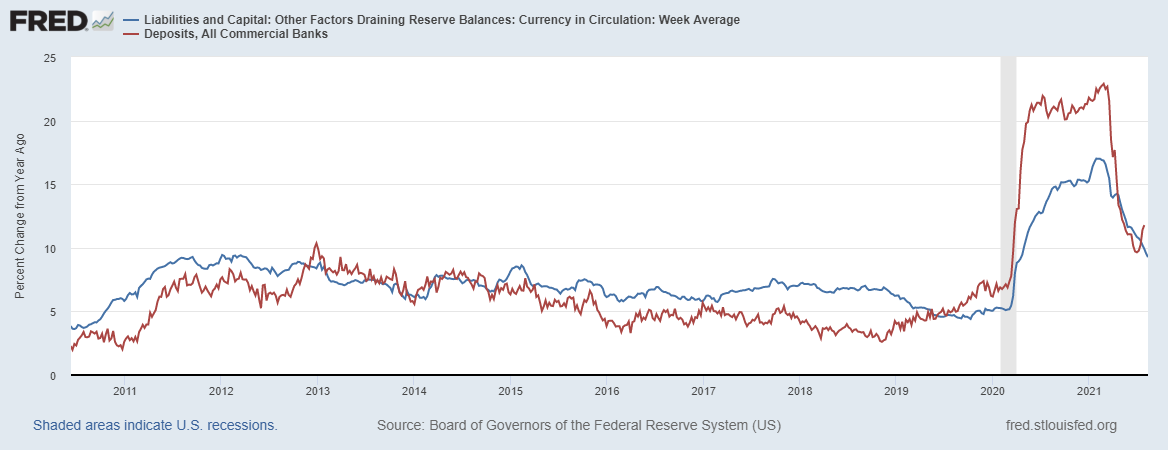

Важные компоненты денежного рынка, которые отображают разное состояние долларовой ликвидности двигались синхронно: депозиты в коммерческих банках выросли на 4 млрд долларов, а наличка подросла на 2 млрд долларов

Синяя линия – показатель наличных денег в обращении, нанесен от года к году. На прошлые недели показатель продолжает снижаться относительно прошлого года, т.к. продолжает держаться эффект высокой базы.

Красная линия – показатель депозитов в финансовой системе США, в годовой динамике также показатель начал расти, несмотря на высокую базу прошлого года.

Такая ситуация с динамикой вышерассмотренных показателей локально поддерживает доллар

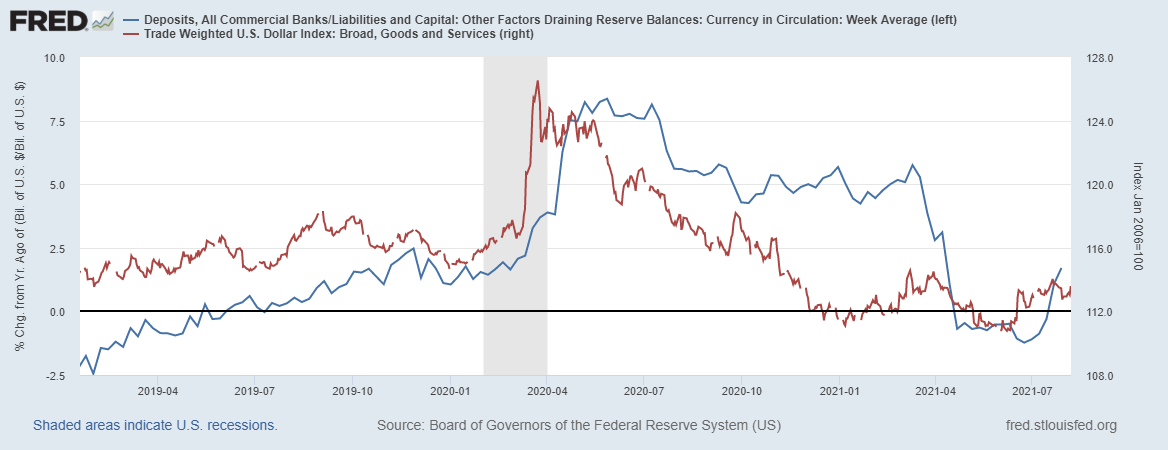

Синяя линия – это соотношение депозитов к наличным деньгам, показатель нанесен в динамике от года к году. По сути, если отбросить нюансы, то это один из денежных мультипликаторов. И мы видим, что показатель уверенно нарастет, что поддерживало доллар (красная линия).

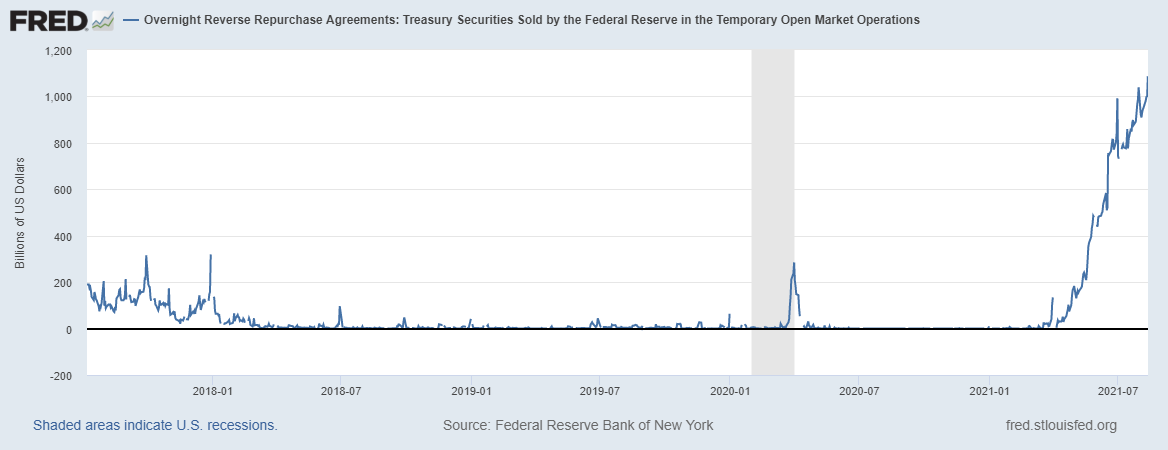

Избыточная ликвидность продолжает утекать обратно в ФРС, переписывая рекорды каждую неделю

Судя по динамике данного показателя и слабого кредитования, экономика США продолжает страдать от избытка ликвидности. Все больше членов ФРС за сворачивания QE уже этой осенью.

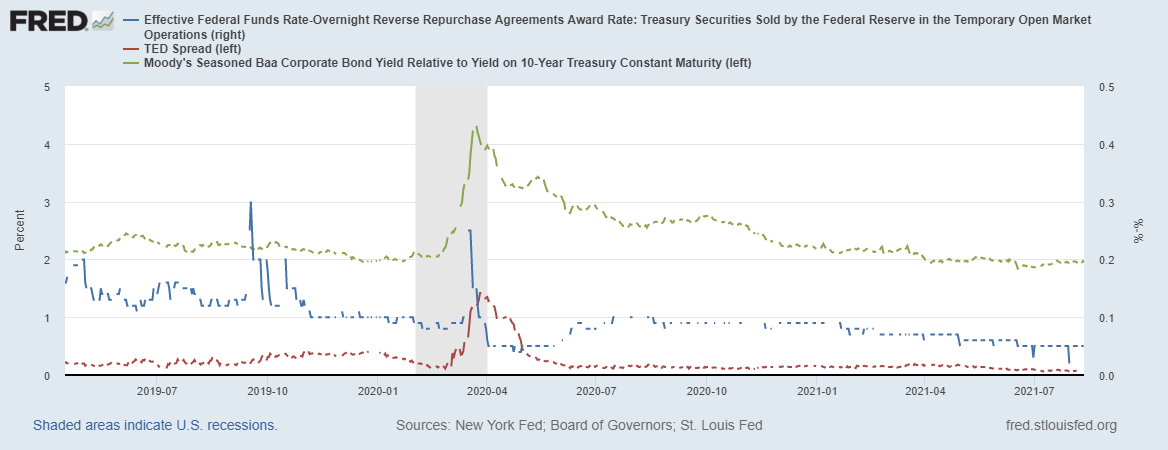

По традиции перейдем к обзору дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между ставкой по избыточным резервам и рыночными ставками, показатель остается на докризисных минимумах, сигнализируя о мягких кредитных условиях, т.е. рыночная ставка против учетной остается низкой.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor), показатель также на предкризисных уровнях, т.е. долларов на международном рынке в избытке.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга на прошлой неделе без изменений, что обусловлено локальной остановкой роста спроса на длинные трежерис – долговой рынок переваривает перспективы.

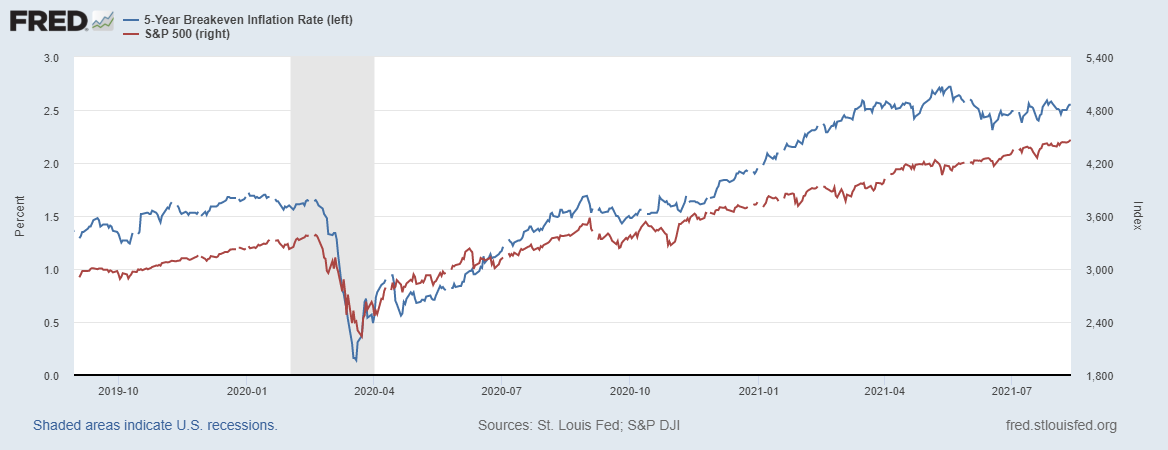

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с индексом S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что на уходящей неделе показатель оживился, но остается гораздо ниже многолетних максимумов.

Красная линия – котировки широкого рынка, фондовый рынок США целиком и полностью детерминирован рефляционными ожиданиями, весьма внушительная дивергенция накопилась между показателями, что несет повышенный риск для рисковых активов.

ВЫВОД

Судя по обратным РЕПО денег в системе в избытке и процессы абсорбции продолжаются. Что любопытно, потолок госдолга перед каникулами не поднял, а ФРС в начале лета повысило ставки по дневным, обратным РЕПО – совпадение, не думаю.

«Ситуация на рынке трежерис начала стабилизироваться, после внушительной тряски из-за дисбалансов между действиями ФРС и Минфина, но вполне уверен, что ставки вернутся к росту, как только ФРС начнет сворачивание QE, а Минфин начнет наращивать объемы аукционов» - придерживаюсь своему мнению.

На мой взгляд, локально, перспективы фондового рынка остаются бычьими, но то, что инфляционные ожидания не растут, должно насторожить инвесторов. Да и перспективы сворачивания QE, которые не приведут к желаемому давлению на инфляцию, в то время как издержки бизнеса растут от месяца к месяцу, приведут к сокращению доходов компаний. В общем, осенью может начаться коррекция, но нужно еще последить за метриками рыка и послушать Пауэлла в Джексон-холл.

--------------------------------------------------------------------------------------------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.