Fix Price - оцениваем перспективы после 1 полугодия

Наконец к нам на стол попал отчёт Fix Price за первую половину 2021. Как обычно, постараемся объективно оценить прогресс компании с нашего предыдущего разбора (доступен здесь), посмотрим на финансовые показатели, обстановку вокруг компании и порассуждаем о привлекательности цены. Впрочем, обо всем по порядку.

Собственно сами результаты:

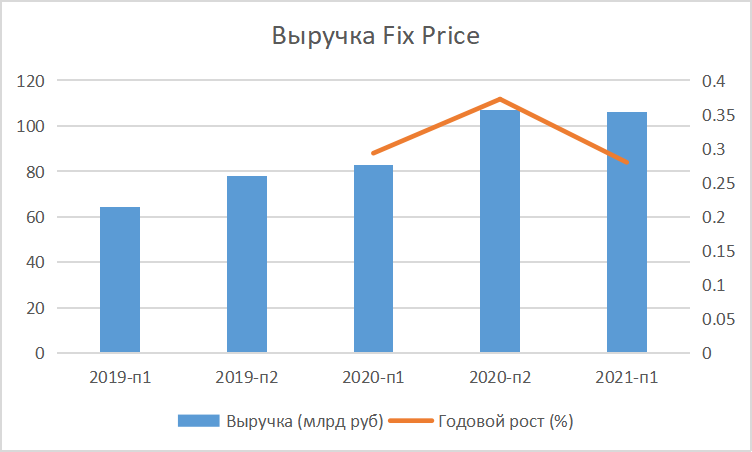

- Выручка продолжила стремительный рост и достигла 106.1 млрд рублей (+28.1% г/г).

- Общее количество магазинов увеличилось на 418 до 4 585 (+ 10%), что даже быстрее плана.

- Общая торговая площадь магазинов увеличилась на 94.4 тыс. кв. м и составила 983.9 тыс. кв. м (рост на 22.7% по сравнению с прошлым годом). По площади Fix Price сравнялся с Детским Миром и примерно в 2 раза меньше МВидео и Ленты. Но по сравнению с Магнитом и Х5 ещё в 7 раз меньше.

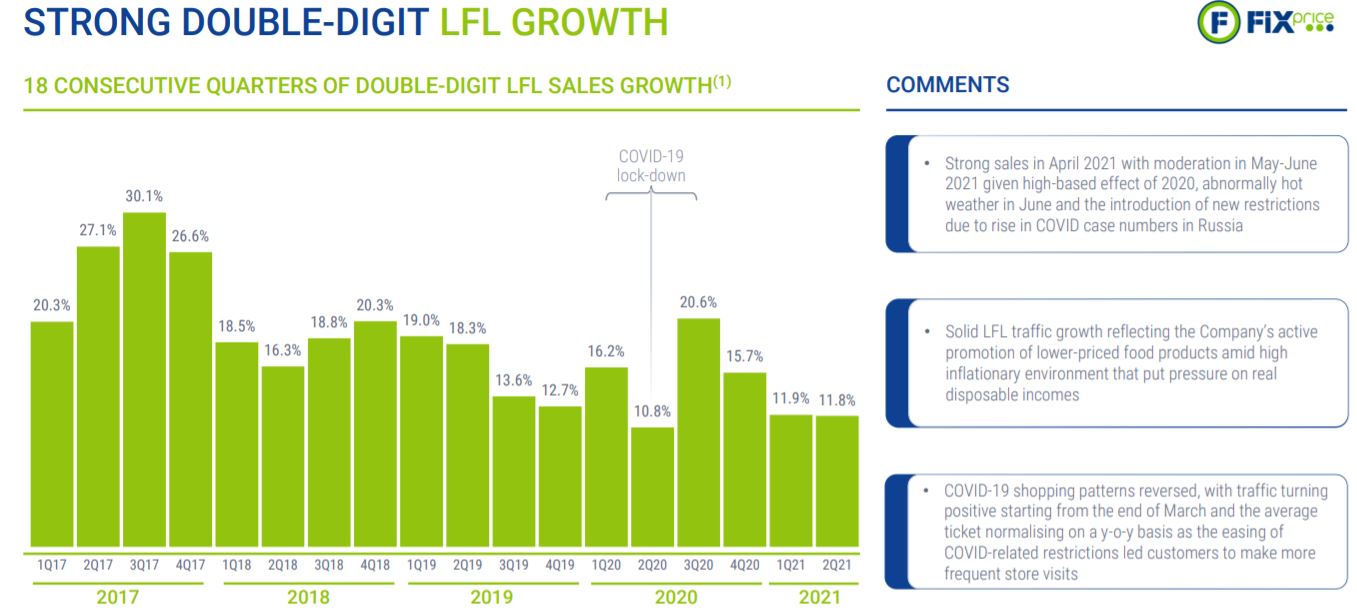

- LFL продажи поднялись на 11.9% (13.3% в I полугодии 2020 г.)

- LFL трафик вырос на 9.0%

- LFL средний чек вырос на 2.6% благодаря введению новых прайс-поинтов

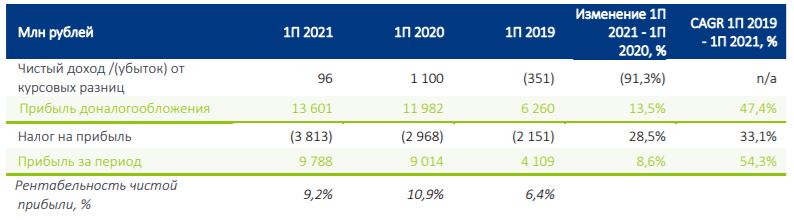

- EBITDA достиг 19.8 млрд руб. (+24.1% г/г и 3% выше прогнозов) при небольшом снижении маржинальности (18.7% против аномально высоких 19.3% в I полугодии 2020). EBITDA Fix Price обошла Ленту

- Чистая прибыль составила 9.8 млрд руб. (+8.6% г/г) и на 4% обошла прогнозы

- В связи с сильными результатами компания объявила промежуточные дивиденды в 11 рублей (1.5% ДД)

Впрочем есть и несколько тревожных моментов, которые нас заставляют задуматься:

- Самое важное, как мы видели на графике выше, выручка с каждым кварталом растёт все медленнее. Рост LFL продаж и вовсе самый медленный за пять лет. Компания становится все больше из-за чего расти все сложнее.

- Второе, прибыль значительно отстаёт от EBITDA, пусть во многом это можно списать на курсовую разницу

- Незначительный рост чека. По факту весь рост чека приходится на инфляцию, а то и отрицательный (смотря как считать инфляцию).

- Небольшой CAPEX. Компания инвестирует в развитие примерно 3.8 млрд рублей за полугодие. По этому показателю Fix Price один из самых экономных в индустрии, примерно на уровне Ленты и в 9 раз меньше X5. Как такой суммы будет хватать для амбициозной программы роста пока не ясно.

- Новость о дивидендах не то чтобы плохое событие, но учитывая, что Fix Price - история роста, зачем делать выплаты в 2 раза выше минимальной планки при скромном CAPEX мне не ясно. Замедление роста обойдётся акционерам значительно дороже.

Кратким итогом можно сказать, что отчёт получился вполне достойным. Но стоит ли покупать Fix Price за 0.5 триллиона рублей? Скорее всего нет.

Нынешняя цена Fix Price по нашему мнению вполне справедливая, но не дешёвая. Мультипликаторы компании сейчас P\S = 2.5 и P\E = 28 при EV\EBITDA = 13, что значительно выше всех конкурентов. Но в целом, как мы показывали в прошлом обзоре, высокая цена показывает премию за высокую скорость роста и маржинальность. При таких показателях уже к концу 2023 EV/EBITDA компании спуститься примерно к 7-8, нормальным ценам российского ритейла, при этом имея в разы лучшую маржинальность. Да и внутренняя конъюнктура рынка с бесконечно падающими доходами явно располагает к дискаунтерам нежели обычному ритейлу.

Главным вопросом только остаётся высокая конкуренция. В секторе нет высоких барьеров для входа и туда направились уже почти все крупные сети страны, так что сможет ли Fix Price удержать позиции не растеряв всю маржу пока не ясно. А учитывая, что в цену уже вложен прекрасный рост, брать акции за такую цену что-т не хочется.

Впрочем, как часто такое бывает, банковские аналитики чуть более оптимистичны. Консенсус из 6 банков на сегодня равен 818 рублей (апсайд 28%+). Например, JPM прогнозирует, что акции будут стоить 800 рублей к концу 2022, а наш ВТБ и вовсе насчитал все 915.

Мы же пока относимся к акциям сдержанно оптимистично, покупать сейчас смысла мало, но продолжим дальше следить за этой занимательной историей роста.

Больше информации, обзоров и новостей на нашем Telegram-канале @investorylife.