Озон - нет поводов для радости

Ozon конечно удивительный ритейлер. Более 20 лет работы в режиме “рост любой ценой” так и не привели к какой-либо прибыли. Учитывая что конкуренция с годами становится все более ожесточённая, вкладываться в такое было просто страшно, а потому акции Озона пролетели мимо нашего портфеля.

Но время идет, и может ситуация поменялась? Давайте взглянем на свежий отчет за второй квартал и постараемся объективно оценить прогресс компании с нашего предыдущего разбора (доступен здесь).

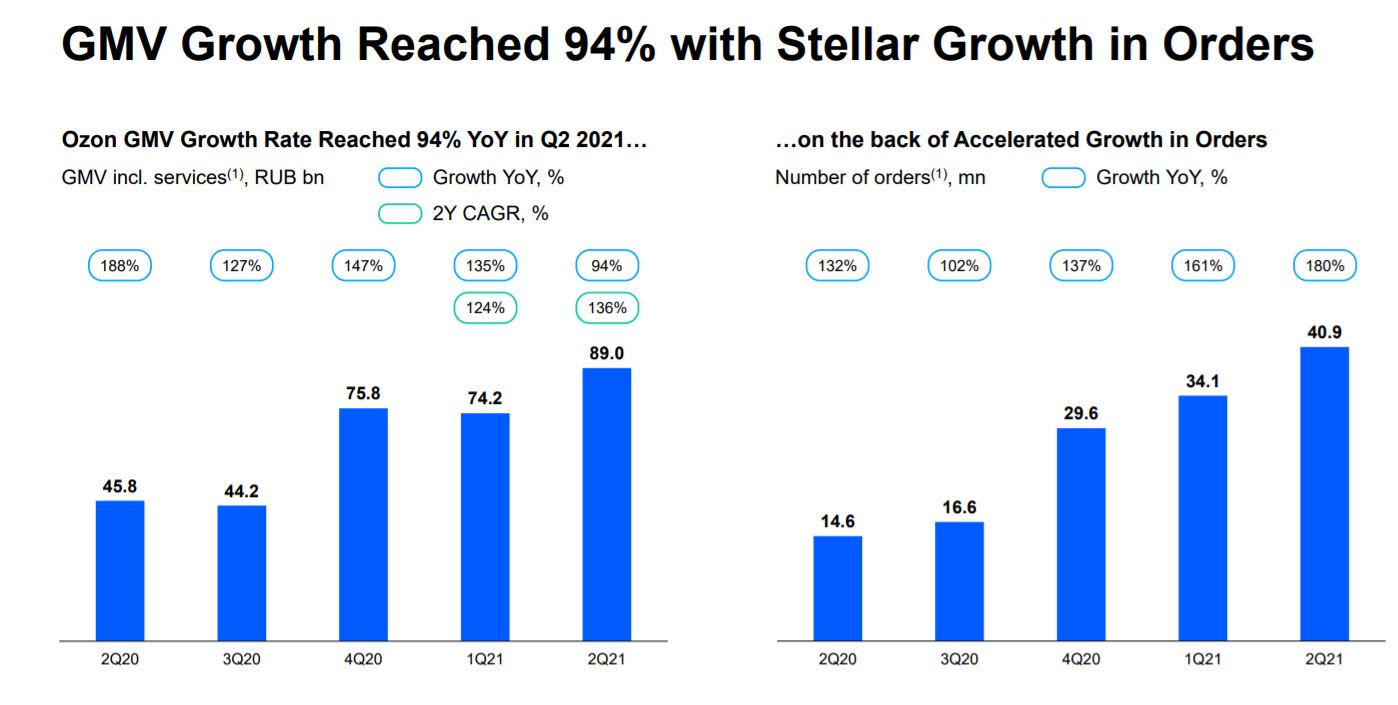

Начнём с самого важного - роста или показателя GMV (Gross Merchandise Value - суммарная стоимость всех товаров или услуг, которые были проданы на маркетплейсе сторонними продавцами). GMV Ozon подрос на 94% г-к-г, до 89 млрд рублей, что даже лучше прогнозов аналитиков в 81-84%. Ozon растет куда бодрее рынка (+58% за весь 2020 год), те удачно отжимает продажи у мелких конкурентов. По прогнозам компании, за весь 2021 год GMV составит 415 млрд рублей или в 10 раз больше чем 3 года назад. Однако, важно отметить, что 94% это уже значительно медленнее, чем раньше. Удваиваться каждый год становиться все сложнее.

Рост GMV произошел на фоне увеличения количества заказов на 180% и увеличения клиентской базы на 80%. При этом увеличилась активность покупателей — среднее количество заказов в год выросло на 40% и достигло 6.6, что означает растущую популярность платформы.

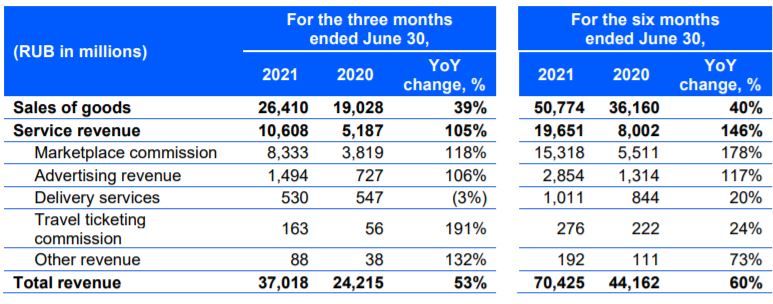

Выручка Ozon во 2 квартале выросла на 53% год к году и составила 37 млрд рублей. Отдельно отметим, что в основном растёт выручка от сегмента услуг. Все больше компаний используют маркетплейс Ozon для размещения своих товаров, что не может не радовать. Впрочем, это медленее, чем раньше, да и некоторые конкуренты, вроде Яндекс.Маркет, растут даже быстрее.

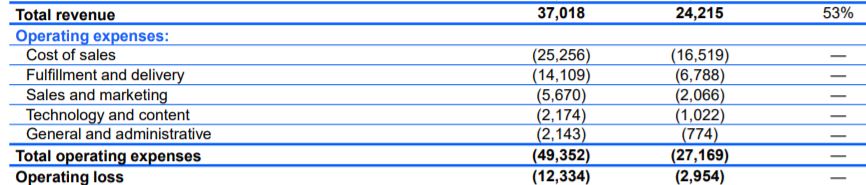

А теперь перейдём к грустному. Расходы растут даже быстрее выручки. + 53% к выручки и + 81.6% к операционным расходам. Растут почти все статьи расходов. Компания все больше вкладывает в рост через обширные инвестиции в рекламу, новые распределительные центры и найм с обучением персонала. Вроде логично, но только странно, что эти расходы растут линейно, а порой и быстрее выручки, занимая все больший процент GMV. К слову, административные расходы и вовсе подорожали на 177%. В итоге Озон явно не экономит, а эффект масштаба пока особо не наблюдается.

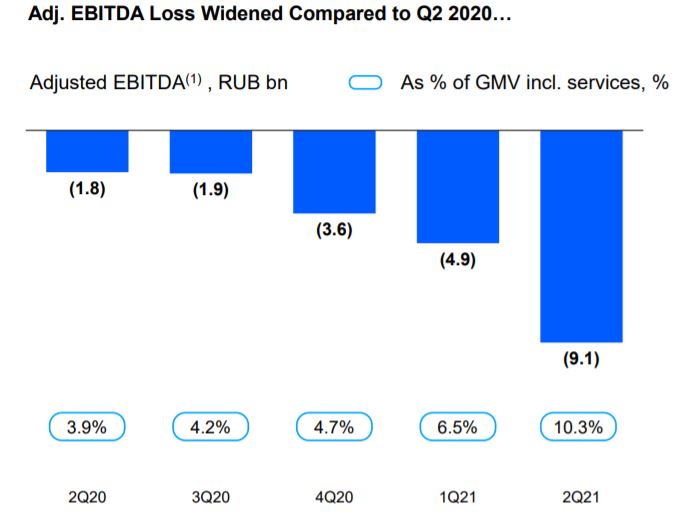

Логичным итогом роста расходов стало падение EBITDA. Скорректированная EBITDA составила минус 9.1 млрд, тогда как во втором квартале 2020 года показатель был на уровне минус 1.8 млрд. С каждым кварталом все хуже и хуже.

Логичным итогом роста расходов стало падение EBITDA. Скорректированная EBITDA составила минус 9.1 млрд, тогда как во втором квартале 2020 года показатель был на уровне минус 1.8 млрд. С каждым кварталом все хуже и хуже.

На десерт увеличились расходы на обслуживания долга (компания активно берет кредиты) и курсовая разница сыграла против компании. В результате компания получает огромные убытки в 15.2 млрд рублей против 3.3 млрд год назад, отрицательный рост в 5 раз!

Итого квартал получился слабеньким, а перспективы выхода в прибыль стали пожалуй ещё дальше чем раньше.

В прибыли и заключается главная проблема для инвестиций в Озон. Как заявляет сам менеджмент компании, сейчас главное — рост, а прибыль мы увидим как-нибудь потом.

Однако, если первая часть плана “открыть мульен точек выдачи товаров и задемпинговать конкурентов” идет вполне неплохо, то со второй частью “снизить расходы, поднять цены и выйти в прибыль” дела идут не столь радужно.

Пока что оставшихся 122.8 млрд рублей хватит на ближайшие несколько лет, а вот дальше возникают вопросы. Рассчитывать что конкуренты вымрут сложновато. Продолжать в том же духе? Через пару лет кончатся деньги и привет доп эмиссия. Повышать цены и резать расходы? Снизится скорость роста и не факт, что прибыль обрадует инвесторов. Все видели, что случилось с Wish в последнее время. Лично я не вижу ситуации, где Ozon сможет одновременно сохранить высокую скорость роста и при этом быть прибыльным в ближайшие годы.

При всем этом компанию трудно назвать дешевой. Учитывая капитализацию в 770 млрд рублей, P/S к концу 2021 будет около 4.5, а кап/GMV примерно 1.9, что примерно на уровне конкурентов. Таким образом особой маржи безопасности тут нет.

В итоге Ozon — интересная компания, возможно даже успешная в будущем. Однако цена акций в 3700 рублей уже содержит в себе серьёзные ожидания роста, что оставляет мало места для манёвра. А потому серьёзного апсайда мы здесь не видим и брать такие риски себе в портфель мы все ещё не очень хотели бы.

Больше информации, обзоров и новостей на нашем Telegram-канале @investorylife.