Facebook: интернет ракета ушла на дозаправку?

Последние годы Facebook не переставал удивлять своими показателями. Бизнес, которому ещё недавно предсказывали угасание, показывал феноменальный рост, а акции оказались одними из самых прибыльных на рынке.

Сегодня посмотрим на успехи Facebook через призму последнего отчёта за второй квартал и порассуждаем, есть ли потенциал у компании? Стоит ли удерживать её далее?

Быстрый взгляд на последний отчёт рисует радужную картинку.

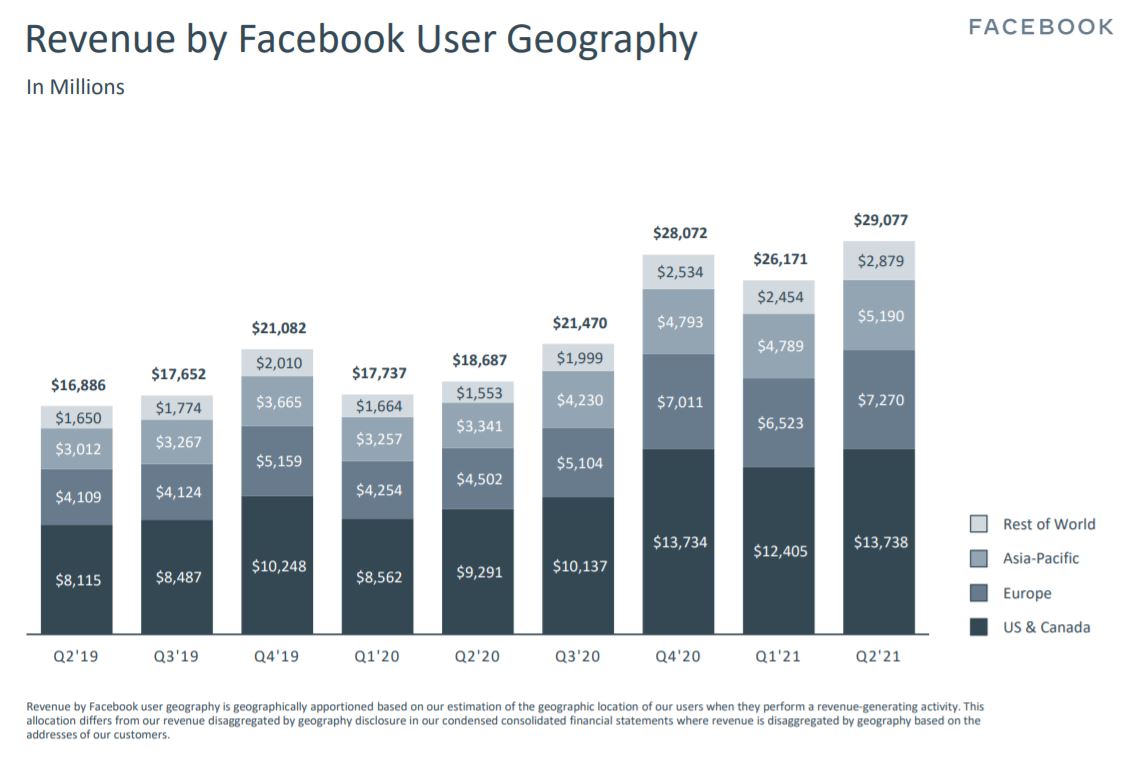

За последний квартал выручка компании увеличилась на 56% г-к-г, до $29.1 млрд, на 7% обойдя прогнозы. Это был самый быстрый рост выручки с 2016 года. Для иллюстрации, за весь 2016 компания заработала $27.6 млрд.

Основной рост выручки произошёл благодаря увеличению средней цены за рекламу на 47% по сравнению с прошлым годом. Увеличение количества показанной рекламы на 6%.

Общая аудитория пользователей всей “империи Facebook” (Family monthly active people) подросла до 3.51 млрд, рост на 12% за год. Невероятный рост, учитывая что на всей планете всего 4.5-5 млрд интернет пользователей!

Чистая прибыль выросла на 101% по сравнению с тем же периодом прошлого года до $3.61 на акцию, что на 20% обогнало прогноз в $3.03 на акцию.

На десерт у компании скопилось уже $64 млрд долларов в свободных средствах.

После таких цифр совсем не удивительно, что капитализация компании в рекордные сроки долетела до триллиона долларов (о чем мы писали здесь).

На каком топливе полетим дальше?

Монетизация своей огромной пользовательской базы. Хотя степень монетизации соцсети Facebook уже подошла к максимуму, потенциал Whatsapp и Instagram не исчерпан. До сих пор WhatsApp почти никак не монетизируется, не считая скромных доходов от B2B решений Business API. Планируемый ввод рекламы на этой платформе может, как минимум поддержать средние темпы роста. В дополнение компания постоянно вводит новые форматы и функционал в Instagram, как Instagram Reels или функции, вроде виртуальной примерки товаров, что поможет поддерживать интерес и монетизацию платформы.

AR/VR технологии. Цукерберг активно проталкивает концепцию “метавселенной”, интернет-платформы, позволяющей людям работать и общаться с помощью цифровых аватаров и технологий виртуальной реальности. Сейчас Facebook активно инвестирует в разработку нового оборудования и уже добилась приличных успехов, лидируя с 40% долей рынка VR устройств. Схема заработков схожа с Apple. Компания зарабатывает как на продажах самого оборудования, например шлемов серии Oculus, так и 30% комиссии с разработчиков ПО, так что доходы компании растут вместе с рынком. Причём сам рынок VR быстро набирает обороты, по расчётам аналитиков уже к 2028 году рынок VR устройств достигнет $55 млрд с нынешних $8 млрд. Таким образом к концу десятилетия компания сможет зарабатывать $15-$30 млрд только с этого направления (около четверти выручки в 2020 году).

Что грозит попортить полёты к новым высотам?

Зависимость от рекламного рынка. Около 98% выручки Facebook приходится на рекламу. Таким образом Facebook чистокровно рекламный бизнес с пригоршней технологических стартапов, которые когда-нибудь смогут приносить хорошую прибыль.

Коронавирус стал редкой удачей для компании. Народ заперли по домам, дав им кучу времени и свободных денег, что придало невероятный импульс всему онлайн сектору, включая рекламу. Так за 2020 год средняя цена рекламы в США выросла на 30%, а количество рекламодателей увеличилось на 15%, так как онлайн стал чуть ли не единственной рабочей рекламной площадкой. Собственно отсюда и взялся рост цен на рекламу в Facebook на 47% и соответствующие полёты выручки.

Однако теперь впереди компании стоит перспектива возвращения к нормальной жизни. Цены на рекламу если даже и не упадут в ближайшие месяцы, то как минимум больше не покажут такого мощного роста. Рассчитывать на резкий рост аудитории тоже не приходится. Как итог, даже сама компания уже предупреждает, что во второй половине года рост выручки серьёзно замедлится, что и уронило котировки после отчёта.

Сильная конкуренция. Если обратить внимание на географическую разбивку выручки, то можно заметить, что на западном рынке, самом доходном сегменте, рост практически остановился. Причина в том, что Facebook проигрывает конкуренцию Tik Tok. Причём Tik Tok отнимает не только молодую клиентуру, но и рекламодателей, что позже скажется на маржинальности. Конечно компания не сидит на месте и уже вводит новый функционал в свои сети, вроде Instagram Reels, но насколько успешен этот формат оценить пока трудно.

Facebook ограничивают рынок данных. Против компании играет новая политика Apple и Google по сбору данных. Начиная с июня, пользователи Apple должны сами соглашаться на сбор данных, а как показывают исследования лишь около четверти населения соглашаются на это. Соответственно меньше данных = кривой таргетинг = низкая эффективность рекламы = снижение цены рекламы. Пока что ограничения только начинают вводить, а Google и вовсе введёт их через год, так что в ближайшие кварталы это не приведёт к серьёзным проблемам. Однако уже сейчас некоторые рекламодатели начинают отмечать снижение эффективности их рекламы. Причём, что самое печальное, ответить на эту угрозу Facebook особенно нечего.

Слабые успехи в нерекламных доходах. Диверсификация - приоритет в стратегии Facebook. Именно по этой причине Facebook бросает миллиарды на разработки VR/AR, систем "Metaverse", платёжной системы и интернет коммерции. Вот только успехи пока не впечатляют. Выручка сегмента подросла только на 36% г-к-г, до $497 млн, против прогнозов аналитиков — $690.5 млн. Whatsapp Pay пока не сыскал популярности, VR шлема продаются хорошо, но слишком мало, чтоб на что то влиять. Вполне возможно эти сегменты бизнеса правда будут стоить сотни миллиардов, но это будет потом, лет через 5, а пока их скорость роста вызывает вопросы.

Насколько привлекательные акции сейчас?

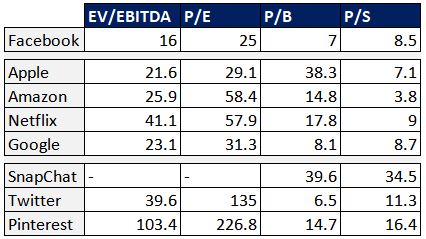

Сравнив мультипликаторы с остальным FAANG и конкурентами, может показаться, что акции недооценены. Даже после сильного роста они в разы меньше.

Однако, если сравнивать с историческими мультипликаторами, то сейчас цены вышли на свои средние уровни последних лет с небольшим потенциалом для дальнейшего роста. По сравнению с 2016-17 перспективы компании стали гораздо скромнее, в особенности после скандала с Cambridge Analytica, так что ожидать мощного роста мультипликаторов в ближайшее время не стоит.

Таким образом, после роста на 38% с начала года, котировки исправили ту недооценку, о которой говорили многие, включая нас, в течении последнего года. Сейчас даже консенсус аналитиков ставит цену всего на 10% выше, что намекает на то, что справедливая цена где-то рядом.

Что в итоге?

Facebook - интересная компания, нам нравятся её инициативы по расширению и диверсификации бизнеса, вот только свою роль они сыграют только через несколько лет. Сегодня же бизнес целиком завязан на рекламе, где ожидать сильного роста после мощного постпандейминого рывка не приходится. Весь краткосрочный потенциал в акции уже реализовался. В среднесрочной же перспективе неопределённости слишком много. Упадут ли цены на рекламу, насколько попортится качество собранных данных? Никто не знает. Уж лучше подождать в сторонке несколько кварталов, после чего направление бизнеса станет более понятным. Пока же мы предпочтём пройти мимо этой истории.

Больше информации, обзоров и новостей на нашем Telegram-канале @investorylife.