Сентябрь - самый опасный сезон на рынках? Взглянем на мировую статистику.

Сегодня большинство инвесторов соглашаются с тем, что рынки довольно эффективны, даже если они не верят в чистую форму рыночной эффективности. Однако, и ныне на рынке наблюдается множество интересных аномалий, как например «Сентябрьское проклятье рынка» или «Эффект сентября». Сегодня как раз и поговорим об этом месяце и посмотрим, есть ли чего боятся.

В чем заключается «Эффект сентября»?

Исторически так сложилось, что сентябрь - это месяц, когда большинство ведущих индексов фондового рынка показывают самые слабые, а часто и вовсе отрицательные результаты. Самое интересное, что такой эффект наблюдается во всех ключевых рынках планеты.

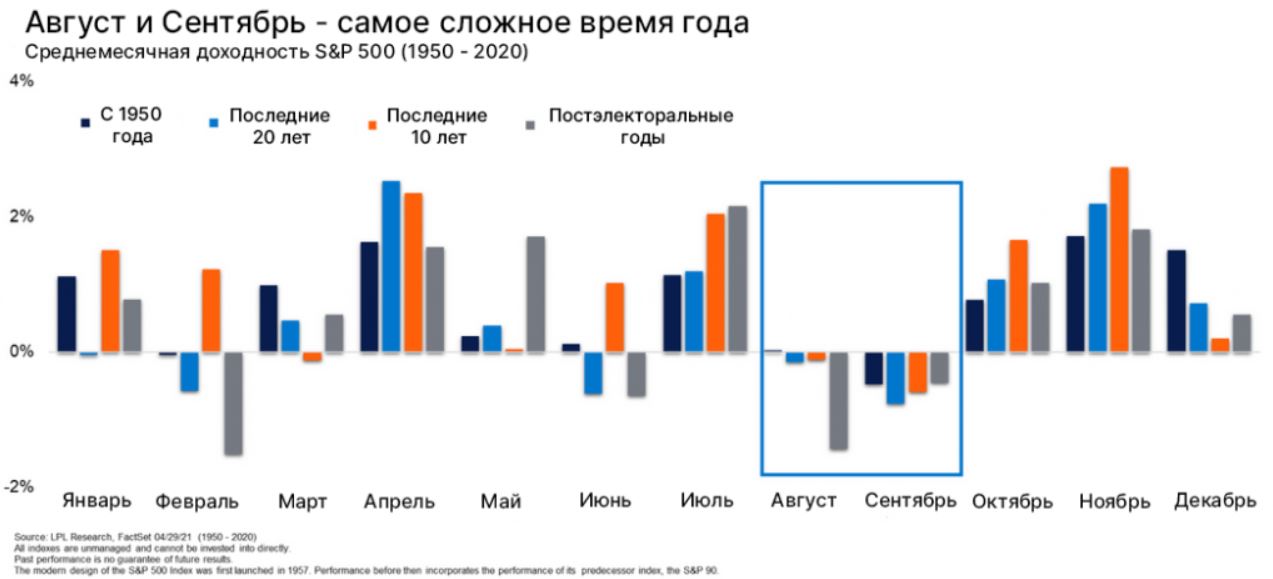

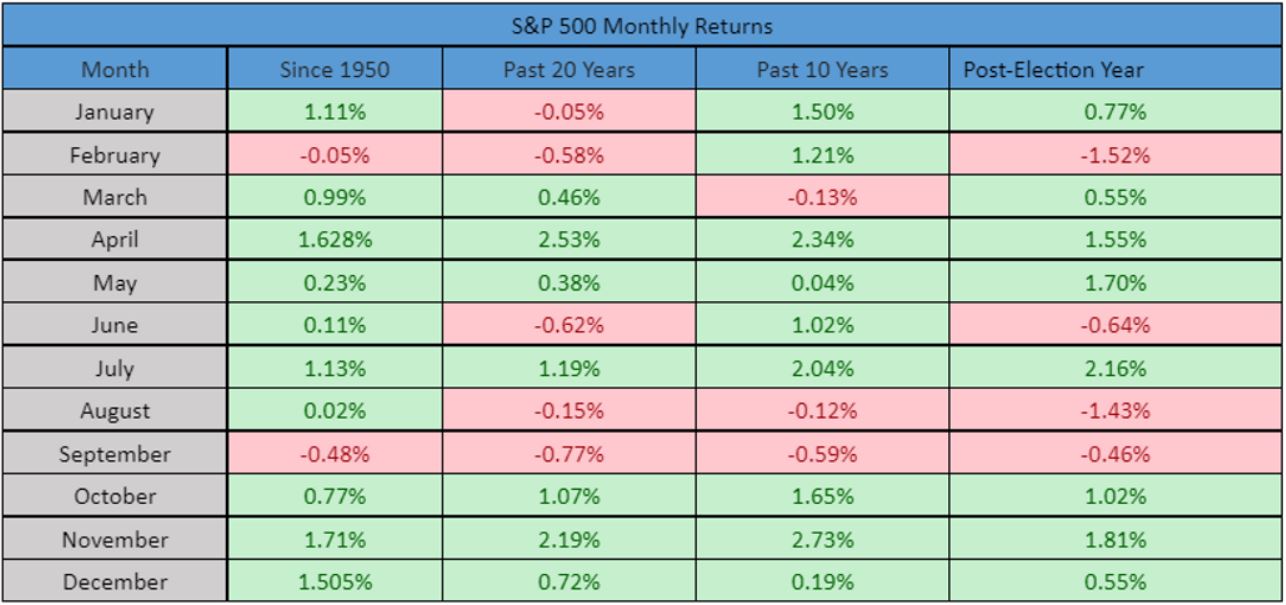

Для начала взглянем на Америку. Как можно заметить из исследования индекса S&P 500 с 1950 по 2020, результаты сентября отличаются удивительно стабильным падением рынков, в среднем - 0.48%.

Причем, как видно на таблице ниже, не важно в какой период мы будем смотреть, результаты одинаково печальны как за 70, так и за последние 10 лет. Самое интересное, что если взглянуть на индекс на ещё шире, с 1928 года, то обнаружится, что в сентябре индекс вырос всего в 46% случаев! Ни в одном другом месяце шанс не падает ниже 50%.

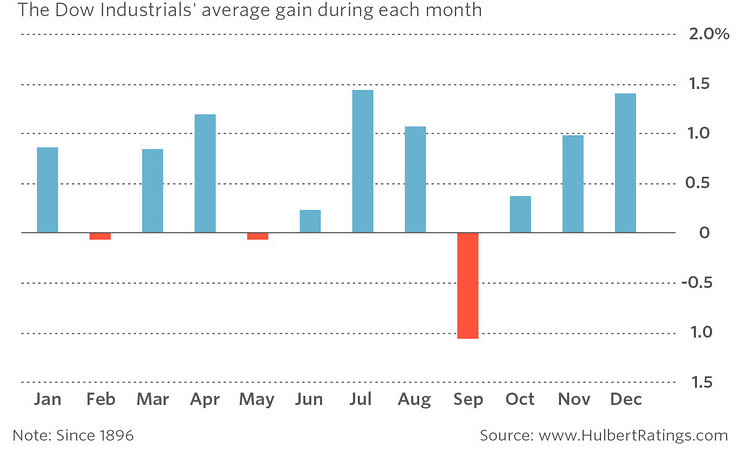

Примерно тоже самое происходит и в прочих американских индексах: Wiltshire 5000, Dow Jones, Nasdaq. Для лучшей иллюстрации взгляните на среднюю месячную доходность Dow Jones с 1896 года. Результат стабилен - сентябрь скорее всего будет красным.

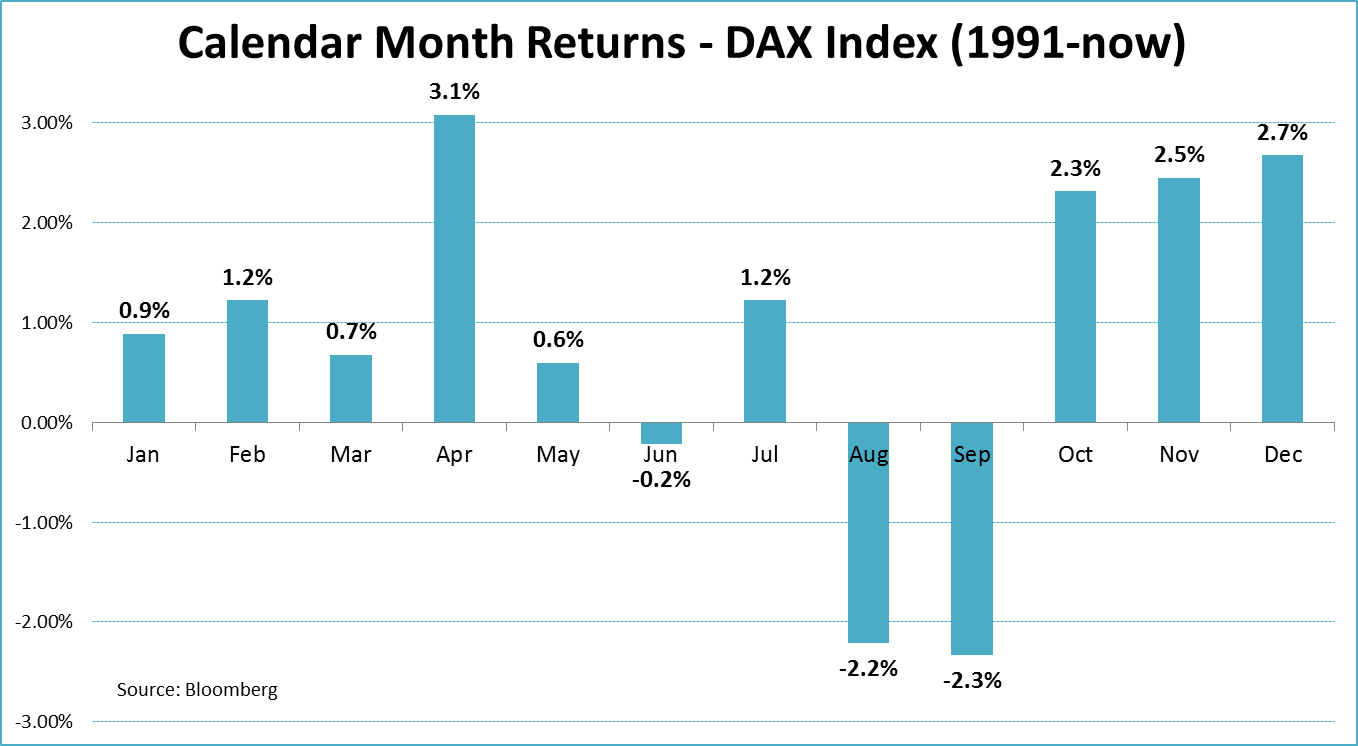

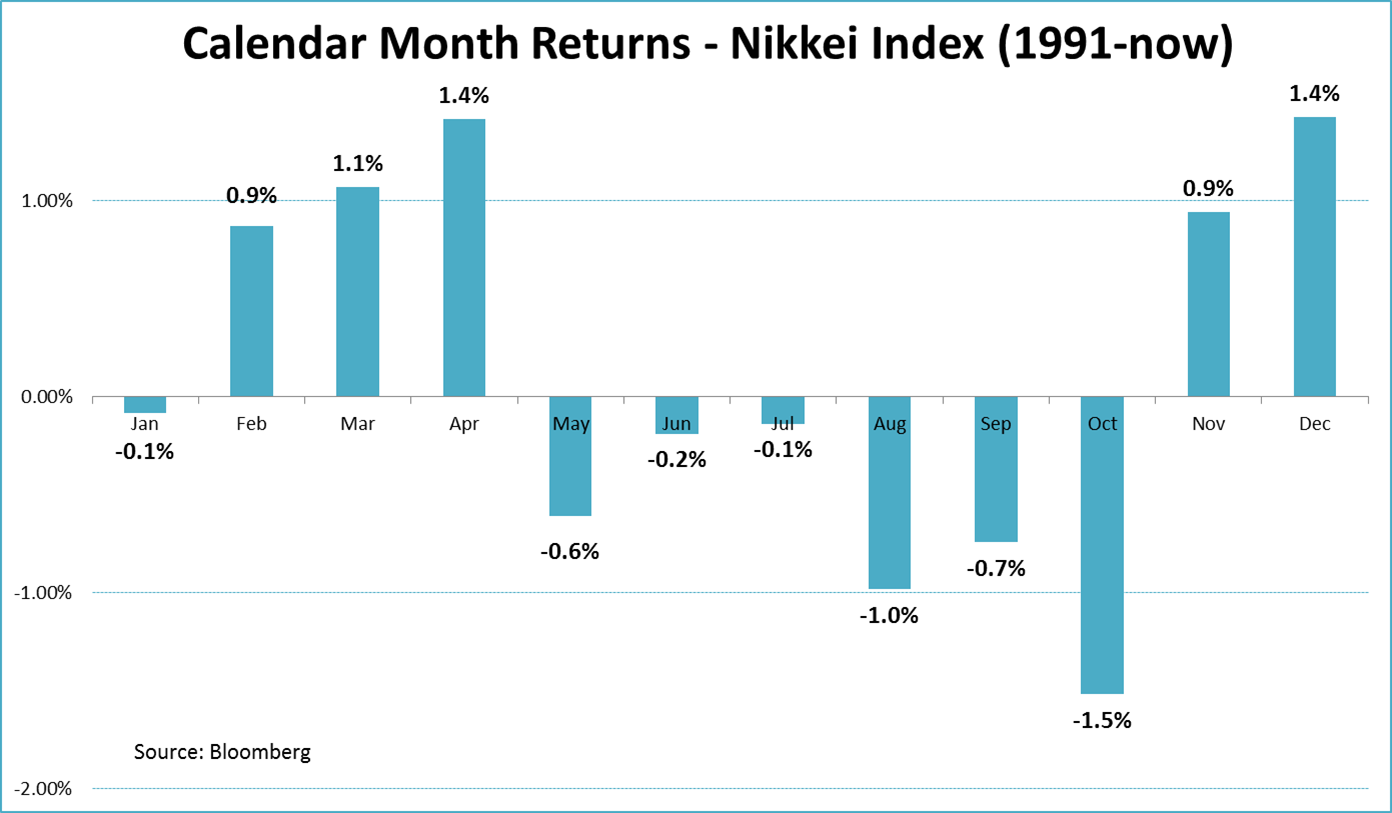

Для разнообразия давайте взглянем на прочие страны. В связи с языковым барьером данные не идеальные (1991-2015), но тренд везде хорошо виден.

Немецкий DAX

Японский Nikkei

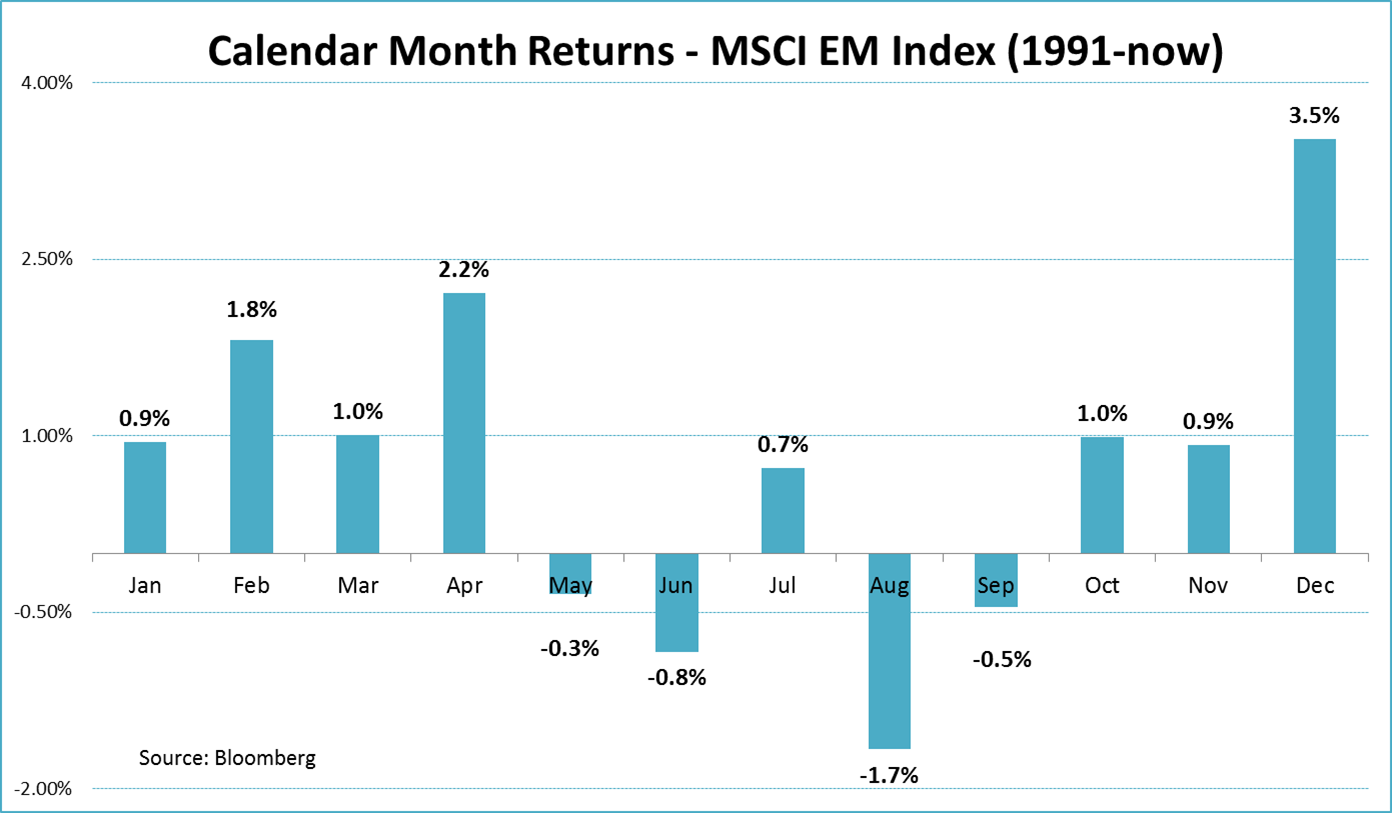

Развивающиеся рынки MSCI EM Index

Результат стабилен во всех случаях. Даже если сентябрь не худший, то как минимум скорее всего будет красным.

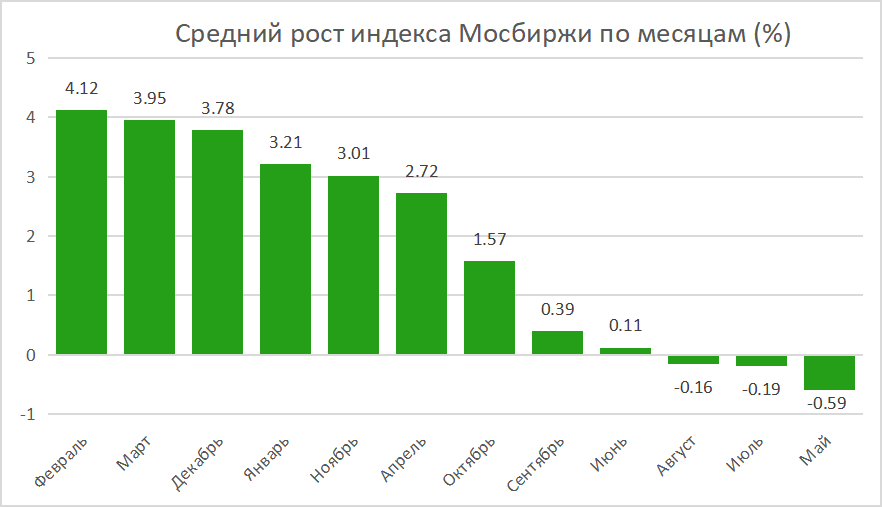

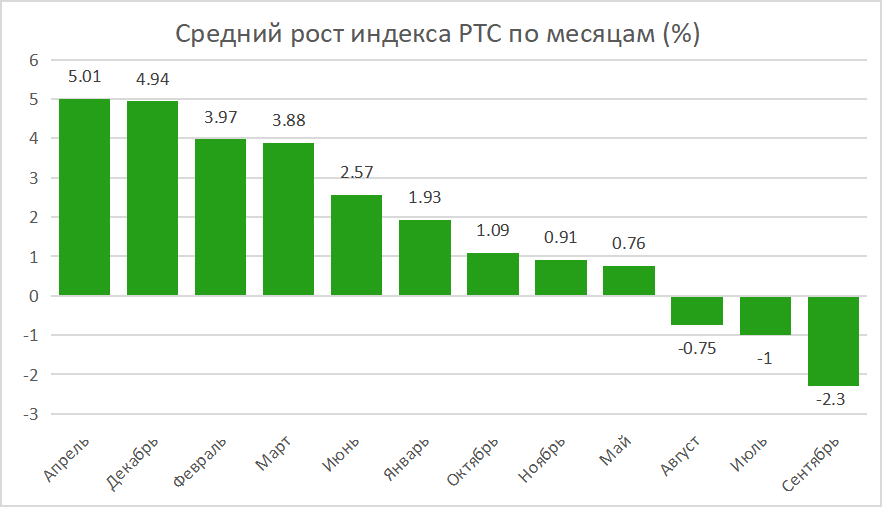

Но все это у проклятых капиталистов. А что на счёт родных индексов РТС и Мосбиржи?

Давайте взглянем на данные весь срок работы нашей биржи: РТС с 1995го и Мосбиржи с 1997 года.

Как видим, российская биржа не слишком далеко ушла от зарубежных собратьев. Июль, Август и Сентябрь все ещё одни из худших. Впрочем в случае с Мосбиржей худшим месяцем внезапно оказался май (в среднем - 0.59%).

Какие причины лежат в основе эффекта?

Не смотря на все исследования, точных причин до сих пор так и не установлено. Впрочем, существует несколько теорий, хотя ни одна из версий не может полностью объяснить «эффект сентября».

1) 30 Сентября - традиционный конец финансового года в США. В это время многие инвестфонды продают свои убыточные позиции, чтобы снизить свою налоговую базу, что и создаёт волновой эффект продаж.

2) Конец сезона отпусков. Инвесторы возвращаются домой, чистят и переосмысливают свои портфели и, как результат, активнее продают бумаги.

Что ждать от этого сентября?

Статистически все на удивление хорошо. Так начиная с 1928 года индексы в сентябре хорошо росли, когда рынок показывал уверенный рост с начала года (>13%). В нашем случае S&P уже подрос на 22%. Раньше, когда такое случалось, рынок в среднем рос на 1.4% до конца года. Причем рост наблюдался в 67% процентов случаев, так что статистически рост продолжится.

Если же перейти к нашей бренной реальности, то все чуть сложнее. Второй квартал 2021 оказался одним из самых успешных для мировых акций. Например, рекордные 87% компаний из S&P 500 превзошли ожидания аналитиков по прибыли, а совокупная прибыль участников индекса выросла на 95%. Поддерживать такой темп дальше будет трудновато. Тем более что индексы по всему миру обновили свои пики и сидят на рекордных мультипликаторах в ожидании продолжения чудес, что создает множество возможностей для просадки.

Основные риски сентября:

1) Следующие заседание ФРС США 21-22 сентября, где может быть объявлено о сокращении программы выкупа активов с рынка. Там мы узнаем ответ про сворачивание программы QE стимулирования финансового рынка. Учитывая, что чудовищная ликвидность была главным фактором роста котировок во время пандемии, отмена накачки рынка наверняка не обрадует рынок.

2) Никто ещё не отменял новые более заразные штампы Ковида. Сезонный рост заболеваемости + дельта-штамм + падение эффективности вакцин = выше риск появления штамма, устойчивого к вакцинам и вероятность точечных локдаунов по всему миру.

3) Инфляция. Проблемы с логистикой - одна из самых недооценённых тем последних месяцев. В ключевых логистических хабах сильно не хватает контейнеров, из-за чего цены на их доставку взлетели до небес. Из-за локальных локдаунов и тайфунов в Китае закрываются крупнейшие в мире порты, что приводит к диким задержкам в доставке товаров по всему миру. Так что существуют значительные шансы, что новые отчёты по инфляции не обрадуют инвесторов.

Что в итоге?

Целиком и полностью ориентироваться на исторические цифры будет не совсем правильно. Не стоит продавать портфель только лишь в расчёте на то, что в этот месяц индексы обычно падают. В конце концов средняя температура по больнице вполне нормальная. Например, в 2019 сентябрь был вполне прибыльным.

Тем не менее, подобные исследования могут служить интересным поводом задуматься. Если все будет как обычно, конец сентября может стать интересным время для покупки подешевевших активов.

Больше информации, обзоров и новостей на нашем Telegram-канале @investorylife.