Что делать с Alibaba?

Пока S&P500 день ото дня обновляет максимумы, инвесторам в Alibaba не остаётся ничего, кроме как подсчитывать убытки. Правительство чуть ли не ежедневно радует новыми инициативами по регулированию рынка, крупные фонды распродают свои позиции в Китае, а частные инвесторы смотрят в ужасе, как котировки падают до уровней 2018 года! Но есть ли основания для столь серьёзной паники? Продолжится ли падение дальше?

Для того, чтобы ответить на этим вопросы вернёмся к причинам происходящего.

Причиной падения котировок стало во многом уникальное совпадение событий, создавшее настоящий идеальный шторм из негативных новостей: от крушения фонда Archegos до сомнений в замедлении роста китайской экономики. Впрочем главным возмутителем спокойствия стало само правительство с его бесконечными инициативами по регулированию рынка.

По факту самая главная страшилка сейчас в том, что бесконечная фантазия “безумных коммунистов” сведёт на нет все успехи капиталистической Alibaba. Однако если присмотреться поподробнее к разнообразным инициативам китайского правительства то особо драматичного в новых правилах для Алибабы ничего нет. Большую часть инициатив можно отнести либо к ограничению по недобросовестной конкуренции (например привязку торговцев к одной площадке) или к контролю по сбору данных клиентов. Большая часть подобных правил существует на западе давным-давно.

Самой крупной проблемой был штраф в начале года. Тогда сумма составила 18.2 миллиарда юаней (2.78 миллиарда долларов). Однако отметим, что учитывая размеры Alibaba, штраф скорее символический, примерно половина прибыли за 1 квартал. Для сравнения вся выручка Alibaba в 2020 была 111 млрд долларов.

Важно понимать, что сейчас правительство Китая не пытается разрушить своих тех гигантов. Китайские техи - это и экономический рост, и “импортозамещение” в сфере технологий, и развитие таких перспективных направлений как искусственный интеллект. По факту единственное, что партия хочет от Alibaba, как и от других техов, это отсутствие серьёзных политических амбиций и жёсткий контроль за пользовательскими данными, которые собирают тех гиганты.

Мешает ли все это росту компании? Конечно. Однако серьёзного падения ожидать не стоит. Если мы обратимся к фундаментальным показателям, то увидим, что финансовые показатели Alibaba в последние кварталы показывают хорошие результаты даже не смотря на давление сверху.

Компания продолжает ставить рекорды по выручке из года в год, стабильно увеличивая её. За 2021 фин год выручка подросла на 41% г/г и ещё на 34% г/г за последний квартал. Хотя это немного ниже ожиданий аналитиков, значительного обвала регуляторы не вызывают.

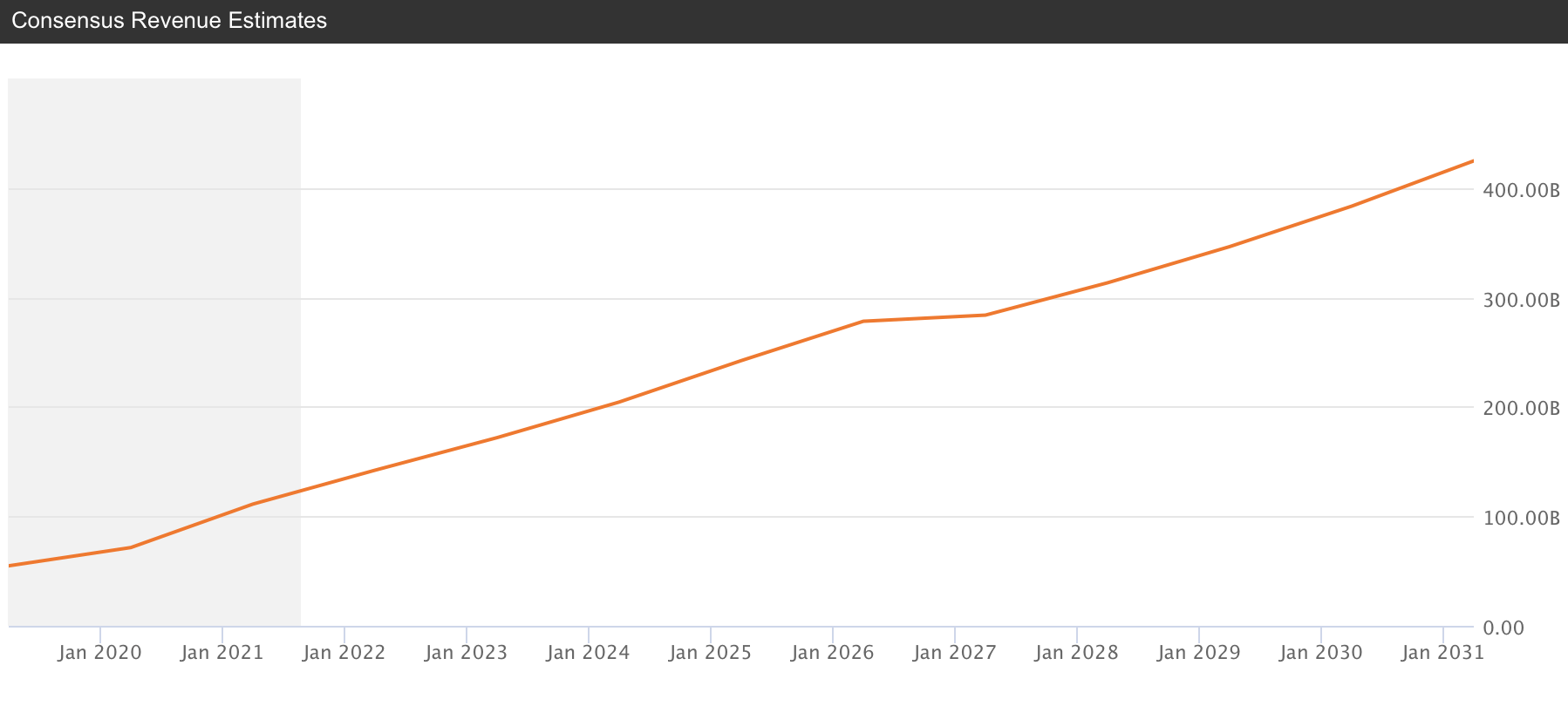

Более того, рост компании никуда не денется и в ближайшие годы. Так ожидается, что в 2022 году выручка подрастёт ещё на 20%, это даже немножко больше чем ожидают от Google и Amazon. Говоря о долгосрочной перспективе, по консенсус-прогнозу аналитиков к 2030 Alibaba будет зарабатывать более $400 млрд, что подразумевает средний рост около 15%. Ожидается, что компания сильно выиграет от постепенного расширения среднего класса Китая и постепенном выходе компании в соседние страны. Конечно, все это предсказания. В реальности может случиться все что угодно, но пока нет оснований ожидать смерти компании.

Другой ключевой страх - “национализация” Alibaba. В подтверждении теории выдвигают недавнюю новость о планах Alibaba инвестировать по $15.5 млрд (около трети валютного резерва) во «всеобщее процветание» до 2025 года. Мол Alibaba превратится в гос копилку откуда денюжку будут раздавать на различные гос проекты и компания скатится в некий аналог Аэрофлота, занимаясь социалкой вместо увеличения своей прибыли. Учитывая, что произошло с сектором образования, отрицать такой исход нельзя. Однако важно отметить, $15.5 млрд за 5 лет довольно небольшая сумма для Alibaba. Более того схожие планы есть и на западе. К примеру Apple планирует инвестировать $430 млрд в экономику США (в 29 раз больше!). Почему то там такой паники нет.

Наконец многие боятся делистинга. По нашему мнению полный делистинг маловероятен. Пусть схема VIE и во многом нелегальна и опасна, её существование устраивало и США и Китай уже много лет. Американские инвесторы получили выход на китайский рынок, а Китай зарубежные инвестиции, все в выигрыше. Ломать систему нет особенного смысла для обоих сторон. Более того, КНР планирует наоборот увеличить долю иностранного капитала в высокотехнологичных отраслях до 30% к 2025 году.

Что дальше?

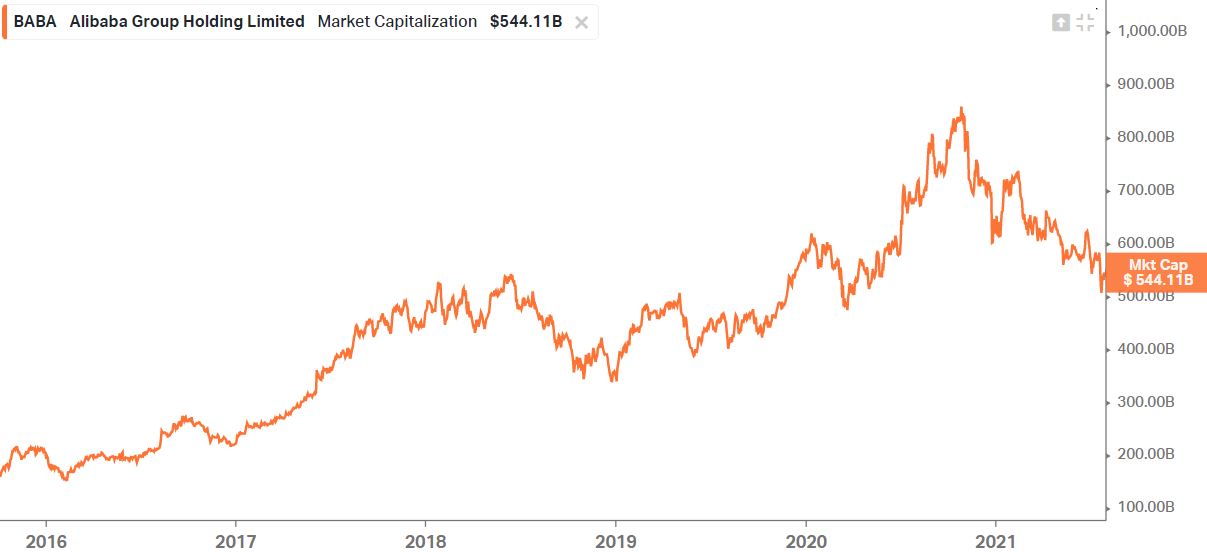

Мы позитивно смотрим на будущие перспективы Alibaba. Даже в случае умеренно негативного сценария Alibaba сейчас стоит дешёво. Несмотря на все финансовые успехи, компания стоит сейчас как на пике паники марта 2020! А ведь тогда ущерб бизнесу был очень реален.

Все мультипликаторы находятся на исторических минимумах. Нынешний P/S примерно 4, текущий P/E 20, EV / EBITDA 16. Если компания взлетела бы до своих же докризисных мультипликаторов, котировки увеличились бы раза в 2.

Разумеется, сейчас инвесторам нет никакого дела до фундаментальной оценки, но рано или поздно рынок переоценит акции, так что консенсус прогноз аналитиков на рост акций в 50-60% вполне обоснован и реалистичен. Таким образом Alibaba сейчас - интересный выбор для долгосрочного инвестирования.

Главное только помнить, что главный риск в этой истории - доверие инвесторов. Теперь все участники рынка будут относиться к китайским компаниям с максимальной осмотрительностью - во всех отношениях. Как результат, даже если власти остановят регуляторный каток, полное восстановление котировок может затянуться далеко в 2022 год, а то и дальше.

Больше информации, обзоров и новостей на нашем Telegram-канале @investorylife.