Состояние денежного рынка США и долларовой ликвидности

В своем обзоре экономической ситуации в США ФРС еще раз подчеркнула временность факторов, поддерживающих инфляцию, но согласно опросам бизнеса, ожидается устойчивый рост отпускных цен. Кстати, ЕЦБ также упомянул о временной инфляции, но сократил выкуп активов по ковдиной программе, назвав это разбалансировкой. А не сворачиванием QE.

На неделе баланс ФРС вырос на 8 млрд долларов

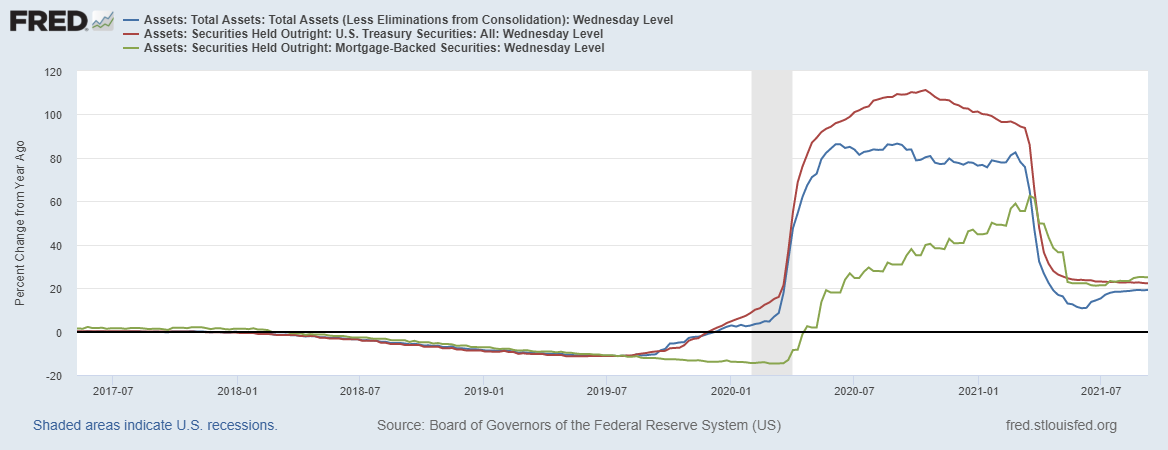

Синяя линия - баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Все показатели стали в плоскость относительно прошлого года, т.е. темпы роста идентичны прошлогодним. Стоит отметить, что выкуп ипотечных облигаций идет более высокими темпами, чем выкуп трежерис. Возможно на заседании ФРС мы услышим план сворачивания QE, хотелось бы увидеть снижение выкупа трежерис, а не ипотечных долгов.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

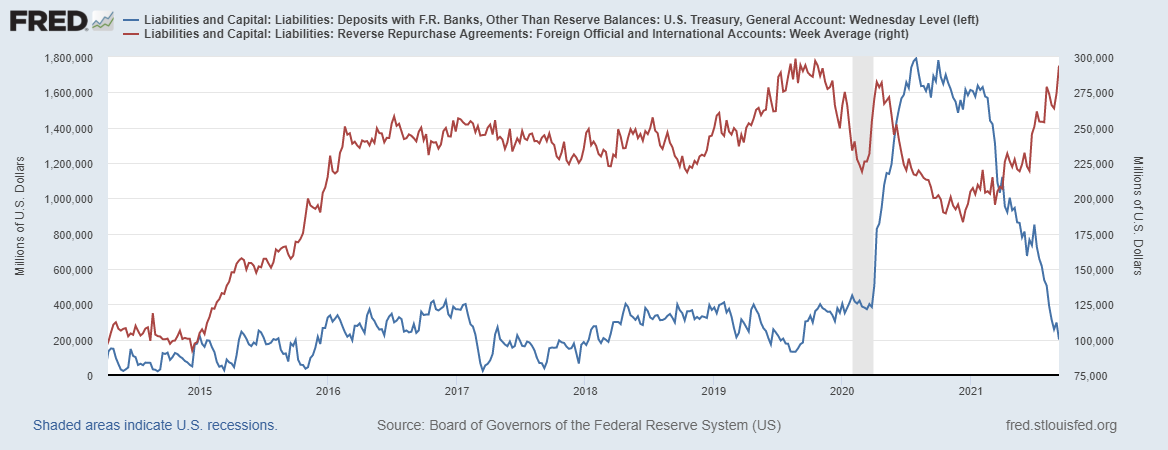

Синяя линия – счет Казначейства США в ФРБ (среднее за неделю). На текущей неделе счет сократился на 96 млрд долларов. Потолок по госдолгу еще не обсуждали, поэтому Минфин и дальше будет тратить деньги со счета.

Красная линия – дневные РЕПО для нерезидентов, и на прошлой неделе спрос на доллары со стороны нерезидентов подрос, что выступает в поддержку доллара. Обратите внимание, объемы обратных РЕПО уже на исторических максимумах.

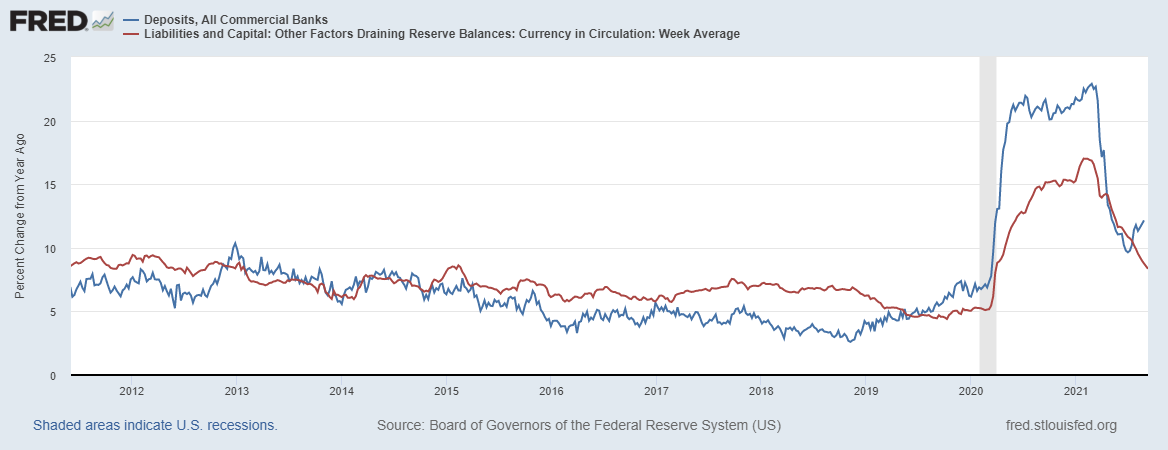

Важные компоненты денежного рынка, которые отображают разное состояние долларовой ликвидности двигались синхронно: депозиты в коммерческих банках выросли на 76 млрд долларов, а наличка подросла на 7 млрд долларов

Красная линия – показатель наличных денег в обращении, нанесен от года к году. На прошлые недели показатель продолжает снижаться относительно прошлого года, т.к. продолжает держаться эффект высокой базы.

Синяя линия – показатель депозитов в финансовой системе США, в годовой динамике показатель продолжает рост, несмотря на высокую базу прошлого года.

Такая ситуация с динамикой вышерассмотренных показателей выступает в пользу укрепления доллара

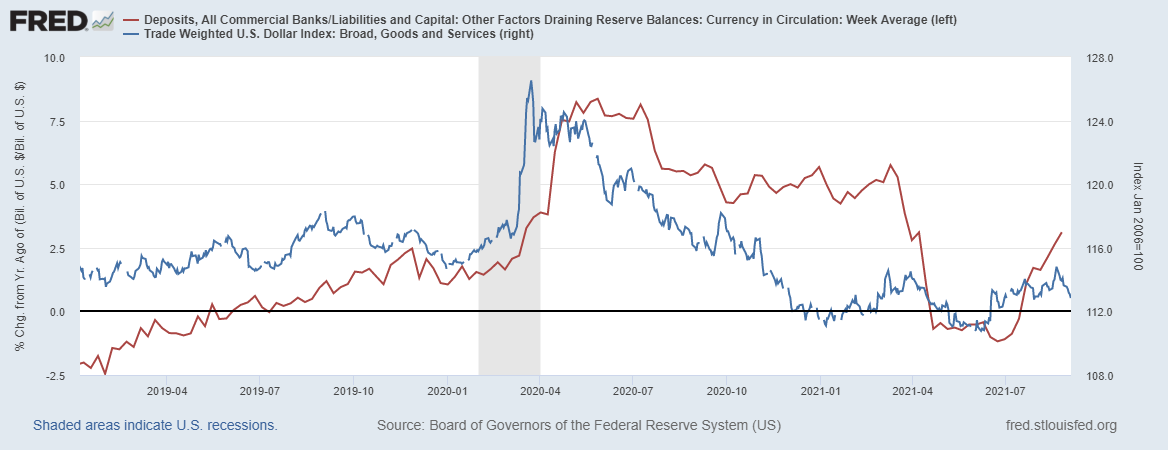

Красная линия – это соотношение депозитов к наличным деньгам, показатель нанесен в динамике от года к году. По сути, если отбросить нюансы, то это один из денежных мультипликаторов. И мы видим, что показатель уверенно нарастает, что должно поддержать доллар (синяя линия). Пока доллар занят техническими моментами и ожиданиями.

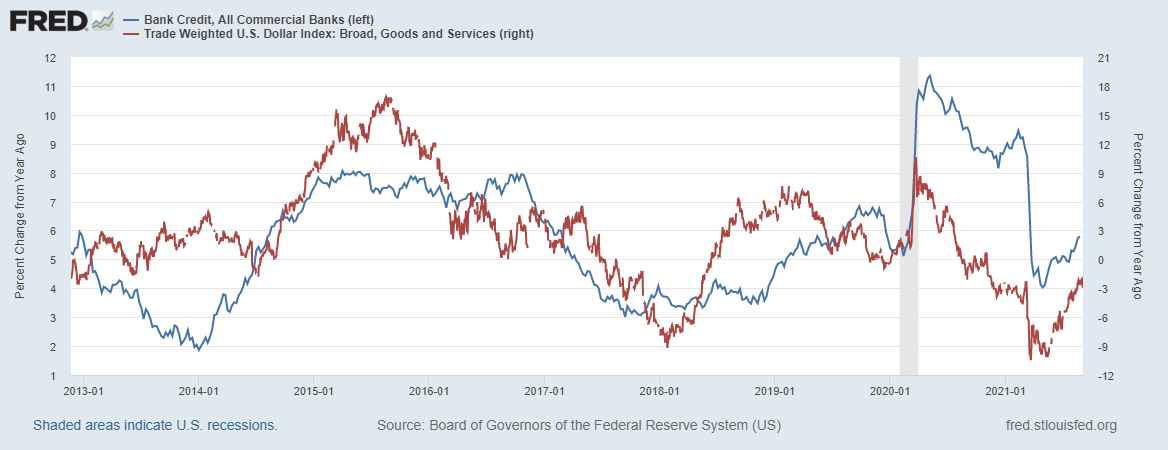

Любопытно, но уверенно оживилось кредитование, и это весьма позитивно как для доллара, так и сигнализирует об оживлении экономики США

Синяя линия – годовая динамка совокупного кредитования.

Красная линия – годовая динамика доллара.

Внутренний спрос на доллары начинает нарастать и со всех сторон, что должны бы оказать поддержку доллару осенью, осталось убедить в этом рынок.

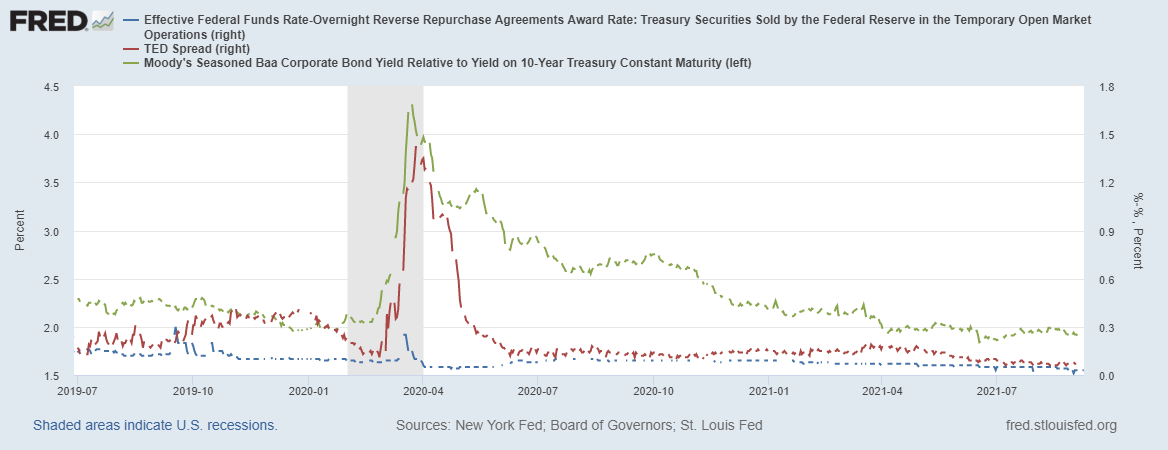

По традиции перейдем к обзору дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между ставкой по избыточным резервам и рыночными ставками, показатель продолжает углубляться, сигнализируя о мягких кредитных условиях, т.е. рыночная ставка против учетной все ниже и ниже.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor), показатель обновил минимумы, т.е. долларов на международном рынке в избытке.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга на прошлой неделе также смягчалась.

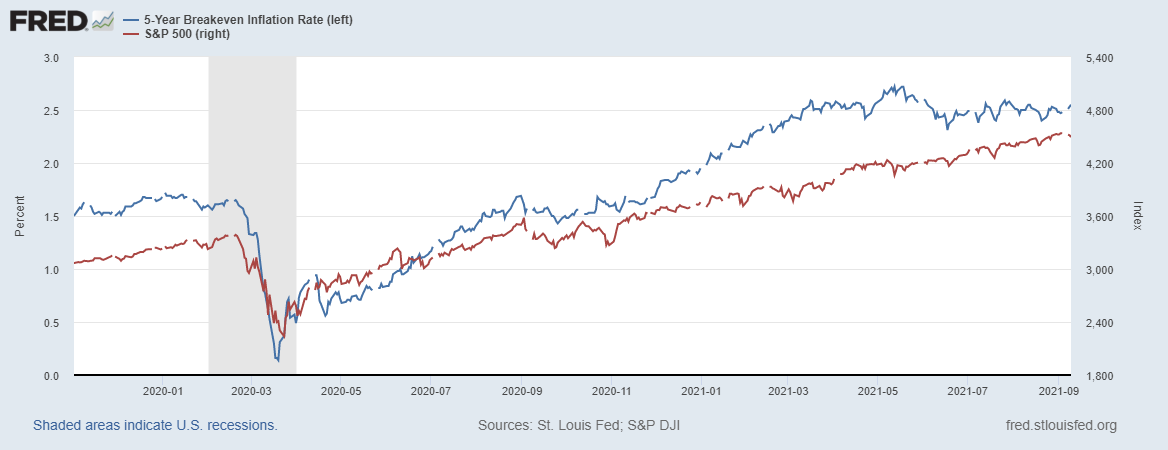

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с индексом S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что на уходящей неделе показатель вырос к верхней границе «боковика».

Красная линия – котировки широкого рынка, фондовый рынок США целиком и полностью детерминирован рефляционными ожиданиями, весьма внушительная дивергенция накопилась между показателями, что несет повышенный риск для рисковых активов.

ВЫВОД

На мой взгляд, на денежном рынке США формируются условия для укрепления доллара, осталось прояснить ситуацию с режимом сокращения выкупа активов и все готово для роста. Конечно, вполне возможен сценарий затягивания с решением, дабы ввести в заблуждение участников рынке, как это часто делается в угоду «спонсоров» и «меценатов». Вполне уверен, что осень для доллара будет бычья. Также стоит учесть перспективу наращивания счета Минфином, после поднятия потолка госдолга, что также добавляет бал в копилку быков.

На мой взгляд, фондовые рынки могут войти в цикл бифуркации, с риском в ней остаться от квартала до полугода. Текущие условия для аппетита к риску я бы назвал «возврат к среднему».

--------------------------------------------------------------------------------------------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.