Вульф, сова и платяной ТА. Или почему ваш технический анализ не всегда может правильно работать.

-Здесь волка нет!

-А кто говорит?

-Директор зоопарка.

На английском читалось бы многозначнее, но, думаю, многие уже поняли, что речь пойдёт про волны Вульфа и технический анализ в целом. У меня в последние дни сложилось впечатление, что на теме волн Вульфа произошло лёгкое помешательство. Все без разбора лепят его направо и налево: "4 точки: 2 сверху, 2 снизу, 3-я чуть ниже, 4-ая чуть выше - это же Вульф!". Хотя не только старина Вульф попадает под раздачу: "Ееееесли провести наклонную линию от хая 2008-го года, то мы вот здесь уже пробили, и теперь идём вверх!". Хотя это проблема даже не последнего времени. Мне подобные натягивания совы на глобус попадаются с определённой регулярностью, видел даже у людей, которые... кхм,.. обучают техническому анализу. Не хочу ни с кем ссориться и спорить, но, как говорится, Сократ мне друг, но истина дороже.

Вы задумывались, ЧТО есть Паттерн? Какой смысл и идея лежит за этим понятием? Мне кажется, что большинство либо вообще не задумывалось, либо уже забыло, учитывая, с какой лёгкостью любую формацию на графике люди могут обозвать каким-то определённым паттерном. Давайте я для вас разберу по косточкам это понятие и дойду до основы основ. И, да, это база, но складывается ощущение, что про неё резко все забыли.

Договоримся о понятиях.

Паттерн (от англ. pattern — образец, шаблон) — общее название повторяющихся графических закономерностей в движении цен актива.

Здесь я буду разбирать понятие паттерна на отрезке графика цен, то есть классические графические модели, а не свечные паттерны, потому что они шаблонны и чётко стандартизированы, то есть, в свечных паттернах нет поля для интерпретации. Хотя некоторые индивиды, думаю, смогут привнести и в свечной анализ своё видение.

Итак, паттерн - это повторяющаяся закономерность на определённом отрезке графика. Что есть график?

График цен - это способ отображения информации о ценах того или иного инструмента. Состоит, как правило, из более мелких элементов свечей или баров.

Свеча/бар - графический способ отображения ценовой динамики за определённое время. В части самоподобия является в некотором роде фракталом, т.е. 1D свеча может содержать в себе 24 1H свечи, каждая из которых содержит в себе 60 1M свечей (или же могут быть другие вариации в зависимости от выбранных таймфреймов), и, соответственно, из множества этих внутренних свечей могут формироваться отдельные тренды и формации, при этом данная базовая свеча сама является частью графика, формирующего тренды и формации.

График вида "японские свечи" также называют совмещением интервального и линейного графика в том смысле, что каждый его элемент отображает диапазон изменения цены в течение определённого времени. То есть, интервальная природа графика формируется в результате активных торгов на рынке и внутри каждого элемента графика происходит проторговка какого-то объёма инструмента.

Палка, палка, огуречик, вот и вышел... тех. анализ.

Итак, происходит активная торговля каким-то инструментом, результат этих торгов на определённом интервале времени формирует свечу и затем уже множество свечей формируют график. Я просто хочу, чтобы вы вспомнили, что первопричина - это торговля, множество операций покупки и продажи, а график - это всего лишь отображение этих действий.

Область проторгованного графика, сформированная через локальные экстремумы, обозначает границы диапазона, в котором на данном участке графика произошла проторговка определённого объёма контрактов. То есть, весь график можно замкнуть в некий коридор (Рис. 1), проведённый через экстремумы, внутри которого будет находиться область активных торгов, точнее, слепок активных торгов: на данном промежутке времени в каждой единице времени по такой-то цене был проторгован такой-то объём. Это как МРТ торгов, когда слой за слоем можно зафиксировать состояние объекта. А что есть активные торги? Это набор объёма позиции крупняком и попытка его реализации. То есть, область самого графика активных торгов будет показывать эту механику загрузки и разгрузки позиций.

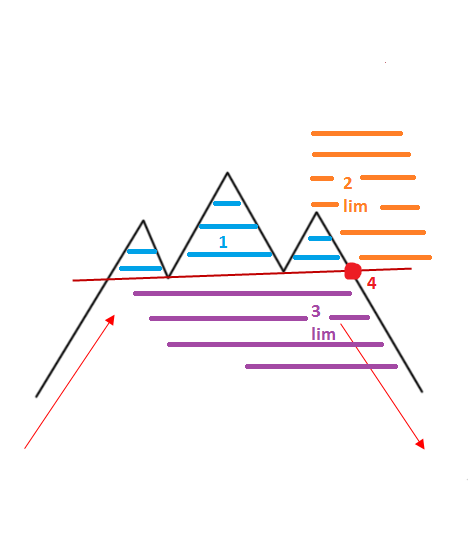

Рис. 1. Условная зона активных торгов.

Далее, если начать сегментировать график, то у нас уже будут видны классические его элементы: боковики, тренды, фигуры - в каждом из которых будут происходить повторяющиеся действия всех торговцев на рынке (Рис. 2). Повторение этих действий и будет формировать данные элементы. В конце концов, на рынке можно только купить или продать. Крупняку нужно в определённой ситуации на рынке загрузить свою позицию, а затем, в зависимости от ситуации, её удержать и эффективно разгрузить, потому что условный ярд по рынку просто так не пихнёшь, а когда распихаешь, будешь ждать максимального движения, а не десятка тиков.

Рис. 2. Сегментированный график.

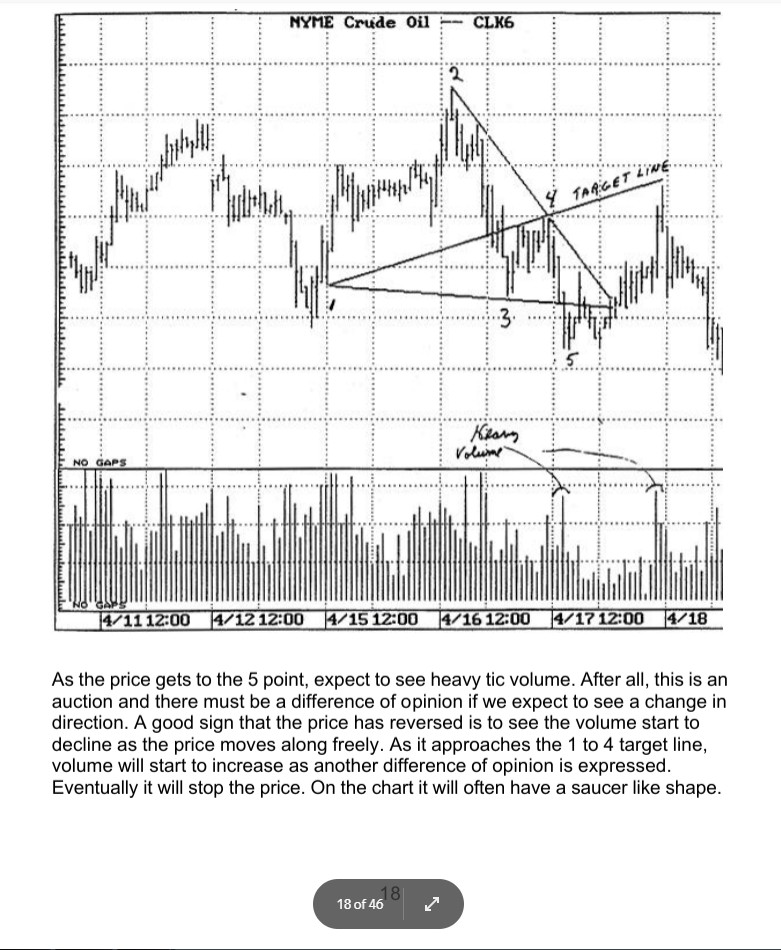

Каждый элемент на графике - это отражение определённых и в сути своей повторяющихся действий игроков на рынке. То есть, загрузка/разгрузка объёма в позиции и его реализация. В этой части тот же Вульф прав, если рассмотреть набор позиции как накопление потенциальной энергии, а реализацию, то есть, развитие движения, как переход потенциальной энергии в кинетическую. Переходом одной энергии в другую служат точки реализации паттерна, для каждого он будет своим. Но за счёт чего происходит начальный импульс? За счёт лимитных ордеров, которые рассредоточены за зоной активных торгов. При пробое точки реализации происходит их срабатывание, и цена получает первоначальный импульс. Количество этих ордеров, их объёмы и распределение за зоной торгов зависит от того, кто, как, на каком таймфрейме и с каким прицелом входил в зоне активных торгов, сформировавшей паттерн. Соответственно, при одних условиях, когда запас энергии внутри сформированного паттерна достаточен для его отработки, паттерн реализуется и его пробой будет истинным, при других условиях, когда запаса энергии недостаточно - ложным.

Рассмотрим данную механику на примере фигуры Голова-плечи, которая является разворотной (Рис. 3). Зона активных торгов 1 является зоной закрытия позиций после растущего тренда и одновременного набора позиций к развороту. Зона лимитных ордеров 2 является зоной стопов продавцов и зоной интереса покупателей, в случае излома фигуры. Зона лимитных ордеров 3 является зоной стопов покупателей и зоной интереса продавцов в случае подтверждения фигуры. Точка 4 является точкой реализации паттерна. До точки 4 происходит распределение покупателей и продавцов по графику: часть позиций уже открыта и объём набран, часть готова открыться по ордерам, часть загружается по рынку, стопы расставлены – объём и энергия накоплены. «Ставки сделаны, ставок больше нет». При проходе ценой точки 4 начинают срабатывать стопы покупателей, ордера заинтересованных продавцов и начинает вливаться дополнительный объём по рынку. Фигура выходит из баланса и получает начальный импульс. Дальнейшее движение на подтверждение модели или её излом определяется балансом сил покупателей и продавцов.

Рис. 3. Фигура Голова-плечи.

Аналогичным образом происходит реализация других паттернов. Резюмирую после всего описанного, что такое паттерн:

Паттерн (от англ. pattern — образец, шаблон) – повторение определённых действий покупателей и продавцов на определённом отрезке графика, которое приводит к повторению графического отображения их действий в виде графических фигур, которые, в свою очередь, приводят к повторяющимся с определённой вероятностью результатам.

Ключевое значение здесь, о чём многие забывают, имеет, именно, накопление энергии, то есть, формирование объёма до реализации паттерна. Поэтому все паттерны на крупных таймфреймах: от неделек и выше - не имеют никакого смысла, особенно, на срочном рынке. В акциях ещё можно представить долгосрочный накопительный эффект, но паттерн для этого должен формироваться в довольно узком диапазоне относительно общего движения на более длительном временном масштабе.

Ну а любителям натянуть Вульфа на месяцовки или построить любой другой паттерн на высоком таймфреме, дабы немного отрезвить, хочу напомнить, что все мы рано или поздно умрём, и главный наш жизненный тренд - движение к смерти. По вашей логике выходит именно так, но нет же. Так это не работает.

Вульфы Вульфа и Кречетова.

Разбирать отдельные графики на больших таймфреймах других авторов сайта не буду, в общем-то уже всё сказал выше, но если читаете меня сейчас, стройте, пожалуйста, все паттерны именно по экстремумам. Это чёткая точка максимума или минимума, у неё нет места для интерпретации, а когда начинаете отсекать их, проходясь прямо по теням, возникает вполне закономерный вопрос: "А почему здесь провели именно так? А я могу, например - вот так". Хочу напомнить, что сейчас значительную долю торгов составляют роботы, у них нет абстрактного мышления "я здесь вижу...", а есть оценка чётких значений. А самые чёткие значения на графике - это экстремумы. Поверьте, когда начнёте чертить по ним, большая часть "паттернов" на ваших графиках просто растворится. Потому что их там нет.

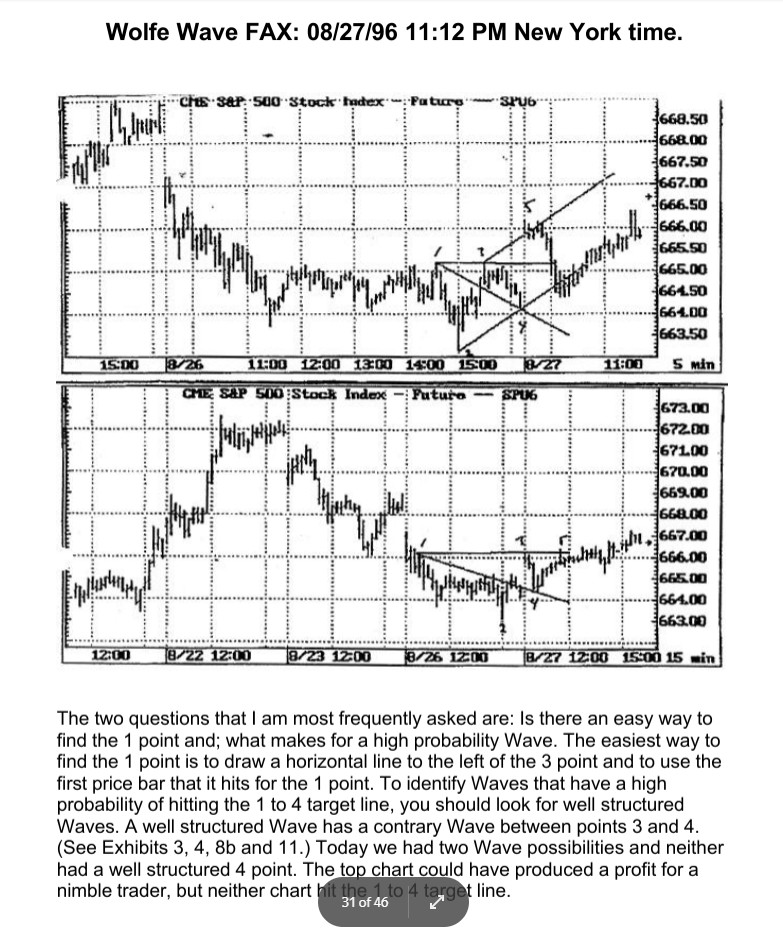

Что касается самого Вульфа, то нашёл только книжицу на 46 страниц. И её перевод в озвучке гугл транслейта. Не знаю, на сколько она оригинальная, и есть ли где-то ещё дополнения и расшифровки, но со стабильностью и точностью именно в книге у автора, явно, не всё в порядке.

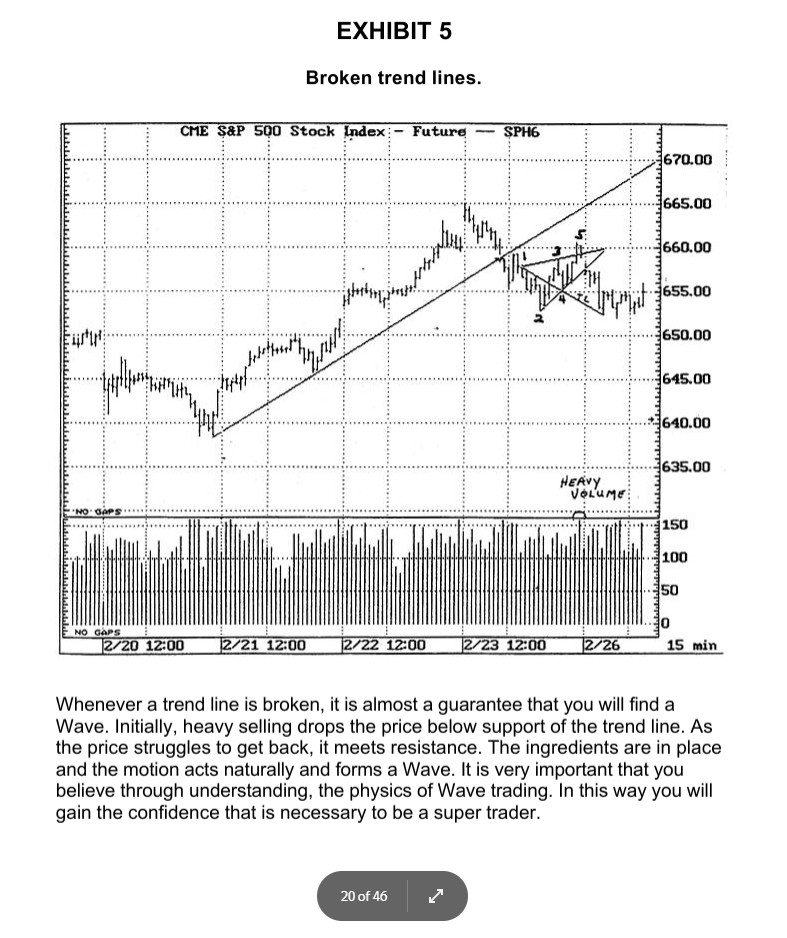

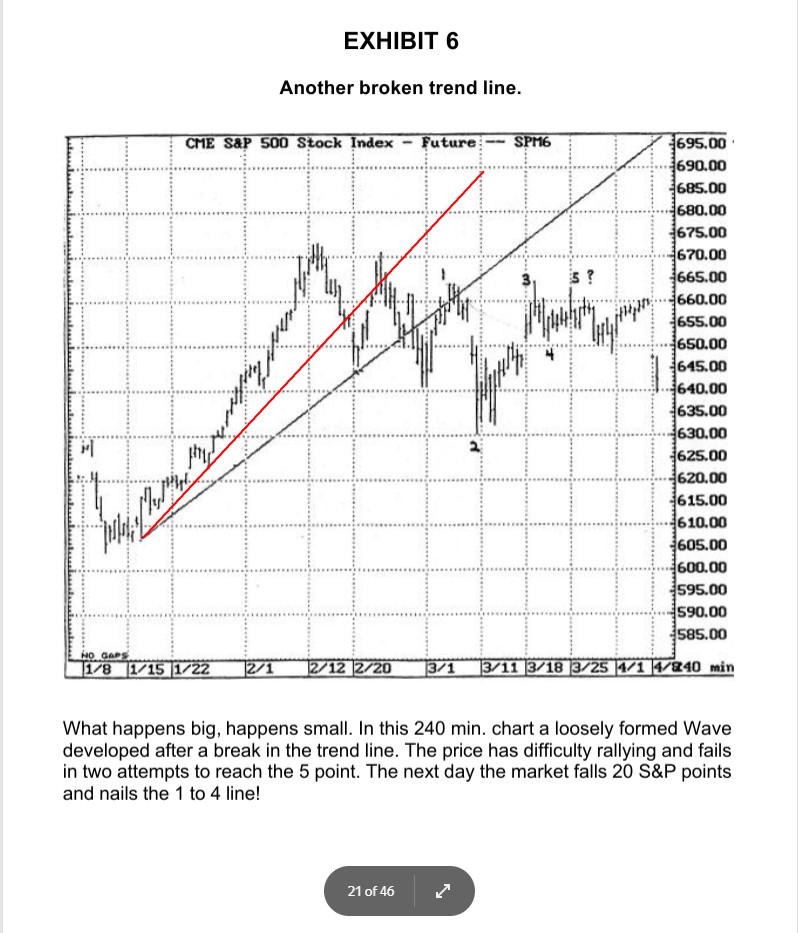

Так, автор для отсчёта точки 1 использует первый локальный хай после пробоя трендовой линии. И если на Рис. 4 вопросов к трендовой линии нет, то на Рис. 5. хотелось бы спросить, а почему трендовая линия проведена там, где проведена (чёрным), а не там, где можно было бы её изначально провести (красным)?

Рис. 4. Пример волны Вульфа с пробоем трендовой линии стр. 20. "Wolfe Waves" Bill Wolfe.

Рис. 5. Пример волны Вульфа с пробоем трендовой линии стр. 21. "Wolfe Waves" Bill Wolfe.

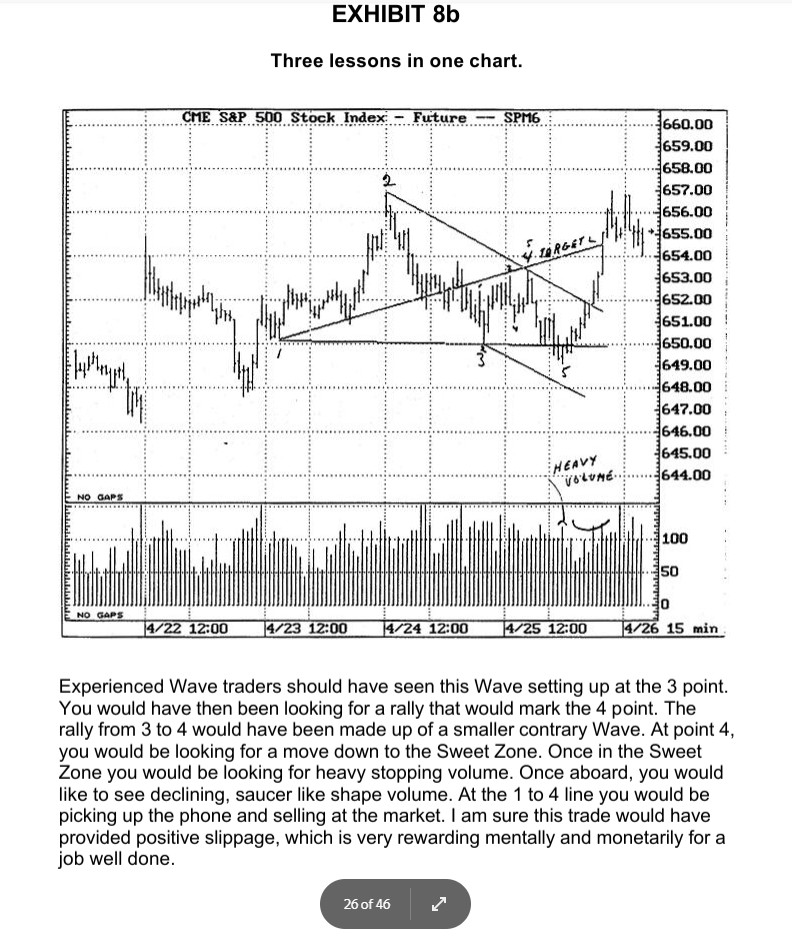

И если здесь ещё можно визуально хоть что-то выцепить, потому что в обоих случаях происходит излом локального тренда вверх, то на Рис. 6 и 7 он уже берёт локальные боковики. Как в таком случае определить точку 1? "Элементарно, Ватсон!" На Рис. 7 автор просто предлагает из точки 3 провести горизонтальную линию влево, и первый бар, в вершину которого попадёт эта линия и будет точкой 1. Это, кстати, довольно частый его приём. Как и взять рандомную точку (Рис. 8). А почему бы и нет?

Рис. 6. Волна Вульфа в боковике стр. 26. "Wolfe Waves" Bill Wolfe.

Рис. 7. Волна Вульфа в боковике стр. 31. "Wolfe Waves" Bill Wolfe.

Рис. 8. Волна Вульфа с не очевидной точкой 1. "Wolfe Waves" Bill Wolfe.

На выходе мы имеем полностью размытые самим автором признаки паттерна, потому что:

А) Нет чёткого позиционирования паттерна на графике. Это паттерн продолжения тренда? Разворота тренда? Начала тренда? Боковик вообще?

Б) Которое вытекает из А. Нет чёткого определения ключевых точек паттерна. Автор проводит линии как хочет, а затем даёт этому обоснование.

Паттерн, который не имеет чёткого положения на графике и не имеет чётких единых правил построения, которые стандартизированы и унифицированы, не является паттерном, потому что не является отображением повторяющихся действий покупателей и продавцов на данном участке графика.

Большая часть его «волн» объясняются либо другими механиками, вроде поддержки или сопротивления от зон, соответственно, поддержки или сопротивления, либо вообще притянуты за уши.

То же самое происходит и у большинства тех, кто использует волны Вульфа, Алексей не исключение. Алексей, если, вдруг, нечаянно читаешь это, то без обид, ты очень крутой фундаменталист, но техника… Объясню, почему:

Во-первых, таймфреймы. Я о них писал выше. Сам Вульф в своей книге использовал максимум 4h.

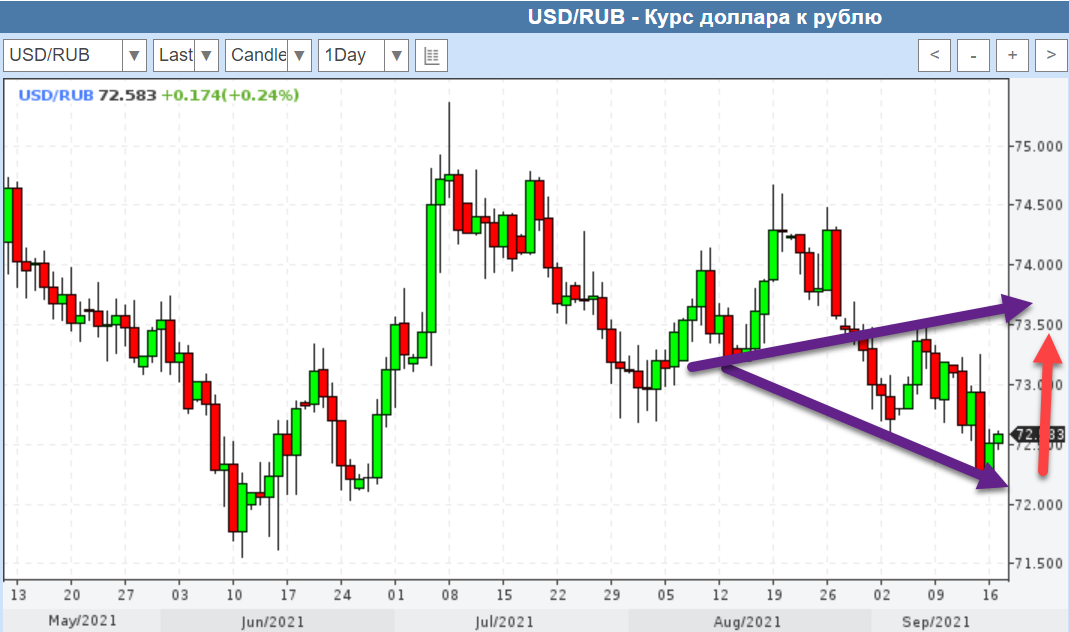

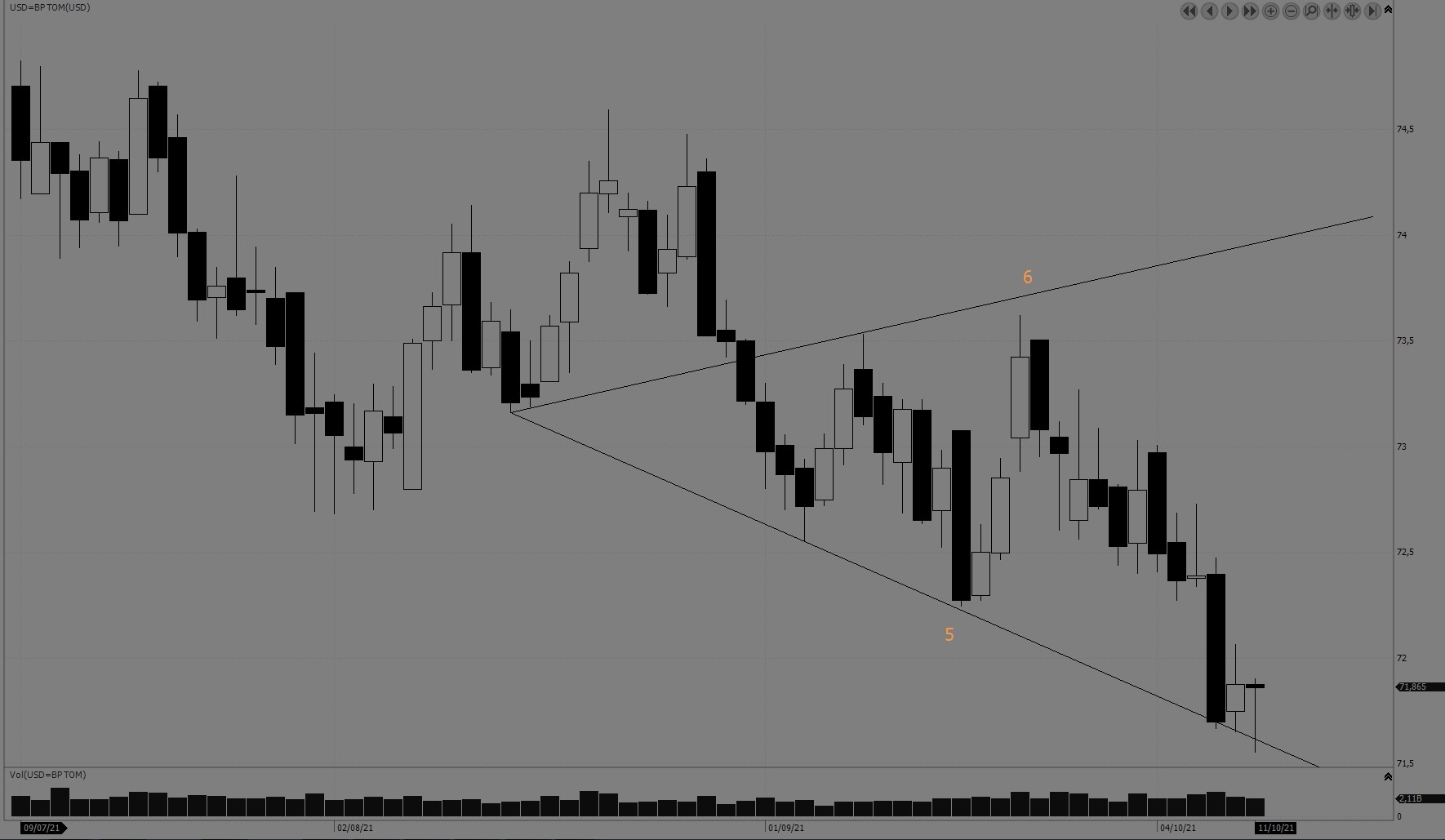

Во-вторых, позиционирование на графике. Пост от 17.09.21 Вульф в рубле (Рис. 9). Из твоего скрина не понятно, где мы, что мы, куда мы. Но по факту, если взглянуть широко, рубль уже год поджимают к широкому диапазону поддержки 72,8-73,50 (Рис. 10), и точка 6 твоего Вульфа объясняется ретестом верхней границы этого диапазона снизу после его пробоя. То есть, это зеркалка. И если совсем приблизить и построить максимально точно (Рис. 11, взял бакс расчётами завтра, ибо только здесь график максимально подходил к линии 1-3. На сегодняшнем и фьюче – целая пропасть вообще), то точки 5 и 6 так и не отработаны. А это значит, что нет чёткой точки входа.

Рис. 9. USD/RUB. 1D. Из поста А. Кречетова.

Рис. 10. USD/RUB. 1D. Зона поддержки.

Рис. 11. USDRUB_TOM. 1D. Точное построение волны Вульфа.

В-третьих, нефть. В самом первом своём посте на этом сайте я писал, что графический анализ нефти сугубо по графикам Московской биржи не имеет смысла, потому что:

А) Нет части азиатской сессии.

Б) Торги нефтью на Московской бирже, по факту, это калька. Влияния торгов на Московской бирже на стоимость нефти нет никакого.

В) Из первых двух пунктов вытекает: анализ объёмов, построение фигур, отрисовка индикаторов и осцилляторов по данным Московской биржи, как минимум, не отражают действительности. Здесь действует принцип сломанных часов: даже сломанные часы дважды в день показывают правильное время – поэтому если кто-то до этого опирался в своём анализе на данные исключительно Мос биржи, можете примерно оценить эффективность своих «часов».

Г) Нет склейки фьючерсов.

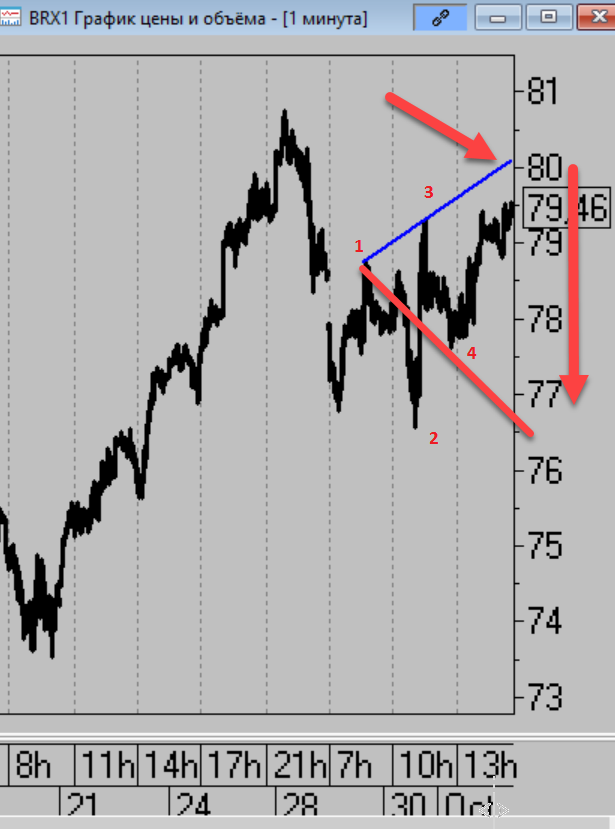

Это, кстати, и ответ на твой вопрос в телеграмме. В твоём посте от 04.10.21 на минутном графике нового фьючерса (Рис. 12) Вульф есть, а на CFD (Рис. 13) его нет, потому что:

Во-первых, при переезде на новый фьючерс ключевые точки предыдущего сохраняются, и склейка помогает их отслеживать.

Во-вторых, в дни активного переезда объёмы размываются между двумя фьючерсами, и из-за этого может падать точность отработки сигналов и построения фигур.

В-третьих, нет части азиатской сессии для корректного построения. Сравни точки разволновки Рис. 13.

Рис. 12. BRX1. 1min. 30.09.-01.10.21 Волна Вульфа.

Рис. 13. CFD Brent. 5min. 30.09.-01.10.21. Ключевые точки волны Вульфа на сшитом графике.

Про большого Вульфа на недельках нефти повторяться не буду. Визуально, могут отработать точки 5 и 6, но будет это не по воле Вульфа, а по воле сломанных часов.

Чуть интереснее дело обстоит с S&P500, так как даже на склейке можно расчёртить нечто подобное Вульфу. Экспирация у него была в конце августа, и даже дневной таймфрейм где-то в пограничье с логикой находится, да вот только по-прежнему нет чётких правил построения Вульфа, а, соответственно, и чёткого доверия с чёткой статистикой по модели. К тому же, как разбирал выше, многие примеры самого автора объясняются совершенно другой логикой. Поэтому полагаться и брать хоть сколь-нибудь в серьёзный расчет данную разволновку я бы не стал.

В заключение, хотелось бы сказать одно: Астанавитесь!

За сим откланяюсь. Торгуйте в прибыль своей головой.

«Торгуйте в прибыль своей головой» Тут ты погорячился, многим вообще лучше не торговать =)

Главное, чтоб мед был)))

Чего уж там говорить про мелочь- трейдеров с этого сайта.