Магнит догнал X5 по капитализации — что это значит?

За год акции Магнита показали рост ~40%, обогнав X5 Retail по капитализации (672 vs 653 млрд руб.). При этом Магнит по-прежнему находится на втором месте по доле рынка и генерирует более низкую EBITDA. Встает вопрос: Магнит сильно переоценен или X5 Retail торгуется с хорошей недооценкой? Исходя из нашей оценки, мы склонны придерживаться второго.

Основные тезисы:

- Магнит может дать более высокую дивдоходность по итогам 2021 г., при этом X5 Retail могла бы себе позволить также нарастить дивиденды, но больше инвестирует и удерживает более низкую долговую нагрузку.

- X5 Retail попадает под риск двойного налогообложения для российских инвесторов, что оказывает давление на котировки.

- При X5 Retail также выигрывает от общего позитива в продовольственном секторе, как и Магнит, и бизнес компании продолжает расти.

Весь продовольственный ритейл выигрывает от текущей ситуации

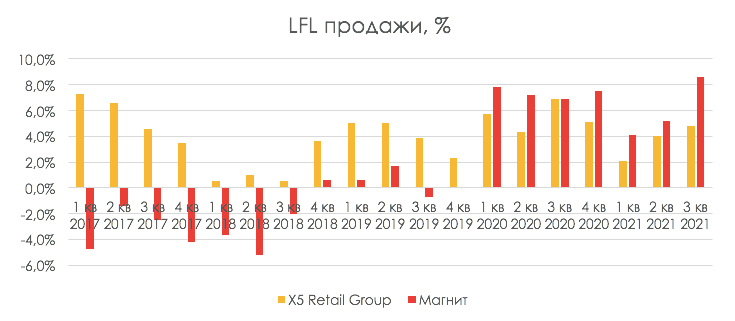

Ускоряющаяся инфляция, введение ограничений на посещение общественных мест и сниженный международный туризм поддерживали LFL продажи продовольственных ритейлеров в 3 квартале.

LFL продажи X5 выросли на 4,9% г/г, в то время как Магнит был лидером в отрасли и показал рост на 8,6% г/г (без учета Дикси, который был приобретен в 3 кв. 2021 г.).

В Магните прокомментировали, что сильная динамика LFL продаж обусловлена продолжающимися операционными улучшениями, а не только высокой инфляцией и единоразовыми выплатами населению.

Важно понимать, что до 2020 г. LFL продажи Магнита показывали отрицательную динамику, так как компания испытывала проблему с оттоком трафика из зрелых магазинов.

Если посмотреть на картину на горизонте нескольких лет, то мы увидим, что сильная динамика LFL продаж X5 Retail стабильнее, в то время как Магнит показывает рост на низкой базе прошлых лет. Компания действительно проводит улучшения, а возросший спрос на покупки в магазинах у дома на фоне пандемии помогает ей продемонстрировать это покупателям. Если Магнит продолжит в том же духе, то сможет поддерживать стабильный прирост LFL продаж в будущие годы.

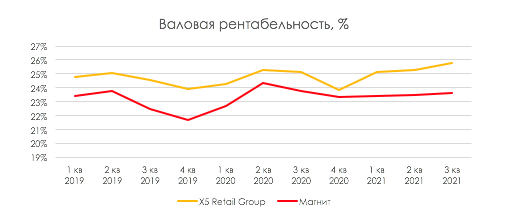

Что еще важно: X5 Retail по-прежнему показывает более высокую валовую рентабельность. Возможно, это связано с более высокой эффективностью на уровне логистики или меньшей долей промо и списаний.

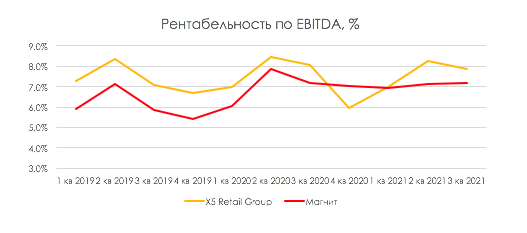

На уровне рентабельности по EBITDA X5 Retail также показывает более высокие значения, чем Магнит.

Дивиденды

Магнит объявил дивиденды за 9 месяцев 2021 г. в размере 294,37 руб. Так как компания обычно платит похожие суммы за 9 месяцев и за год, то общий дивиденд по итогам года может теоретически составить 588,74 руб., что дает ~ 8,9% дивдоходности.

В то же время в X5 Retail прокомментировали, что планируют выплатить дивиденды по итогам 2021 г. не ниже уровня прошлого года (50 млрд руб.), что дает 7,7% к текущей цене. При этом важно учитывать, что компания попадает под риск двойного налогообложения после денонсации налогового соглашения с Нидерландами (подробнее об этом далее). При реализации этого сценария, дивдоходность для российских акционеров составит 7% к текущей цене против 8,9% у Магнита.

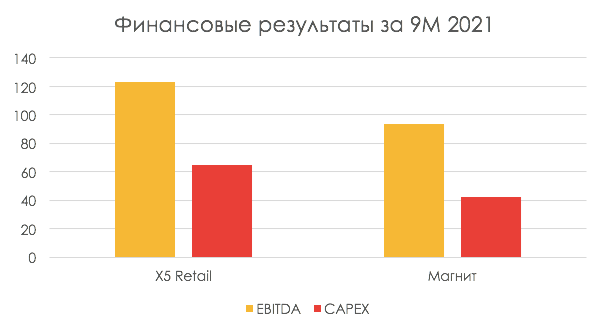

Магнит дает более высокую дивдоходность при той же капитализации и более низкой EBITDA.Компания увеличивает дивиденды в долг.

Долговая нагрузка Магнита сейчас (после покупки Дикси) на более высоком уровне, чем у X5 Retail — 1,9x чистый долг/EBITDA против 1,5x у X5 на конец 3 кв. 2021 г.

Более высокая дивдоходность — один из факторов поддержки для Магнита. При этом X5 Retail могла бы позволить себе платить аналогичный уровень дивидендов. Но компания поддерживает более низкий уровень долговой нагрузки и инвестирует в рост бизнеса, а это значит, что див. выплаты будут расти в будущие годы.

Риск двойного налога для X5 Retail давит на акции

С 1 января 2022 г. дивиденды российских акционеров X5 Retail будут облагаться в Нидерландах по ставке 15% и в России по ставке 13%, если не будет принято каких-либо мер на законодательном уровне, чтобы этого избежать.

Напомним, Россия разорвала с Нидерландами соглашение об избежании двойного налогообложения, которое предполагало, что дивиденды российских компаний, выплачивающих резидентам Нидерландов, не облагаются налогом в России (то есть X5 Retail выплачивала дивиденды своей головной компании, зарегистрированной в Нидерландах). Россия выдвинула условие, чтобы Нидерланды подняли налог для таких компаний с 5% до 15%, чтобы у российских компаний было меньше стимула выводить капитал через другие страны с более низкой налоговой ставкой.

С 1 января 2022 г. дивиденды российских акционеров X5 Retail будут облагаться двойным налогом: в Нидерландах по ставке 15% и в России по ставке 13%, если не будет принято каких-либо мер на законодательном уровне, чтобы этого избежать.

В X5 Retail прокомментировали, что компания будет поддерживать объем див. выплат, несмотря на денонсацию налогового соглашения. Компания рассчитывает на положительное решение на законодательном уровне до конца этого года, при этом решение вопроса затягивается.

Важный момент, что холдинг мажоритарного акционера CTF Holdings Ltd. (М.Фридман и пр.) зарегистрирован на Гибралтарских островах, где полученные за рубежом доходы не облагаются налогами. Соответственно, в таком случае мажоритарий не попадает под риск двойного налогообложения, поэтому разрешение ситуации может и далее затягиваться. С другой стороны, мы предполагаем, чтобы поддержать котировки и обойти двойной налог, компания могла бы принять решение о программе обратного выкупа акций.

Вывод

Мы не считаем, что акции Магнита переоценены, при этом они отыграли значительный потенциал роста, в то время как X5 Retail сформировалась хорошая недооценка. Позитивное решение по вопросу двойного налогообложения может стать драйвером для раскрытия акционерной стоимости X5 Retail. В то же время мы считаем, что негативный сценарий заложен в цену.

Статья написана в соавторстве с аналитиком Светланой Дубровиной