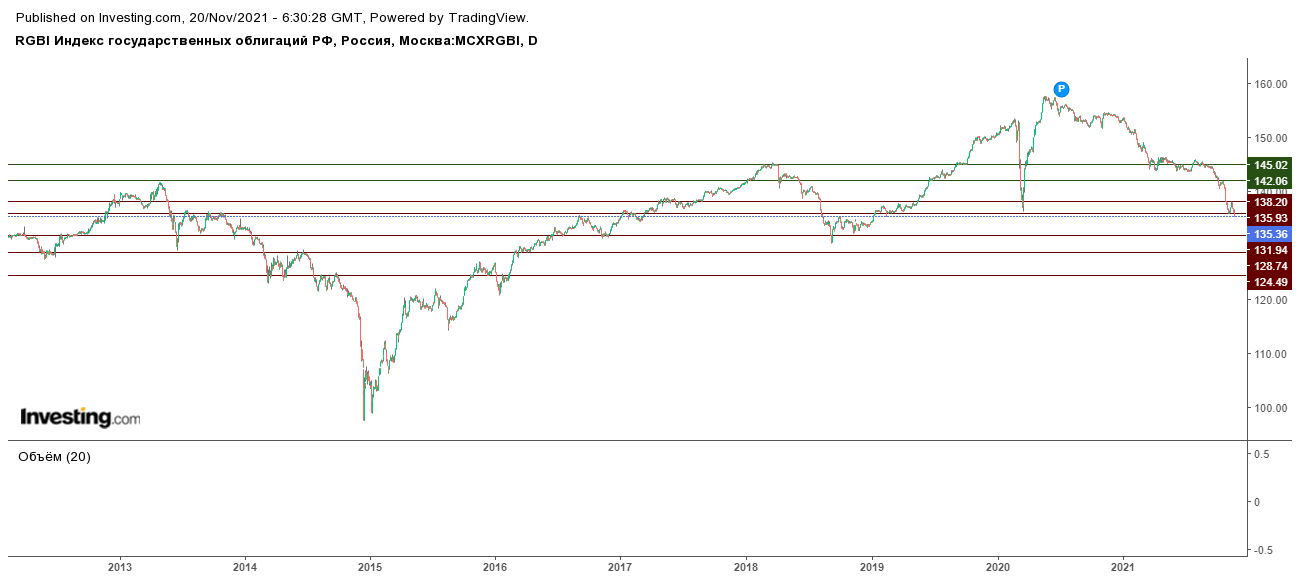

ОФЗ - изменение тренда?

С 20 мая 2020 и до сего момента RGBI изобразил 4ре совершенно четких волн даунтренда, и сейчас рисует 5ю, по Эллиоту - последнюю. При этом уровень дна в апреле 2020 не сыграл никакой роли, скорее в апреле 2020 RGBI отскочил от уже существовавшей зоны сопротивления 138.20-135.90. Зона эта была создана в 2013 и усилена в 2017 и 2019. Тут вам не Форекс, в старших бондах уровни могут существовать десятилетиями, такова их, старших бондов, природа.

Кстати, 138,20 был пробит в точности по букварю, с тестом уровня, хоть студентам показывай.

А потом - суп с котом. Рискну предположить, что до середины декабря RGBI проболтается в коридоре 138.20-135.90, это и будет 5я волна по Эллиоту. Ну а далее - новые неизведанные горизонты, пардон, новый тренд. И у меня какое-то смутное чувство, что новый тренд будет вниз.

ПРАДАВАЙ!!

Уже сейчас можно вполне уверенно утверждать, что в Новом 2022м Году (ёлочка, зажгись!) инфляция будет никак не меньше 8-9%. Чтобы ее оттормаживать Эле придется держать ключ 8,5-9,5%. И это только оттормозить, а не забороть, О забарывании в текущий исторический момент диалектика даже вопроса не ставит.

Вот вам таблица из древней летописи:

Период Установленный процент

с 8 февраля 2019 года по 22 марта 2019 7.75

с 16 декабря 2018 года по 8 февраля 2019 года 7.75

с 28 октября по 14 декабря 2018 года 7.50

с 14 сентября по 26 октября 2018 года 7.50

с 17 июня по 14 сентября 2018 года 7.25

С 26 марта по 17 июня 2018 года 7,25

С 12 февраля по 27 марта 2018 года 7,5

С 18 декабря 2017 года по 9 февраля 2018 года 7,75

С 30 октября 2017 года по 17 декабря 2017 8,25

с 18 сентября 2017 г. 8,5

с 19 июня 2017 г. 9

со 2 мая 2017 г. 9,25

с 27 марта 2017 г. 9,75

с 19 сентября 2016 г. 10,0

с 14 июня 2016 г. 10,5

с 1 января 2016 г. 11

Ключ между 9,5% и 8,5% - это уровень 2017г, но мы его уже достигли, при ключе на 1% меньшем - сказывается политическая ситуация, усиление странового риска. Посему считаю должным ориентироваться на летописи в периоды, когда ключ был (8,5-9,5%)+1%=9,5-10,5%, т. е. на 2016г. Тогда RGBI болтался между 135,9 и 131,9.

НО ЭТО - ОПТИМИСТИЧЕСКИЙ ВАРИАНТ.

Весь год все прогнозы всех центробанков земшара были успешно опровергнуты. Что образовало вполне себе информационный паттерн. Если ФРС и ЦБРФ что-то там говорит об инфляции - смело умножай на 2. Соответственно, резонно предположить, что на уровнях инфляции 8-9% мы не удержимся. Соответственно ключ и доходность ОФЗ уйдут к и выше 10%. При этом премия за страновой риск будет только возрастать, причин для разрядки международной напряженности не просматривается. В таком случае RGBI пробьет уровни 135,4 и 131,9, и дай Господи, чтобы он остановился на 128,8 или 121,5.

Но в древних летописях есть еще более ужасные записи о глобальной коррекции в ОФЗ в 2013-2015гг, когда оные шваркнулись со 142 до 98. Разница в 44 очка. Арифметика простая: со 157 в мае 2020 ОФЗ должны лететь до 113... Там, кстати, есть подходящая зона сопротивления вокруг 113,6 (2015)

Не думаю, что вскрытие кубышки ФНБ окажет помощь ОФЗ\RGBI. Начав выгребать деньги из запасов государство снизит потребность в заимствованиях, облегчит обслуживание госдолга, но на механизмы инфляции и контринфляции - не повлияет. Просто страна легче перенесет болезнь экономики.

ВЫВОДЫ.

Апсайдов не будет. Большинство, если не все выпуски - будут заперты (снижениями курсов) до погашения. Поэтому меняем свое отношение к облигациям: это теперь не кошелек-расходник, теперь это банковский депозит без права досрочного снятия.

Облигационные БПИФы - не вариант совершенно, впрочем они себя уже показали во всей красе за последний год (облигационные БПИФы на ОФЗ с полным возвратом и рефинансом и налоговыми плюшками дали 5% убытка, БПИФы на старшие корпоративные бонды - просто ничего не дали, хорошо, хоть без убытка). Нет причин думать, что в Новом Году они исправятся.

Нормально работали только РЕПО-БПИФы (VTBM SBMM, RCMM, возможно - у Тинькова, тикера не помню), но там доходность заведомо ниже инфляции и иной быть не может по определению.

Лезть в ВДО в 2022 я бы поостерегся. Рискну предположить, что ожидаемая (многими) повышенная дефолтность в будущем году снизит доходность ВДО-портфеля до уровня средних бондов. Крутиться как уж на сковородке, лавируя между дефолтами - требует времени и мастерства. Посему лично я сдал уже почти все свои ВДО. В краудлендинге - будет то же самое, как бы не хуже.

Итого как инструменты сбережения и накопления остаются только короткие облигации с удержанием до погашения, линкеры и флотеры. Однако спешу предупредить, что флотеры плохо себя ведут во время биржевых обвалов и как инструмент для армагеддонщиков и ахырзаманщиков - не годятся.