Джером Пауэлл: определенность для рынка акций

В понедельник, 22 ноября 2021 года, президент США Джо Байден выдвинул на повторный срок Джерома Пауэлла в качестве главы ФРС. В неспокойные для рынка времена инвесторы предпочитают преемственность и стабильность. В связи с этим можно сказать, что туман неопределенности действий ФРС по нормализации денежно-кредитной политики в 2022 году стал менее густым. Поэтому мы решили разобраться в ситуации более детально.

В статье мы расскажем, что:

- Пауэлл был не единственным кандидатом на роль главы ФРС;

- Джо Байден выбрал преемственность и стабильность;

- Доходность 10-летних облигаций в США может достичь 2% годовых;

- Акции с перегретыми мультипликаторами держать опасно.

Двое из ларца не одинаковых с лица

Джером Пауэлл был не единственным кандидатом на пост главы ФРС на последующие 4 года. Его основным соперником выступила член Совета управляющих ФРС Лаэль Брэйнард, которая была в последствии выдвинута на должность заместителя председателя Совета управляющих ФРС, вторую по значимости экономических должностей в США. Однако финальное слово теперь за Конгрессом США. Мы ожидаем, что с высокой долей вероятности обе кандидатуры будут одобрены.

С точки зрения взглядов на монетарную политику в США оба кандидата придерживаются «голубиной» риторики, однако Лаэль Брэйнард более мягка в этом вопросе, но выступает за более жесткое регулирование банковской системы, а также проявляет повышенный интерес к финтех индустрии и цифровизации доллара. Стоит отметить, что в июне 2020 года Лаэль Брэйнард была единственным членом совета ФРС (демократом), кто высказался против изменения правила Уокера, которое запрещает операции купли-продажи ценных бумаг на собственные средства крупных банков. Также Лаэль Брэйнард выдвигает инициативу по увеличению антициклического буфера капитала для банков.

Стабильность восторжествовала

Смена главы ФРС — это стресс для финансовых рынков. Джо Байден решил не искушать судьбу и без того низкими политическими рейтингами и выдвинул на пост главы ФРС человека с понятной стратегией монетарной политики, а также менее агрессивного по отношению к крупным финансовым холдингам, а именно Джерома Пауэлла. Рынок сразу отреагировал неоднозначно, а именно:

- Ростом доходностей государственных облигаций в США в ожидании более быстрого сворачивания стимулирования и поднятия ставок. Считается, что в случае назначения Лаэль Брэйнард процентные ставки были бы низкими на порядок дольше. С назначением Джерома Пауэлла рынок запрайсил первое повышение ставок уже в июне 2022 года;

- Снижением технологического сектора и сектора полупроводников с перегретыми мультипликаторами. С ростом доходности по облигациям в США требуемая норма доходности к будущим денежным потокам растет, уменьшая их стоимость сейчас. Оценка акций снижается;

- Ростом акций банков на фоне проигрыша Лаэль Брэйнард;

- Ростом акций энергетического сектора, сектора коммунальных услуг и акций промышленных компаний ввиду перетока капитала из перегретых историй в акции стоимости.

Однако в целом индекс широкого рынка, S&P 500, снизился по итогам торговой сессии на 0,3% из-за снижения индексных тяжеловесов.

Источник: Finviz

Пауэлл может загнать доходности выше 2%

Президент США дал инвестиционному миру ощущение стабильности на следующие 4 года, так как Джером Пауэлл должен нормализовать денежно-кредитную политику в стране.

Однако энергетический кризис в Китае, а также все еще разрушенные цепочки поставок только ускоряют инфляцию, что должно подтолкнуть к более быстрому началу сворачивания экстренного стимулирования уже на заседании в декабре, а как следствие, доходность 10-летних облигаций ускорит свой рост к 2%. В базовом сценарии месячное уменьшение экстренного стимулирования составляет $15 млрд, что эквивалентно ~8 месяцам. Более быстрое сворачивание стимулирования приведет к пересмотру ожиданий повышения ставки раньше июня 2022 года. Это непосредственно окажет негативное влияние на рынок. Стоит отметить, что с назначением на пост Пауэлла вероятность 3-х повышений ставок в 2022 году достигла рекордного уровня в 93,7%.

Как подготовиться к росту доходностей?

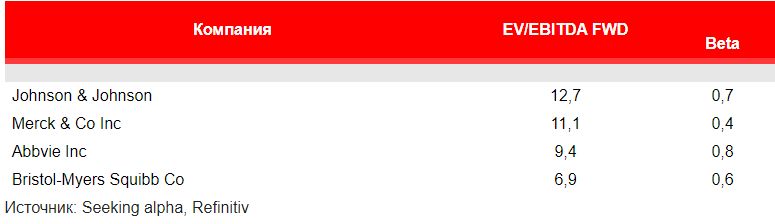

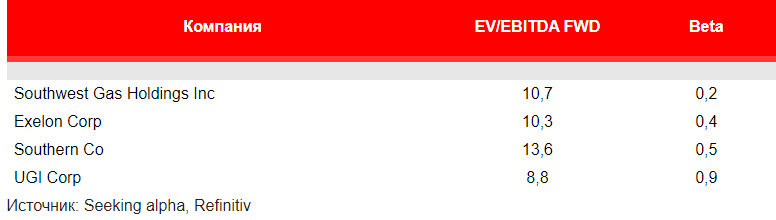

Наиболее уязвимые акции в портфеле инвестора сейчас — это акции роста или акции с перегретыми мультипликаторами. Изъятие ликвидности с рынка и рост процентных ставок негативно отражаются на динамике таких бумаг. Например, с ростом требуемой доходности будущие денежные потоки сейчас теряют свою стоимость, и оценка компаний снижается. Также следует уменьшить плечи для снижения риска на портфель. Логичным движением сейчас смотрится переход части активов из акций роста в акции стоимости с менее перегретыми оценками и низкой бетой к рынку.

Освежим. Акции стоимости — это компании, способные генерировать стабильный денежный поток даже в условиях замедляющейся экономической активности. В каких секторах преобладают акции стоимости?

- Здравоохранение.

- Товары первой необходимости.

- Сектор коммунальных услуг.

- Телекоммуникационный сектор.

Вывод

Выдвижение Джерома Пауэлла на пост главы ФРС президентом Джо Байденом было стратегически верным решением, так как смена человека на самом влиятельном финансовом посту всегда привносит нестабильность на рынок, которая и так преобладает сейчас ввиду хрупкого восстановления экономики после ограничений, все еще разрушенных цепочек поставок и высокой инфляции. В стороне также не осталась соперница Пауэлла — Лаэль Брэйнард, которая была выдвинута на место заместителя председателя Совета управляющих ФРС. Обе эти фигуры отлично дополняют друг друга, хоть и имеют практически идентичные взгляды на риторику монетарной политики в стране.

Инвестору нужно быть готовым к более быстрому сворачиванию экстренного стимулирования и раннему поднятию ставки ФРС. Сейчас наиболее уязвимыми кандидатами являются акции роста или бумаги с перегретыми мультипликаторами. Также инвестору стоит сократить уровень своего финансового плеча в портфеле для устранения излишней волатильности портфеля.

Статья написана в соавторстве с аналитиком Андреем Кураповым