Российский рынок: покупать или продавать

Российские акции показывают рекордную за этот год волатильность в последние две недели на фоне целого ряда глобальных и локальных факторов.

Долгосрочные факторы:

- Ожидания по сворачиванию QE и поднятию ставки ФРС уже во 2П 2022 года -> будет меньше ликвидности на рынках, а значит, при прочих равных, ниже мультипликаторы, и ЕМ попадают первыми под раздачу как менее ликвидные рынки (а управляющие в такой ситуации предпочитают сидеть в ликвидных активах)

- Ожидания по замедлению роста экономики США и ЕС в 2022-м году на фоне исчерпания избыточного потребления, вызванного стимулами и дефицита товаров и компонентов по многим цепочкам поставок (который, кстати, тоже был вызван стимулированием)

Локальные триггеры:

- Геополитическая напряженность, раздутая западными СМИ (похоже, она уже уходит из новостной повестки Bloomberg и CNBC)

- Падение цен на нефть на фоне планов продажи нефти из SPR и рисков новых локдаунов из-за Омикрона (нефть уже заложила сценарий марта 2020-го года, когда упала на 10% в пятницу)

Эти локальные триггеры могли не привести к такой распродаже рынка, если бы не было долгосрочных факторов. Реакция рынка, которую мы увидели, подтверждает, что есть большой объем денег, который видит риски в рынке акций на горизонте года, и хочет от них уйти.

При этом фундаментальные оценки дают огромные апсайды по российскому рынку, и наши прогнозы это подтверждают – большинство российских фишек торгуется с дивидендной доходностью 12%+, причем это не единоразовые дивиденды, т.к. в 2022-2023 году финрезультаты мы ожидаем несильно ниже 2021 года (падение цен на некоторые виды сырья будет компенсироваться ростом объемов, а также надо учитывать, что в 1П 2021 года большинство сырья было значительно ниже текущих уровней).

Я считаю, продавать в этой точке неправильно. Рынок в полной мере запрайсил негатив от неожиданных мелких событий, и это было логично с учетом долгосрочных факторов. Действительно, в 2022-м году будет разумно сокращать риски. Но сейчас российские фишки торгуются с потенциалом к большому диапазону разумных макросценариев, поэтому их логичнее покупать здесь, чем продавать, а риски сокращать уже после 10-20% роста рынка акций с текущих.

Нерезиденты в последние дни

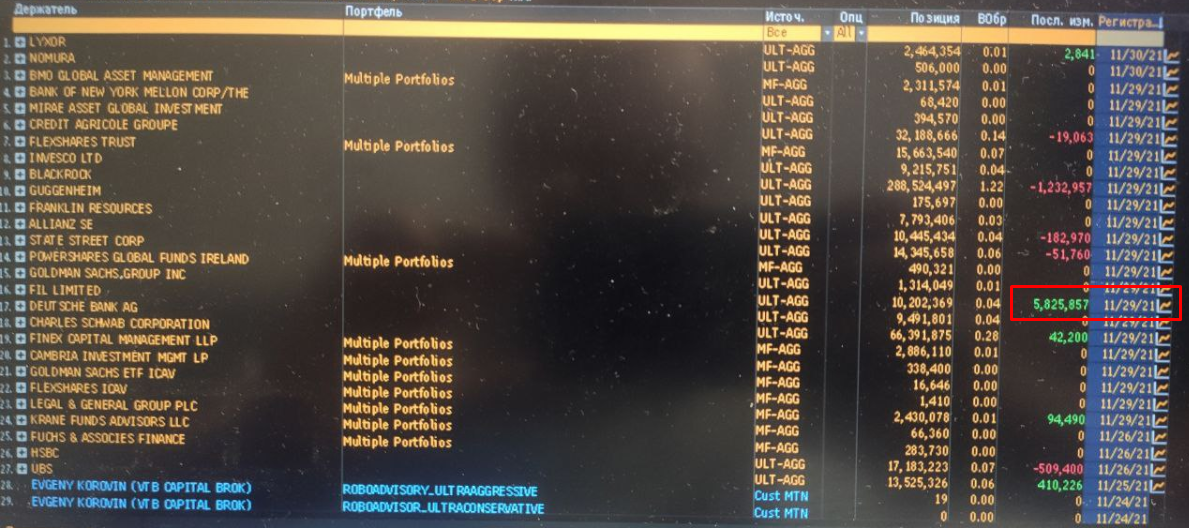

В Газпроме была большая покупка 29 ноября:

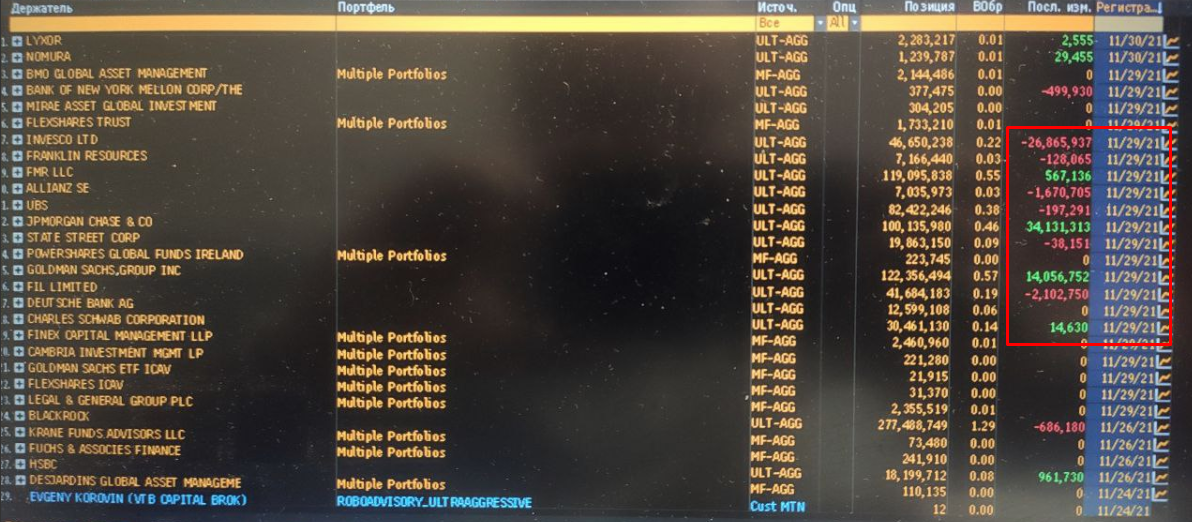

В Сбере и покупки, и продажи, но нетто была покупка среди крупных фондов:

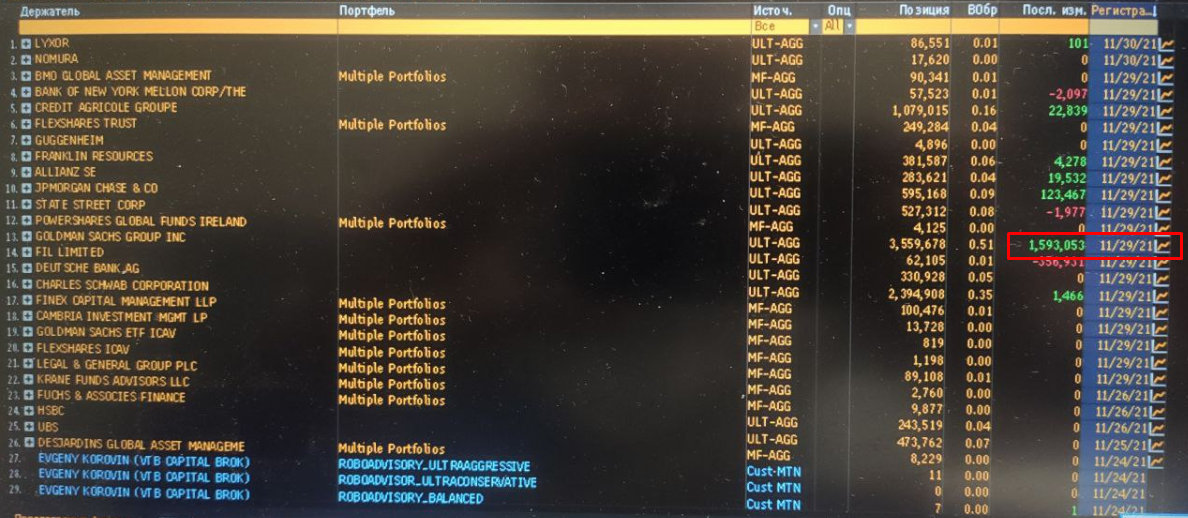

В Лукойле также нетто покупка:

Раз крупные фонды-нерезы нетто покупали, то продавали им либо российские фонды (не верю), либо физики (вероятный сценарий).

Российский рынок перспективнее, чем EM

Видел, что многие сравнивают российский рынок с ЕМ в части этого падения и говорят, что он просто убрал разрыв в динамике в рамках последней коррекции:

Важный момент, что наш рынок никогда не ходил 1:1 с Emerging Markets. В среднем по развивающимся странам микс сырья отличается от российского, как минимум, а также у нас постоянно есть специфический страновой фактор, отличающийся в среднем от стран развивающихся рынков.

Большое изменение, которое было на нашем рынке в 2019-2020 годах, это объявление крупными госкомпаниями новых дивидендных политик, подразумевающих большие дивиденды при тех же финрезультатах, что и раньше. Уже из-за этого нашему рынку логичнее было бы расти сильнее, чем другим рынкам ЕМ, но вмешалась пандемия и обвал нефти, которые этому помешали.

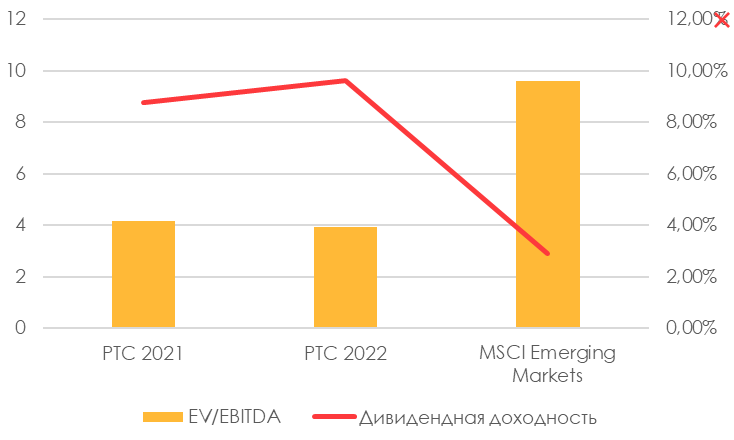

Если посмотреть на перспективу 2022 года, то видно, что наш рынок дешевле и дает больше дивидендов, чем другие. У нас есть прогнозы по России и США, но нет прогнозов по ЕМ (кроме Китая), поэтому приведем оценки консенсуса (наши прогнозы по рынку РФ еще позитивнее):

Статья написана в соавторстве с аналитиком Александром Сайгановым