Состояние денежного рынка США и долларовой ликвидности

В своих январских оценках ФРС отметило замедление темпов роста экономики США в конце прошлого года, также был отмечен значительный рост цен и дефицит рабочей силы на рынке труда. В целом, условия складываются в пользу продолжения ужесточения ДКП от ФРС.

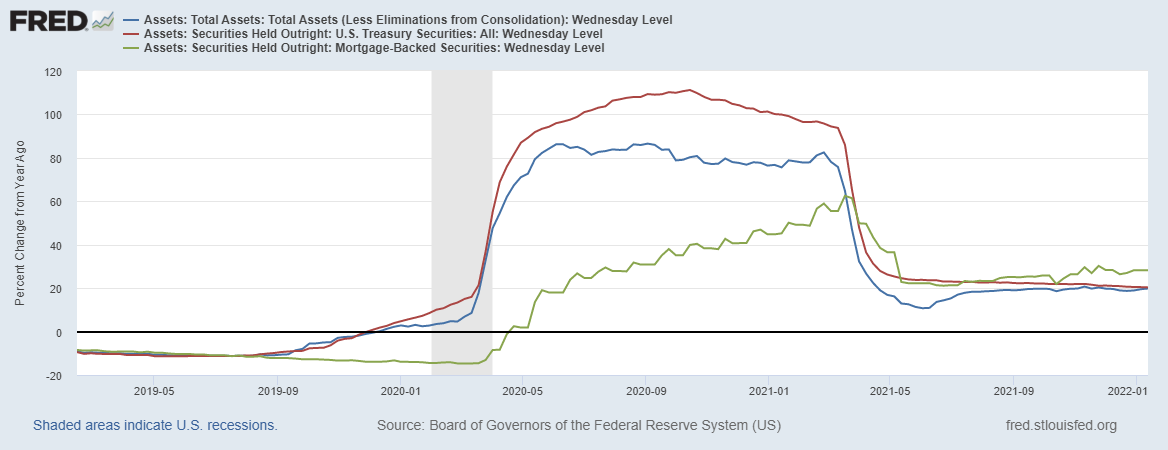

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) вырос на 22 млрд долларов

Синяя линия – баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Баланс ФРС остается стабильным, но на декабрьском заседании уже обсуждался вопрос о сокращении баланса, как приоритетном инструменте монетарно политики, что поможет контролировать кривую доходности.

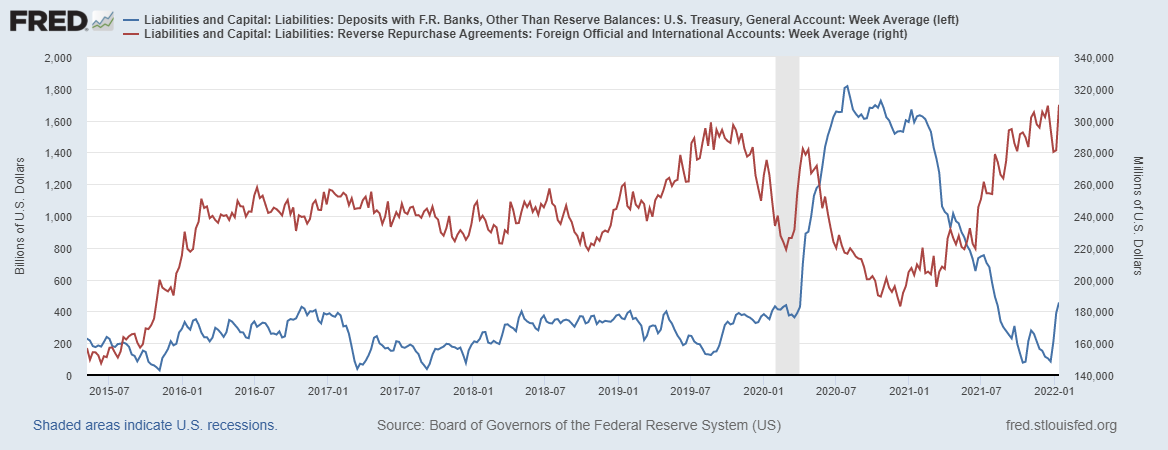

Перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ (среднее значение за неделю). На текущей неделе объем средств на счете вырос на 66 млрд долларов, и уже существенно отступили от многолетних минимумов. Минфин продолжает цикл наращивания счета, и в районе 400 млрд долларов будет абсорбировано в текущем цикле.

Красная линия – дневные РЕПО для нерезидентов; на прошлой неделе спрос на доллары со стороны нерезидентов резко вырос, что говорит о новом витке спроса со стороны нерезидентов и через пару недель доллар может возобновить рост, если не будет форс-мажоров.

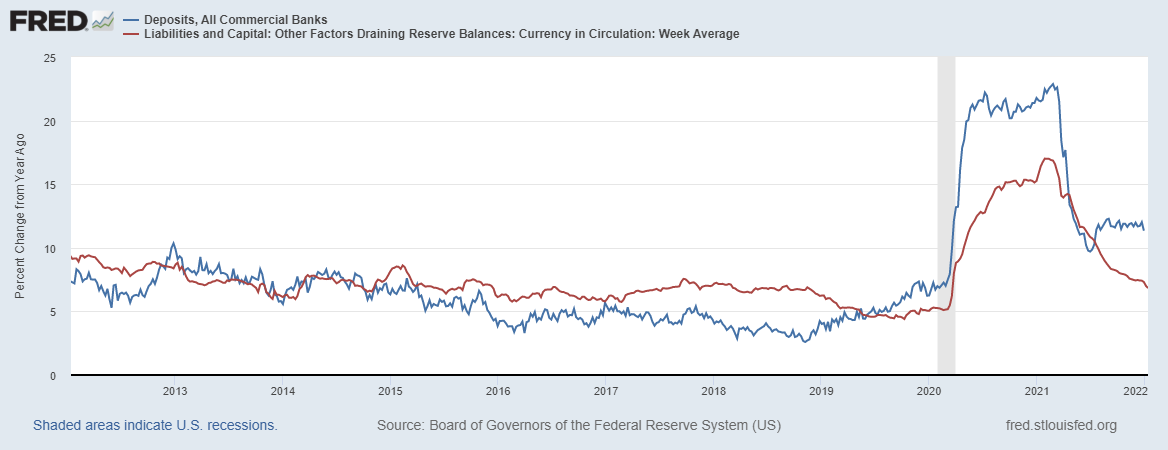

Важные компоненты денежного рынка, отражающие разное состояние долларовой ликвидности, двигались следующим образом: депозиты в коммерческих банках снизились на 68 млрд долларов, а наличность сократилась на 2 млрд долларов

Красная линия – показатель наличных денег в обращении; нанесен от года к году. На прошлые недели наблюдается снижение показателя.

Синяя линия – показатель депозитов в финансовой системе США; в годовой динамике. По состоянию за последние полгода мы наблюдаем боковую динамику, т.е. динамика показателя повторяет динамику прошлого года.

Дивергенция в динамике вышерассмотренных показателей позволяет доллару удерживать позиции

Синяя линия – это соотношение депозитов к наличным деньгам. По сути – если отбросить нюансы, – это один из денежных мультипликаторов. И мы видим, что показатель остается выше ноля, т.е. в пользу роста доллара, но на последней отчетной неделе мы наблюдаем локальное снижение, что оказывает дополнительное давление на доллар.

Но что еще более важно для оценки денежного рынка США – так это рост объема кредитования; он продолжается уже три месяца подряд и на прошлой неделе прибавил 32 млрд долларов

Синяя линия – это годовая динамика кредитования; здесь мы наблюдаем уверенный рост (+10% относительно прошлого года), и рост кредитования также поддерживает доллар, который нанесен красной линией, также в годовой динамике.

Стоит отметить, что темпы роста кредитования снизились, поэтому предыдущий показатель (мультипликатор) сократился и это «придавило» доллар, но на мой взгляд, ненадолго.

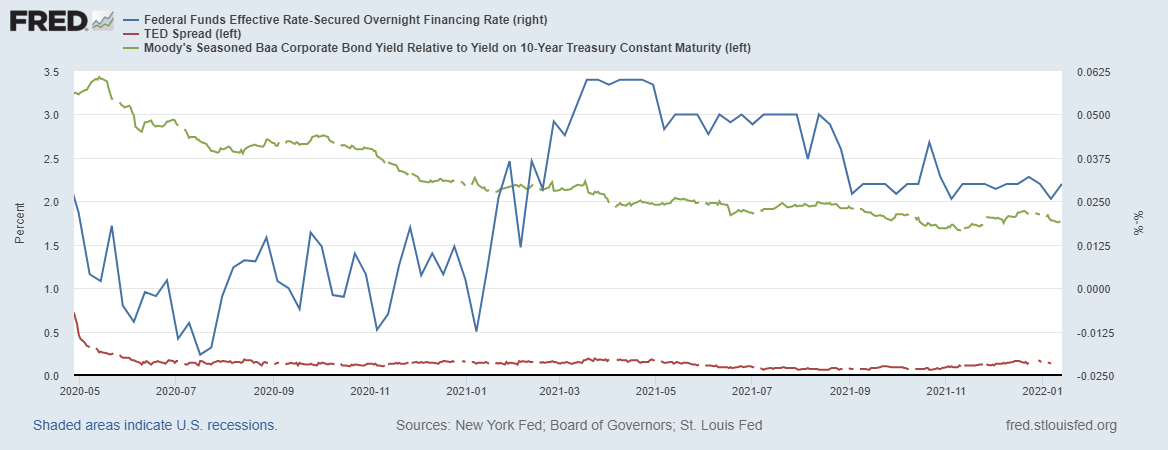

По традиции – перейдем к обзору дифференциалов ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок; этот показатель, демонстрирующий разницу между ставками по избыточным резервам и рыночными ставками, продолжает оставаться в боковой динамике, сигнализируя о стабильности в финансовой системе США. Пока рынок не закладывает дефицита ликвидности, а ФРС пока только ведет разговоры о сокращении баланса ФРС, хотя время QT может прийти быстрее, чего не отрицает Пауэлл.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor); данный показатель на прошлой неделе снизился, что говорит о снижении спроса на доллары на международном рынке.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис; ситуация на рынке корпоративного долга на прошлой неделе остается стабильной, даже немного смягчилась.

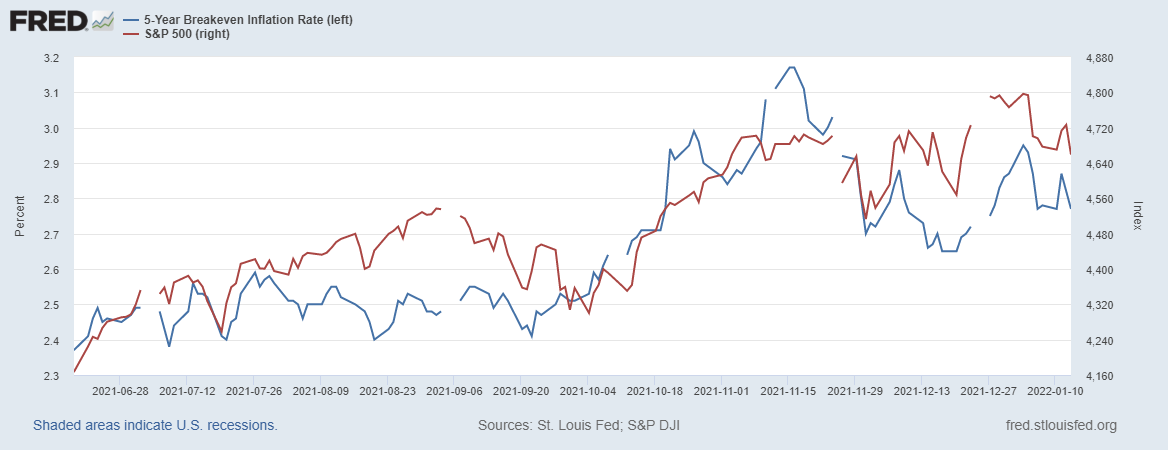

Завершаем обзор взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, а также на ситуацию с S&P500

Синяя линия – это ожидаемая инфляция; мы видим, что на уходящей неделе показатель был под давлением.

Красная линия – индекс S&P500; здесь мы наблюдаем неплохую корреляцию между показателями: мы видим, что движения согласованные, перспективы монетарной политики продолжают оказывать давление на фондовый рынок США.

ВЫВОД

Денежный рынок на начало года выглядит стабильным, есть момент со стороны Минфина, который абсорбирует ликвидность, но уже большая половина пути пройдена, поэтому пока переживать не зачем. Да и ФРС продолжает QE, пусть и сокращающимися темпами.

Пока ставки в финансовой системе США сигнализируют о мягких кредитных условиях, а сам кредит продолжает уверенно расти, на фоне этого расширяется денежная масса.

На мой взгляд, вне зависимости от решений ФРС на январском заседании, фондовый рынок расценит это как позитив т.к. само событие пройдет. Не думаю, что ФРС будет оказывать сильное давление на фондовый рынок, т.к. это чревато сильными проливами, а это несет риски новых дефолтов.

Все хорошо, а будет еще лучше!

--------------------------------------------------------------------------------------------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.