Не все верят в диверсификацию. Почему она так важна?

«Не надо класть все яйца в одну корзину» — это одна из основополагающих мантр на фондовом рынке, которую должен повторять себе инвестор каждый раз при выборе активов для покупки. Однако зачастую на практике этим принципом серьезно пренебрегают даже опытные инвесторы. Например, Уоррен Баффетт, его правая рука — Чарльз Мангер, известный управляющий, который предрек кризис ипотечного кредитования, Майкл Бьюрри и другие либо акцентируют внимание на конкретной области инвестирования (технологии, банки, добыча и т.д.), либо на конкретной компании, отводя ей определяющий вес в портфеле. Мы решили более детально взглянуть на тему диверсификации и рассказать, почему она так важна.

В посте мы расскажем, что:

- диверсификация — это главный принцип инвестирования;

- важно иметь экспозицию на различные отрасли;

- большие деньги не всегда следуют стратегии диверсификации.

Главный принцип инвестирования — наращивай диверсификацию

Что такое диверсификация? Если просто, то это стратегия управления портфелем с экспозицией на различные отрасли (финансы, добыча, технологии, недвижимость и так далее) и классы активов (акции, облигации, биржевые фонды, валюта и так далее).

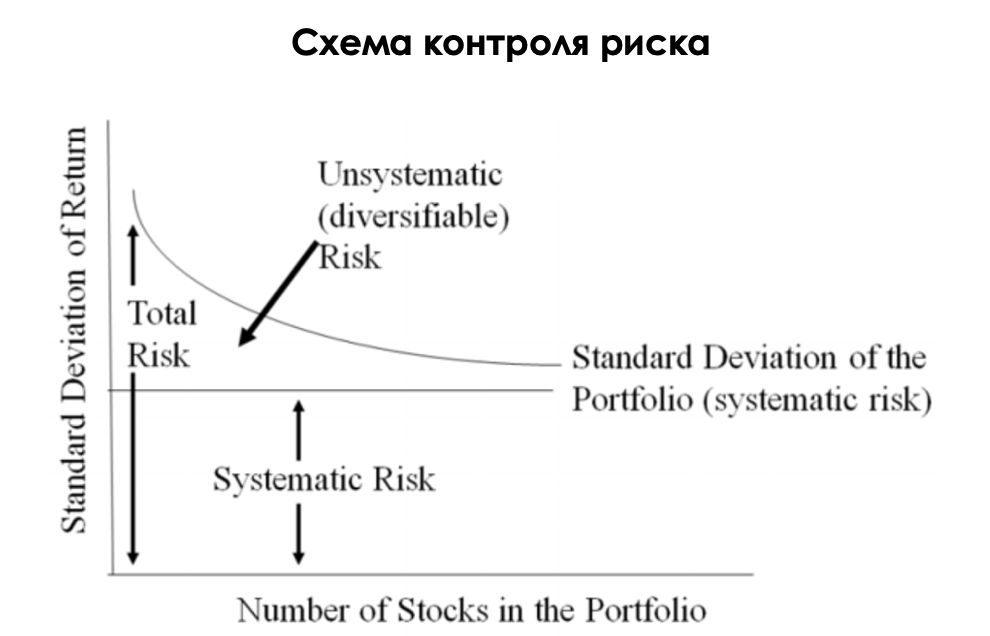

Закономерный вопрос — а зачем нужная эта стратегия? На финансовом рынке существует два вида риска:

- Систематический риск — это риск, который распространяется на всю финансовую систему, например, дефолт по государственным займам, неконтролируемый скачок инфляции, политический раскол и многое другое. Такие риски сложно предугадать и трудно избежать простой диверсификацией.

- Несистематический риск (специфический или идиосинкратический риск) — это риск, который присущ одной компании или отрасли. Например, несистематическим риском может выступать появление более совершенного продукта у конкурента, что позволит последнему постепенно отвоевать долю рынка. Вспомним историю производителей полупроводников AMD и Intel.

Иными словами, полный риск портфеля — это сума систематического и несистематического рисков. Инвестор в силах контролировать именно несистематический риск через диверсификацию активов по типу отрасли, а внутри портфеля по классу активов и по странам. Стоит отметить, что контроль систематических рисков может частично быть достигнут через выбор акций с низкой бетой или стратегию активного управления (балансирование лонг позиций шортом).

Если проиллюстрировать все вышесказанное, то, увеличивая количество акций в портфеле (для рынка США оптимальное количество 25–30 акций), инвестор максимально снижает свой несистематический риск, который он контролирует.

Источник: Seeking Alpha

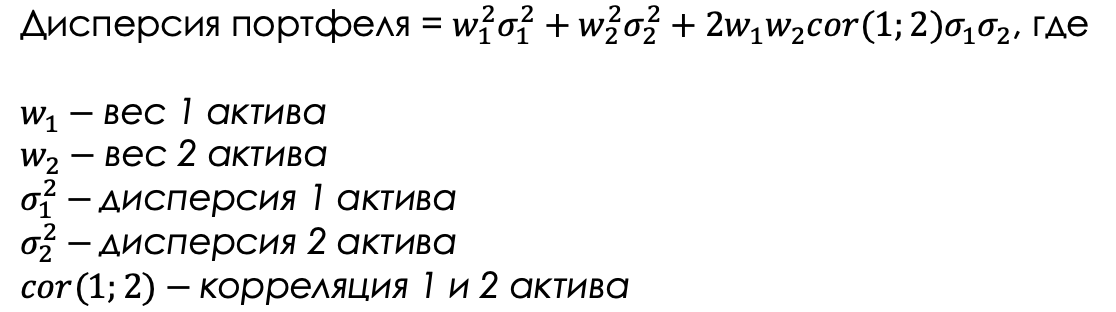

Для начала коснемся «Современной теории портфеля», разработанной еще в далеком 1952 году Гарри Марковицем. Идея теории заключается в том, чтобы минимизировать риск портфеля при заданном уровне доходности. Обычно риск портфеля измеряется через дисперсию (мера отклонения от среднего), которая имеет следующую страшную формулу. Разберем на примере 2-х активов:

На первый взгляд формула выглядит очень страшной, но на самом деле в ней нет ничего пугающего для инвестора. Основная мысль заключается в том, чтобы минимизировать риски на портфель, балансируя весами (w1 и w2), а также выбирая активы с нулевой или отрицательной корреляцией между собой (третье слагаемое обнуляется или становится отрицательным, что уменьшает общую сумму).

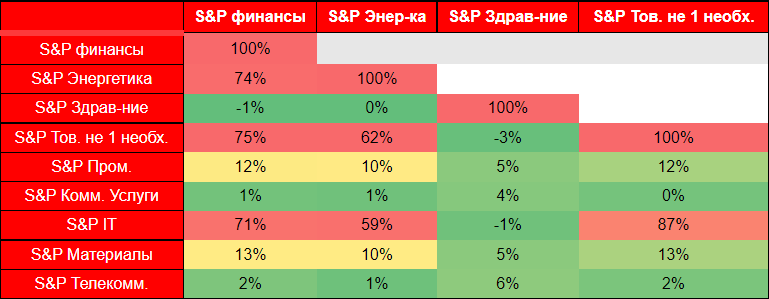

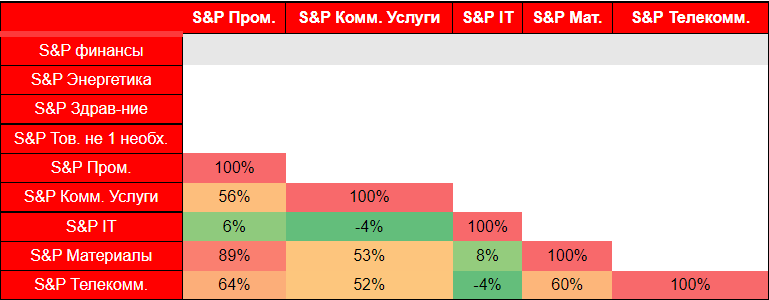

Например, как видно из таблицы ниже, сектор финансовых услуг практически не коррелирует со здравоохранением и коммунальными услугами. Стоит отметить, что сектор здравоохранения и товаров не первой необходимости практически не коррелирует с другими секторами. Добавление таких секторов будет всегда уменьшать общую дисперсию портфеля (риск). Более того, обычно компании из сектора здравоохранения имеют низкую бету, что также может уменьшать рыночный риск (систематический).

Такая диверсификация может быть проведена по аналогии с акциями роста, стоимости, дивидендами фишками и так далее.

Источник: Investing, расчет Invest Heroes

Большие деньги не следуют главному принципу — ошибка выжившего

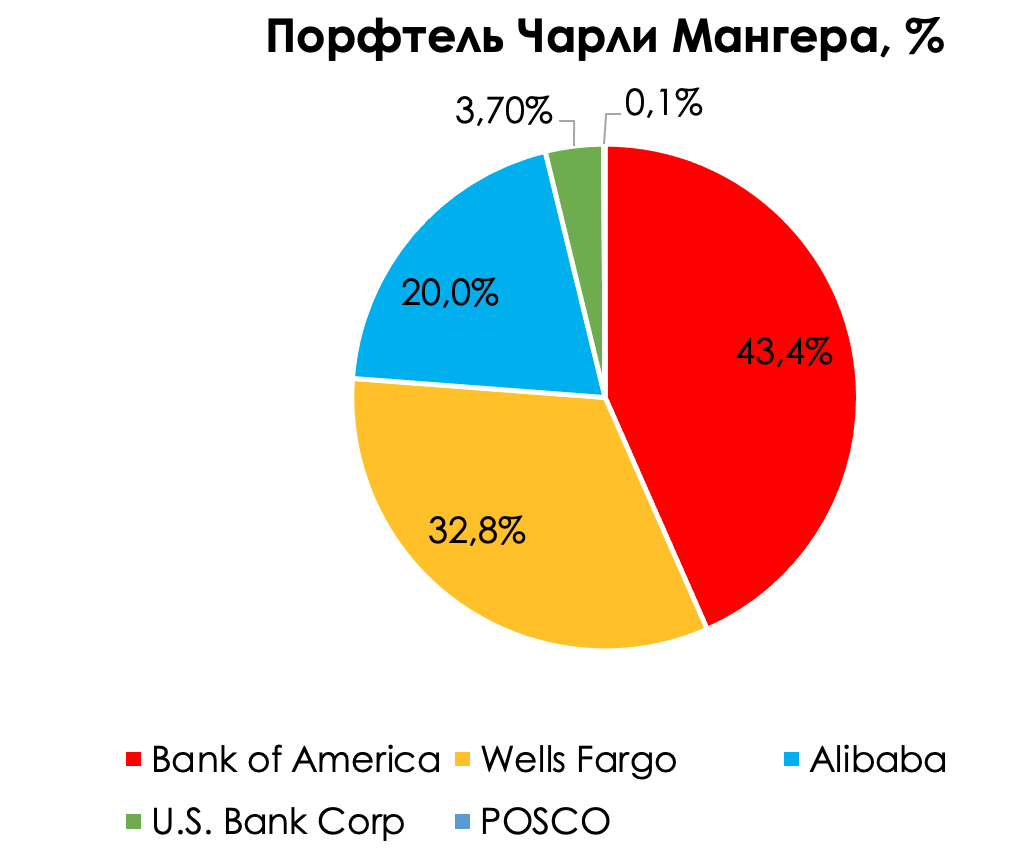

Зачастую большие фонды или знаменитые инвесторы с внушительным капиталом под управлением не следуют основному принципу инвестирования и выделяют слишком высокий вес акциям или секторам в своем портфеле. Рассмотрим 3 портфеля: Уоррена Баффетта, Чарли Мангера и Майкла Бьюри. По данным Dataroma за 3кв., состав портфелей был следующим:

Источник: Dataroma

Несмотря на высокую диверсификацию по отраслям, в портфеле Уоррена Баффетта слишком высокий вес отведен Apple. При значительной волатильности бумаги будет лихорадить и весь портфель. В свою очередь, портфель Чарли Мангера отличается низкой диверсификацией по отраслям: в основном (около 70%) место занимают акции банков, а также высокий вес отведен китайскому IT-гиганту (системный риск явно превышает контролируемый риск). Также обычно эти два направления имеют высокий коэффициент корреляции между собой и только способствуют увеличению риска на портфель. Портфель Майкла Бьюри несколько выделяется, так как в основном состоит из защитных секторов, которые имеют низкую корреляцию с другими секторами, что плюс, однако для отдельных акций отведен слишком высокий вес, а это минус.

История показывает, что портфели подобных известных игроков обыгрывали рынок, а значит следовать стратегии диверсификации не нужно? Нет, так как такой успех портфелей — это ошибка выжившего. Ошибка выжившего — это систематическая ошибка отбора. В истории можно найти немало примеров успешных и знаменитых портфелей с высокой доходностью и диверсификацией, тогда как данных о проигравших портфелях с низкой диверсификацией мало.

Вывод

Диверсификация портфеля — это один из важнейших принципов на фондовом рынке. Важно уметь распределять активы по разным классам, странам и отраслям для минимизации риска при ожидании определенного уровня доходности.

Статья написана в соавторстве с аналитиком Андреем Кураповым