Плохой PMI = хорошие новости?

В мире продолжают развиваться тенденции, о которых мы с вами говорили:

- в США и Китае замедлился эк. рост. Скоро в США будет ещё медленнее, и в Европе закончится период ускоренного роста;

- в США макро статистика стала хуже, PMI вышли вчера сильно ниже ожиданий, и заявки на пособия идут также выше ожиданий.

Локально это приводит к тому, что сначала рынок США распродавался на ожиданиях повышения % ставок и ухода QE, но вчера попробовал отскочить (т.к. слабое макро дает ФРС аргументы не так агрессивно ужесточать политику).

В США вчера сработала логика "плохие новости = больше поддержки". Но когда станет ясно, что экономика в плохой форме надолго, я думаю рынки распродадутся снова.

В то же время:

- котировки нефти приостановили рост (в марте-апреле ОПЕК ждет большой профицит предложения, так что это очень логично)

- акции банков США обвалились (вот Думыч тоже об этом писал) — и мы 19 января предупреждали, что лонг банков это ошибка и шортили;

- Россия как циклический рынок + на фоне геополитики чувствовала себя просто отвратительно;

- росло золото (о чем мы тоже предупреждали) и доллар к евро.

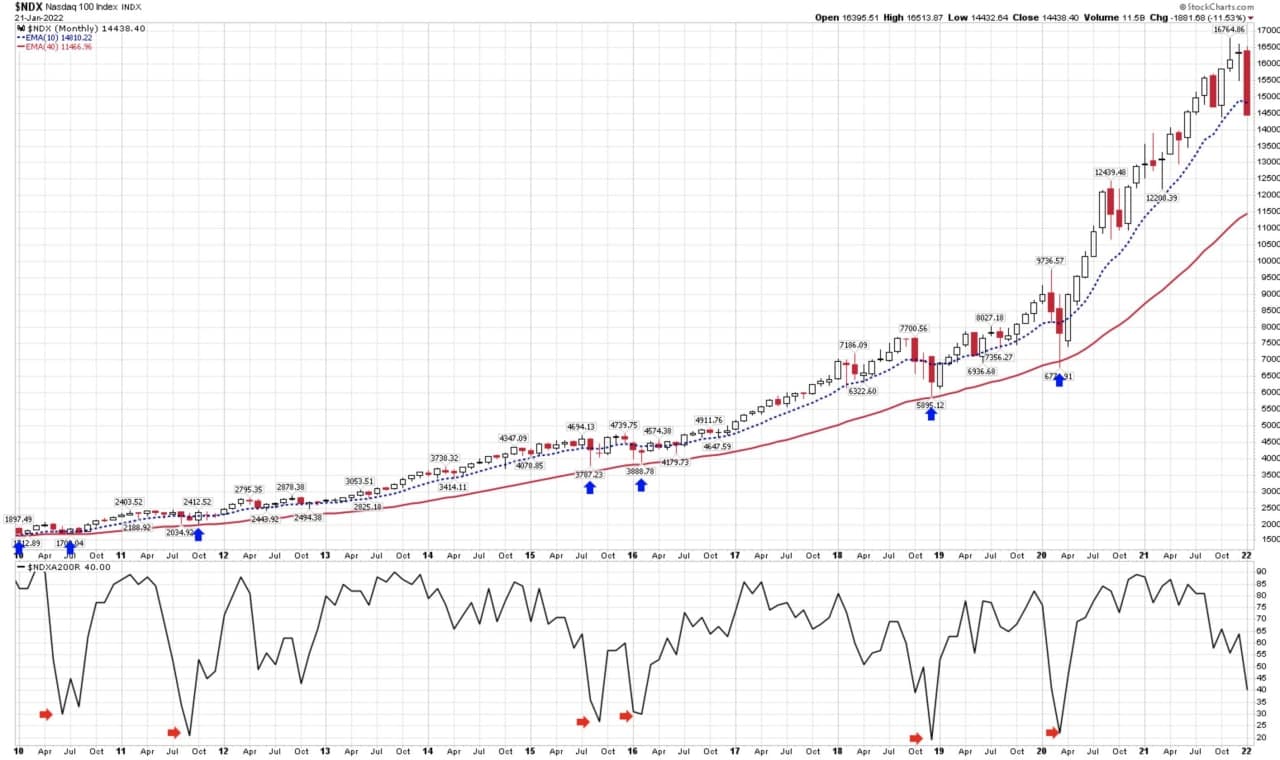

Что я хочу сказать? — всю 1 половину 2022 года будет тормозить мировая экономика, и обычно на этом рынке не позитивны, а перед повышением ставок ФРС вообще логично ожидать длительный risk off (большую распродажу активов, и мы скорее всего прошли только половину ее в США). Об этом же говорит поведение волатильности.

Соответственно, пока я строю лишь скромные ожидания по России, где если будет деэскалация по геополитике акции могут раллировать на 5-10%. А по США логично, что сезон отчетов в техах может быть ничего а в потребсекторе слабым.

В целом инвесторы не так давно боялись того, что будут повышены % ставки и продавали акции роста и техсектор, а я считаю, что проблема 2022 в экономике, и будут падать именно бизнесы с завязкой на реальную экономику, в EPS отразится рост зарплат и других издержек, а инфляция уйдет на второй план.

Приоритетом инвесторов остается осторожность и работа над тем, чтобы сохранить свой капитал. "Вкладываться", я считаю, будет более обоснованным попозже, уже весной, когда рынки осознают, что ФРС повышает % ставки в тормозящую экономику и распродадут рисковые активы.

Если вкратце, то это означает, что, несмотря на потенциал небольшого ралли, активы типа Сбера и ВТБ, ЛУКОЙЛа и Роснефти, ГМК Норникеля (циклические голубые фишки), на мой взгляд, буду в целом торговаться в боковике до лета, и тот, кто покупает их типа с большим апсайдом на самом деле не сможет много заработать. Логичнее покупать рост или золотые активы.

В США сейчас гиганты типа Apple или Amazon ещё недопадали, а многие бумаги поменьше, особенно из техсектора, будут скоро интересны с потенциалом роста 30-40%. А пока мы ждем весны, доход будет в самых скучных сектора — Utilities, Big Pharma, REIT, Consumer Staples и т.п.

YEAR OF A TIGER = CHALLENGE FOR ALL THE NEW INVESTORS