Российский нефтегаз в I квартале и дальнейшие перспективы

Разобраться, что происходит сейчас в российском нефтегазе становится всё сложнее: Лукойл ($LKOH), Новатэк ($NVTK), Газпром ($GAZP) отказались публиковать отчётность за первый квартал, а ЦДУ ТДК перестало публиковать данные по добыче и экспорту нефти. Тем не менее, в этом материале мы собрали всё, что нужно знать про отрасль на данный момент — и в этом нам помогла аналитика от SberCIB с кучей занимательных графиков.

Первый квартал отработан "на ура". Второй квартал должен быть как минимум неплохим

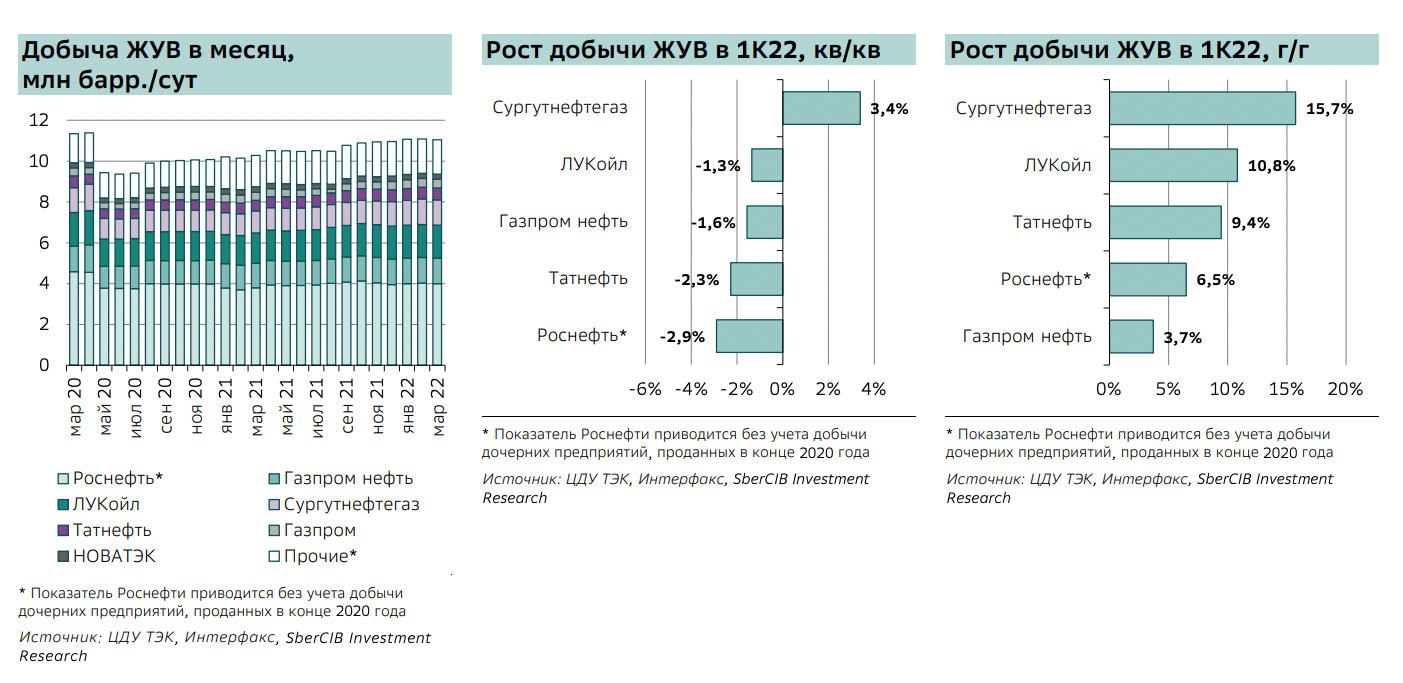

По итогам первого квартала нефтегаз может похвастаться рекордно высокими прибылями и рентабельностью. Спотовая цена Брент в 1К22 превысила $100/баррель., поднявшись на 28% по сравнению с предыдущим кварталом и на 70% относительно 1К21. При этом сорт Юралз подорожал не столь значительно – соответственно на 9% и 45%, – поскольку с февраля сильно увеличился дисконт, с которым торгуется этот сорт.

Данные за первый квартал не охватывают апрель и май, но по словам источников Ведомостей, Россия в мае 2022 г. увеличила добычу нефти с учетом газового конденсата на 5% по отношению к уровню апреля до 43.1 млн т. К показателю мая 2021 г. добыча снизилась на 2.5%. То есть среднесуточная добыча нефти в мае составила ~10,2 млн барр./день (мбд) против 10 млн мбд в апреле, 11 млн мбд в марте и 11,1 мбд в сутки в феврале => потеряли почти 1 миллион баррелей/день добычи (-10%) к февралю. В условиях жесточайших санкций потери терпимые.

Вице-премьер РФ Александр Новак в конце мая говорил, что добыча нефти в России в 2022 г. может снизиться до 480–500 млн т с 524 млн т в 2021 г, или -7-8% за год. Если верить этому прогнозу, российская нефтянка ещё поживёт.

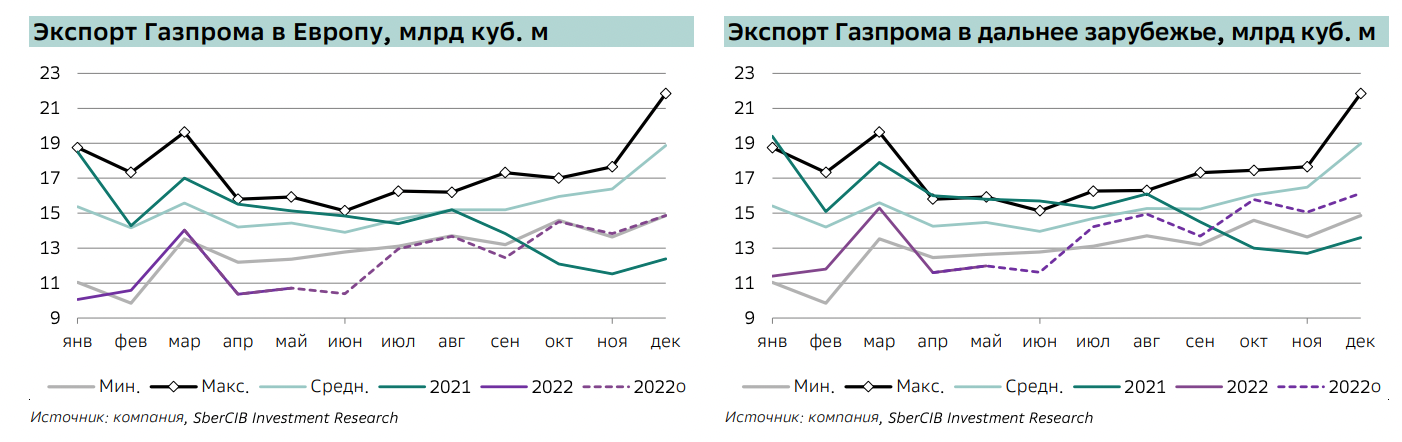

Теперь про газ. Поставки в 2022 году находятся на минимальных уровнях за последние несколько лет: месячные поставки составляют всего 10-11 млрд кубов против 15-17 млрд кубов в среднем за последние годы, то есть имеем падение ~30% по поставкам газа. В июне-августе статистика должна быть получше и к осени имеет все шансы вернуться на среднеисторический уровень: Европа будет усиленно готовиться к зиме, чтобы в случае чего пережить отключение поставок из России. Болгария, Польша и Финляндия уже отказались от платежей за российский газ "в рублях", после чего столкнулись с приостановкой поставок газа.

Это можно считать первым "звоночком", что в случае дальнейшего ужесточения санкций Россия будет всё больше склонна воспользоваться моментом зимой и предложить "сделку" — продолжение поставок газа зимой в обмен на снятие как минимум части санкций (например, разморозить золотовалютные резервы ЦБ). Сколько бы газа не запасла Европа, без прямых поставок из России зима для ЕС окажется катастрофически тяжёлой. Оговоримся: это лишь наблюдения исходя из текущей ситуации, но вышеописанный нами ход событий вполне проглядывается уже сейчас.

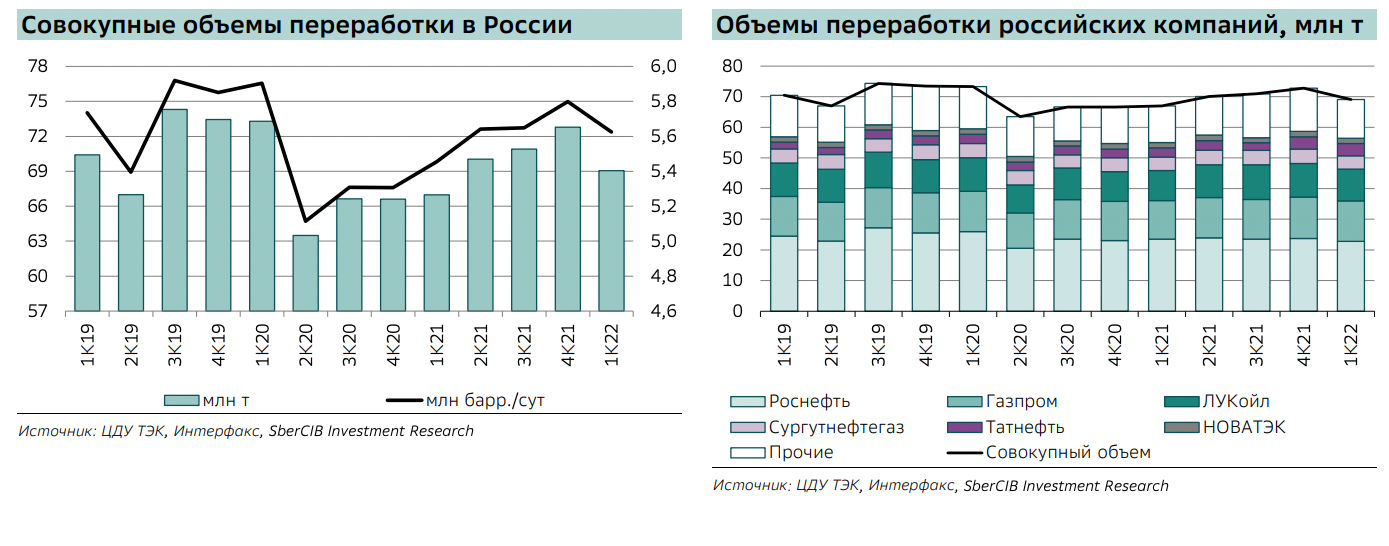

Что касается переработки, то по крайней мере по состоянию на первый квартал ситуация обстояла неплохо.

Если говорить про выбор акций нефтегазового сектора, то в условиях высокой неопределённости нефтяного рынка делать однозначный выбор в пользу той или иной компании пока рано. На текущий момент российские нефтяники нам нравятся в следующем порядке:

- Роснефть — дивиденды будут (~6% ДД), компания активно переориентируется на Азию и, в частности, Индию;

- Лукойл — выплата дивидендов отложена, но дивидендная политика (выплата всего свободного денежного потока) оставляет хороший потенциал дальнейшей выплаты дивидендов когда ситуация стабилизируется (и если див. политику не поменяют).

- Газпромнефть — дивиденды будут (~4% ДД), отличная операционная эффективность, но ликвидность акций оставляет желать лучшего (4% free float);

- Татнефть — дивиденды будут (~4% ДД), компания сумела без больших потерь пережить отмену льгот на добычу сверхвязкой нефти, но нас смущают перспективы нефтехимического бизнеса, на который компания делала упор в последние годы.

Сургут-преф за счёт ~$50 млрд долларового кэша (судьба которого пока неизвестна) будет выглядеть интересно если ставить на ослабление рубля к 31.12.2022 — Сургутнефтегаз платит дивиденды по курсу доллара на конец года.

https://t.me/investorylife - наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации