Может ли США добывать больше нефти? Почему это важно

Роль США на нефтяном рынке легко недооценить: среди нефтяных держав на ум приходят в первую очередь Саудовская Аравия и Россия. И тем не менее, Соединённые Штаты сейчас мало того что производят больше всего нефти в мире, так ещё и поддерживают мировой нефтяной рынок продажей нефти из стратегического резерва. Поэтому вопрос "могут ли Штаты добывать больше" становится особенно актуальным.

Текущая картина

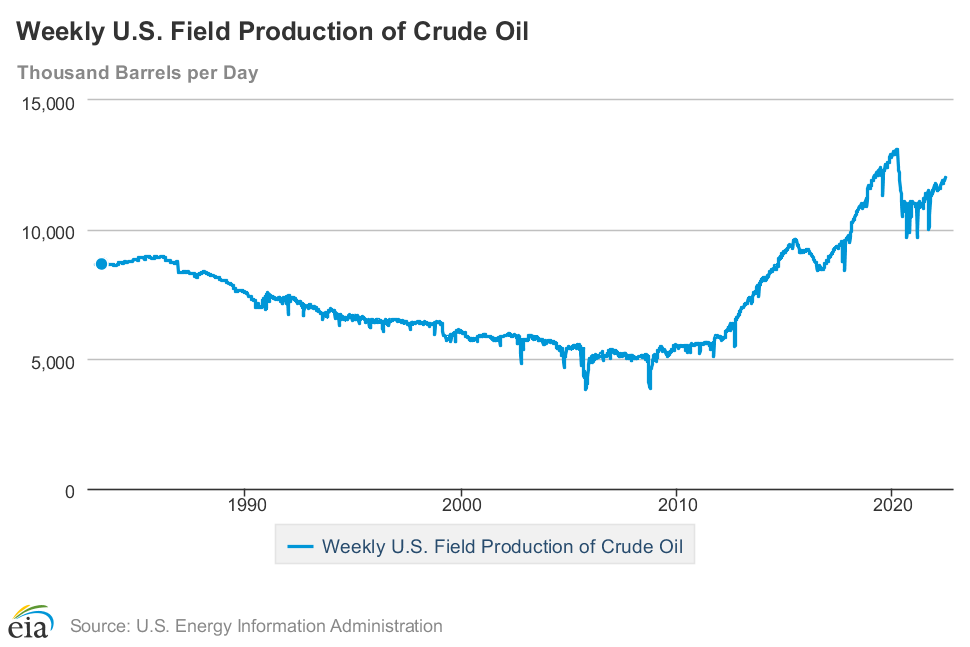

Сейчас США добывают примерно 12 млн баррелей в день (мбд). Для сравнения: Россия и Саудовская Аравия добывают примерно по 10-10.5 мбд.

Как мы видим, текущий уровень добычи больше чем в два раза выше, чем в конце нулевых годов и всего на 1 мбд ниже исторического пика в 2019 году. Отталкиваясь от этих цифр нельзя сказать, что США добывают мало — наоборот, вполне себе даже много.

Почему дальнейший рост проблематичен

В теории, США могли бы добывать больше нефти: ещё в марте президент Джо Байден говорил, что около 9000 лицензий на добычу нефти на территории США остаются неиспользованными. Тем не менее, есть объективные причины, почему отрасль в этот раз поступает так осторожно:

- В отличие от России, Саудовской Аравии и других стран ОПЕК, США не могут "управлять" уровнем добычи директивно: нефтяная отрасль США состоит из тысяч компаний разного размера, которые опираются в первую очередь на экономические стимулы.

- Нефтяной шок 2020 года положил конец подходу, который в Америке нередко называли "Drill, baby, drill": взять много денег в долг под низкую процентную ставку и максимально нарастить добычу, чтобы успеть продать как можно баррелей в условиях короткого и при этом технически сложного цикла добычи сланцевой нефти. Вероятность нового ценового шока в виде надвигающейся рецессии в США создаёт порочный круг: Америке срочно нужно снизить цены на нефть через увеличение добычи, но если добыча вырастет, то для нефтяников нет гарантии, что рецессия не наступит и не "обнулит" их усилия и инвестиции.

- По данным консалтинговой компании BTU Analytics, прибыль крупных сланцевых нефтедобытчиков США (данные по 32 компаниям) может достичь $90 млрд в этом году по сравнению с $37 млрд в 2021 году. На этом фоне у правительства США растёт соблазн ввести налог на "сверхдоходы". Такие идеи уже звучат некоторых американских сенаторов среди демократов, и среди стран Запада даже есть прецедент: Великобритания недавно ввела 25% налог на прибыль от продажи нефти. В случае с США мы считаем введение такого налога крайне маловероятным, но такие идеи точно не добавляют желания увеличивать добычу со стороны нефтяных компаний.

- Всё тот же пандемийный период падения спроса на нефть привёл к тому, что западные нефтегазовые мейджоры вроде Exxon Mobil взяли на себя обязательства по постепенному отказу от добычи нефти. Это значит, что потенциал добычи в США будет ограничен не только краткосрочно, но и долгосрочно, так как разработка отдельных месторождений (в основном "традиционной" нефти) требует многолетних инвестиций. Тренд на энергопереход и ESG-инвестирование никуда не делся, это стоит иметь в виду.

В итоге

При таком сочетании факторов у менеджмента остаётся "путь наименьшего сопротивления": вместо увеличения добычи направлять денежные потоки на снижение долговой нагрузки, байбэки и увеличение дивидендов. Учитывая как заметно выросли котировки американских нефтяных компаний, такой подход вполне устраивает и сам менеджмент, и акционеров. Пока что США могут полагаться на свой стратегический резерв, продажи из которого дают +1 мбд на рынок нефти, но и он не бесконечен: к октябрю запасы могут упасть до 40-летнего минимума. Так что вопрос с добычей нефти стоит остро, но текущая ситуация не говорит в пользу её скорого увеличения.

https://t.me/investorylife - наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации