Заберут ли активы российских нефтяников за рубежом?

C 24 февраля санкционная политика в отношении российского нефтегаза резко усилилась. Фокус внимания инвесторов по-прежнему остаётся в плоскости поставок нефти и газа, но это не всё, на что могут быть распространены санкции и ограничения.

В начале апреля в отношении дочки Газпрома "Gazprom Germania" было введено доверительное управление, временным управляющим было назначено Федеральное агентство по сетям (BNetzA). Gazprom Germania, помимо прочего, владеет газовым трейдером Wingas и оператором газохранилищ Astora, которому принадлежит крупнейшее газовое хранилище Германии в Редене. Доверительное управление в данном случае — промежуточная мера перед полной национализацией активов, которая по-прежнему находится на политической повестке дня в Германии.

Таким образом, зарубежные активы Газпрома оказались затронуты обострением отношений между России и ЕС. Но какие активы еще остались в "недружественных" странах у российских нефтяников? Могут ли они быть затронуты аналогичным образом? Пора разобраться.

Газпром нефть и Татнефть

Для Газпром нефти и Татнефти риск потери активов за рубежом практически отсутствует, так как отсутствуют сами активы во владении. В отчётности Газпром нефти числятся следующие дочерние компании:

Как мы видим, из зарубежных активов в "недружественных" странах — две дочки, которые относятся к разработке месторождений на Ближнем Востоке (ГП Нефть Бадра и Миддл Ист Б.В.), а также трейдинговая "дочка" ГПН в Австрии.

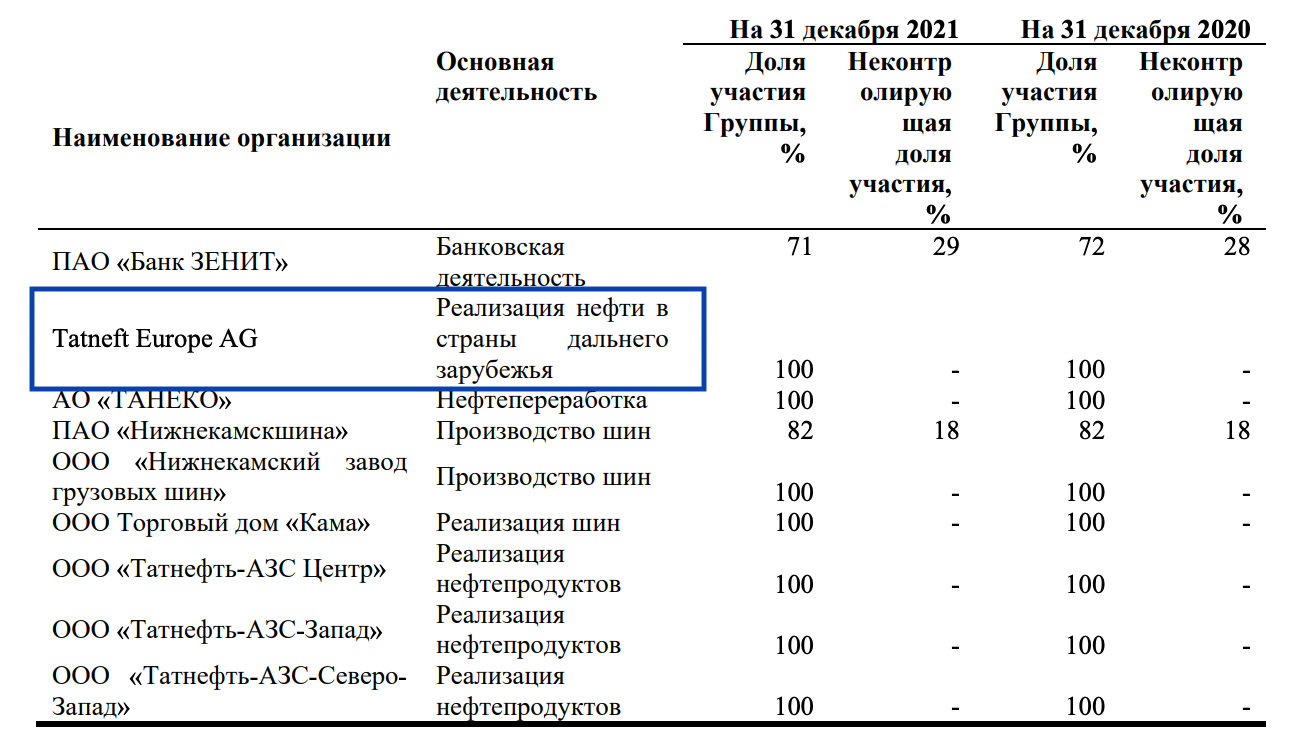

Аналогичным образом дело обстоит и для Татнефти:

Из зарубежных активов — только трейдинговая дочка в Европе.

Если санкции коснутся трейдинговых компаний, потеря будет невелика — продавать нефть можно и через посредников.

Лукойл

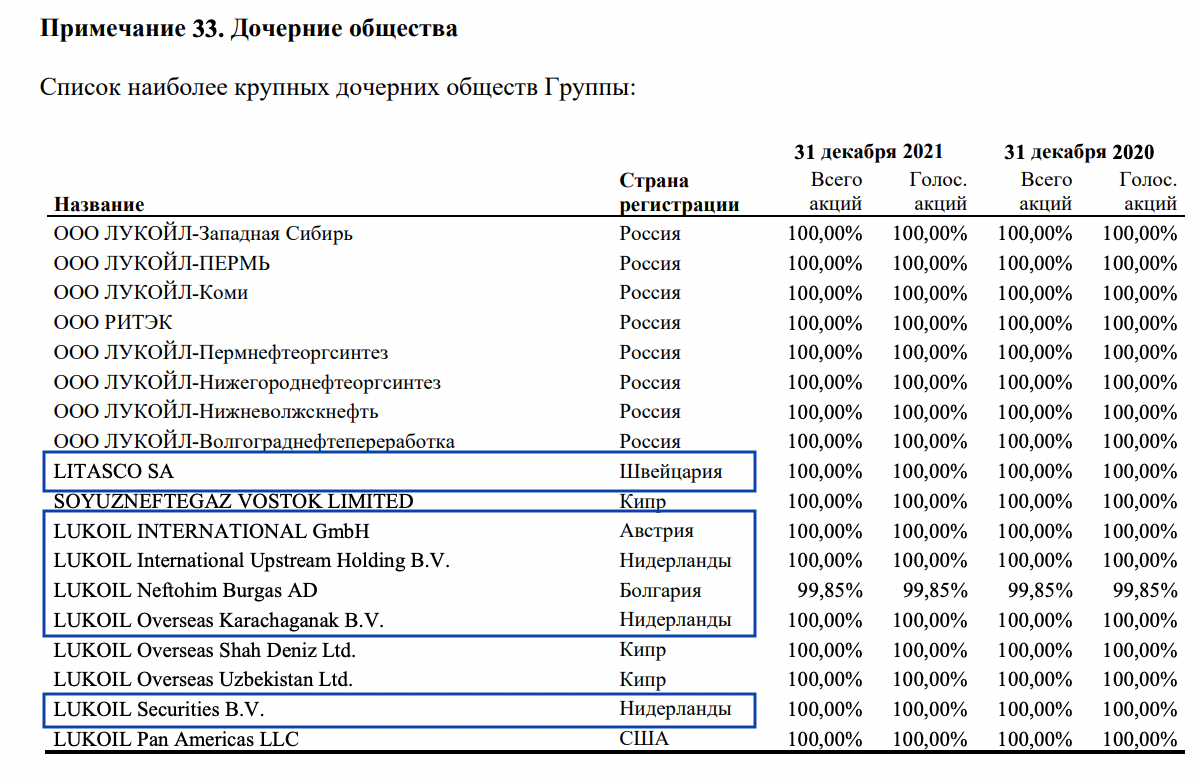

С Лукойлом ситуация уже интереснее. Компания владеет целым рядом дочерних компаний в Европе, само название которых нам пока мало о чём говорит:

Фактически, из крупных активов через указанные юрлица Лукойлу принадлежит трейдинговая компания Litasco, сеть АЗС, локальные трединговые компании в странах Европы, а также перерабатывающие предприятия Burgas (Болгария), ISAB Priolo & Melilli (Италия), Ploiesti (Румыния) и Vlissingen (Нидерланды). Из четырех указанных НПЗ ISAB является наиболее ценным, поскольку является третьим НПЗ в Европе по объему переработки и составляет 20% от общего объёма нефтепереработки в Италии.

У Лукойла также есть АЗС и трейдинговые компании в Северной Америке:

По словам компании, Лукойл присутствует на американском розничном рынке нефтепродуктов с 2000 года, где компания управляет сбытовой сетью в 11 штатах на восточном побережье страны.

Но насколько эти активы важны для компании с точки зрения операционной деятельности? Опять же смотрим в отчётность:

Трейдинговые компании важны с точки зрения организации продаж за рубеж, но при этом они вряд ли могут заинтересовать власти ЕС и США. Если говорить про цифры, то розничная реализация продукции за рубежом не приносит сколько-нибудь значимых денег для Лукойла.

Наиболее неприятным исходом для компании будет национализация ISAB — итальянские власти публично озвучивали возможность такого варианта. Относительно других активов компании со стороны других стран подобных заявлений пока что не звучало.

Роснефть

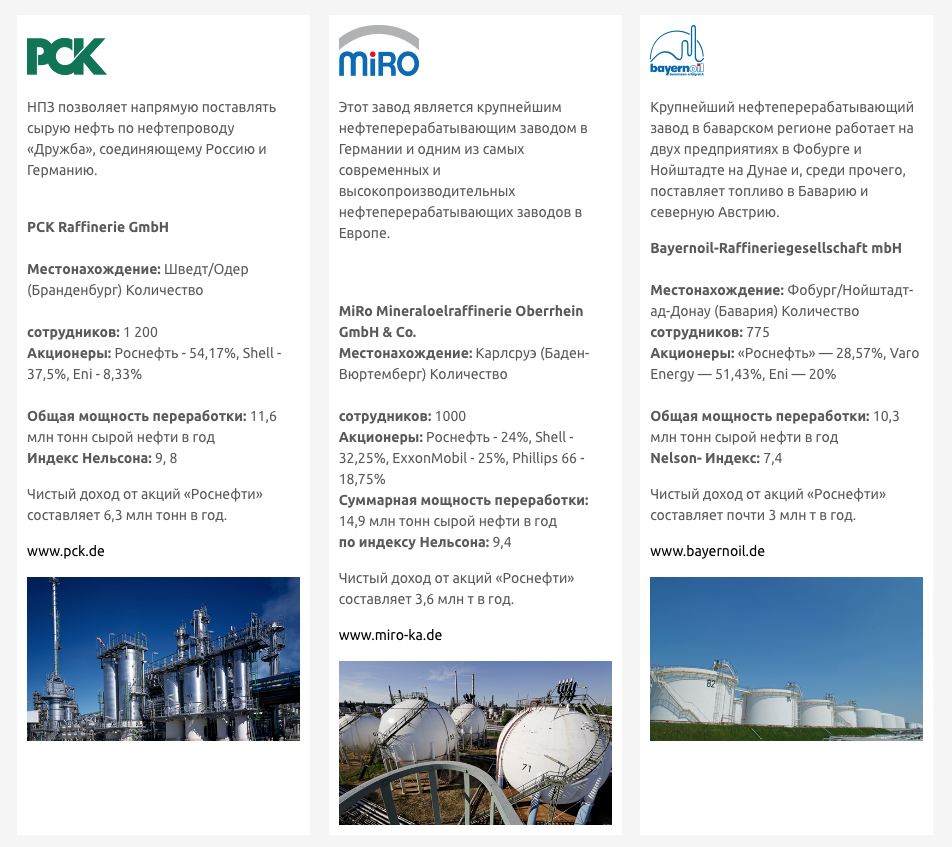

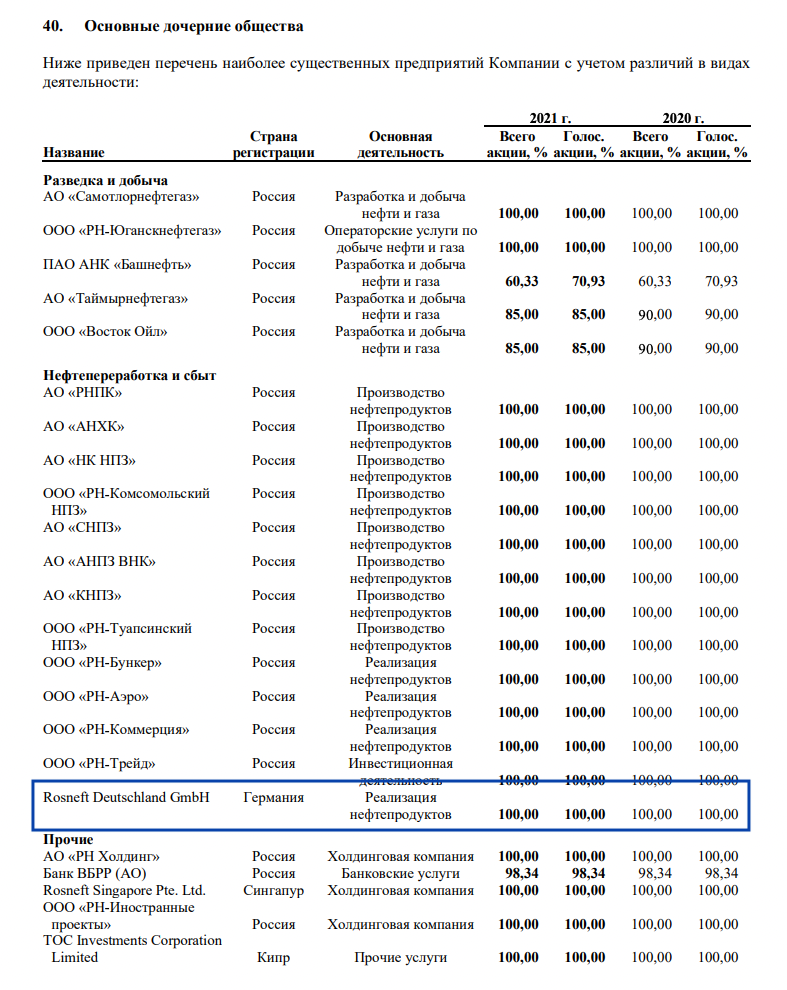

Как и Лукойл, Роснефть владеет нефтеперерабатывающими активами в ЕС. Из дочерних компаний выделяется Rosneft Deutschland GmbH.

Через данную "дочку" Роснефть владеет тремя НПЗ: PCK, Miro, Bayern oil. На сайте Роснефти страница о немецкой дочерней компании не открывается, поэтому информация об активах доступна на международной версии сайта ( был сделан автоматический перевод на русский):

Стоит подчеркнуть, что Роснефть владеет данными НПЗ лишь частично, а не полностью, как например в случае с ISAB, который единолично принадлежит Лукойлу. Поэтому риск национализации указанных активов со стороны немецких властей мы оцениваем как низкий.

Заключение

Из четырех крупнейших нефтяных компаний РФ в зоне риска находятся лишь две: Роснефть в меньшей степени и Лукойл — в большей. Однако даже в случае с Лукойлом при негативном сценарии потери будут незначительны в масштабе всего бизнеса компании.