Рынок нефти: упасть нельзя расти

Нефтяной рынок продолжает демонстрировать удивительную устойчивость несмотря на всё более сложную ситуацию в мировой экономике. Остался ли ещё потенциал в нефти? Ждать ли обвала в ближайшее время? Давайте разбираться.

Кто добывает, тот и диктует цены

ОПЕК не выручит Запад

В начале августа ОПЕК объявил о планах повысить добычу в сентябре всего на 100 тыс. баррелей в день, что является самым скромным приростом добычи картеля с 1982 года. Отметим, что в конце июня было согласовано повышение в августе на 600 тыс. баррелей в день, то есть в течение июля взгляд ОПЕК на нефтяной рынок заметно поменялся.

Более того, так как нефть в последние дни торгуется в районе $92-97 за баррель, Саудовская Аравия впервые заговорила о перспективе снижения добычи. Это важный сигнал для рынка, что ОПЕК внимательно следит за ситуацией и готов реагировать оперативно.

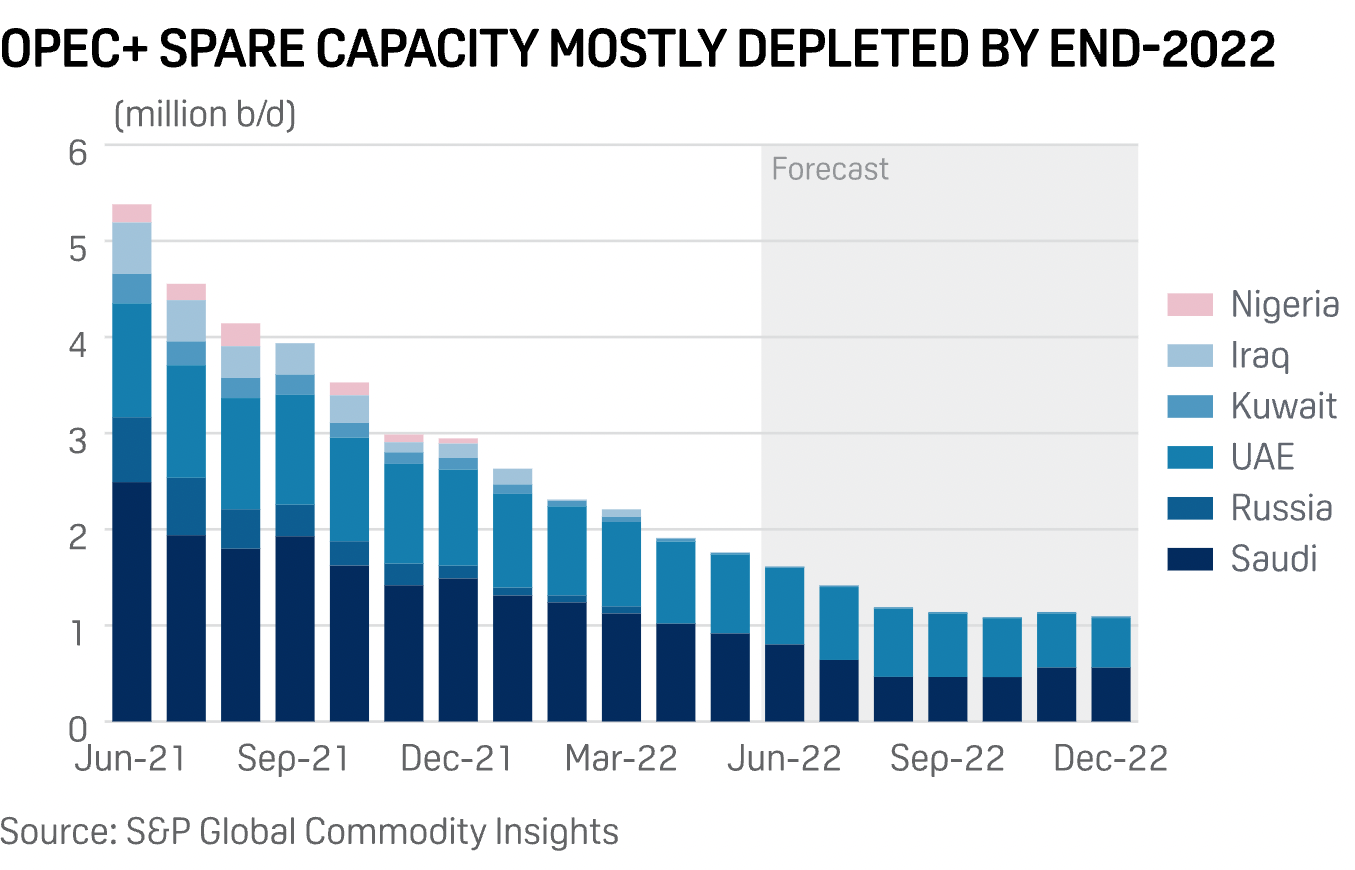

Но даже если ОПЕК решит продолжить повышать добычу, ресурс для дальнейшего повышения практически исчерпан:

По данным S&P Global Commodity Insights, к текущему моменту у ОПЕК осталось меньше двух миллионов баррелей в день свободных мощностей, на которые картель может повысить добычу. В связи с этим, логично ожидать, что ОПЕК будет придёрживать эти объёмы до последнего, чтобы сохранять гибкость на постоянно меняющемся рынке.

Потенциал роста добычи в Америке ограничен

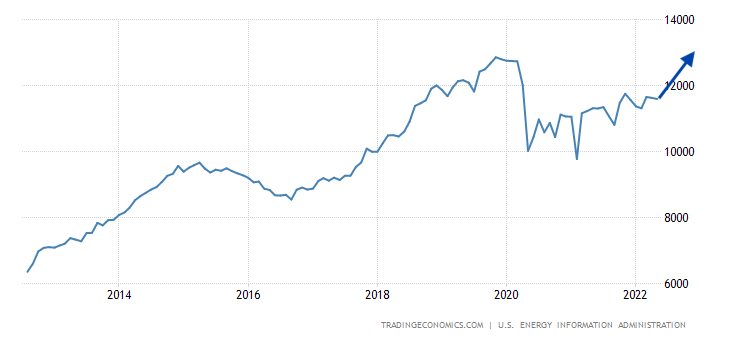

Согласно прогнозу Управления энергетической информации США, добыча сырой нефти в США в среднем составит 11,9 млн баррелей в сутки в 2022 году и 12,7 млн баррелей в сутки в 2023 году, что станет рекордом для добычи сырой нефти в США за год. Текущий рекорд — 12,3 млн баррелей в сутки, установленный в 2019 году.

Однако это — предельный максимум, который в текущих условиях может добывать США. Поэтому кардинально повлиять на ситуацию на нефтяном рынке Америка не в состоянии.

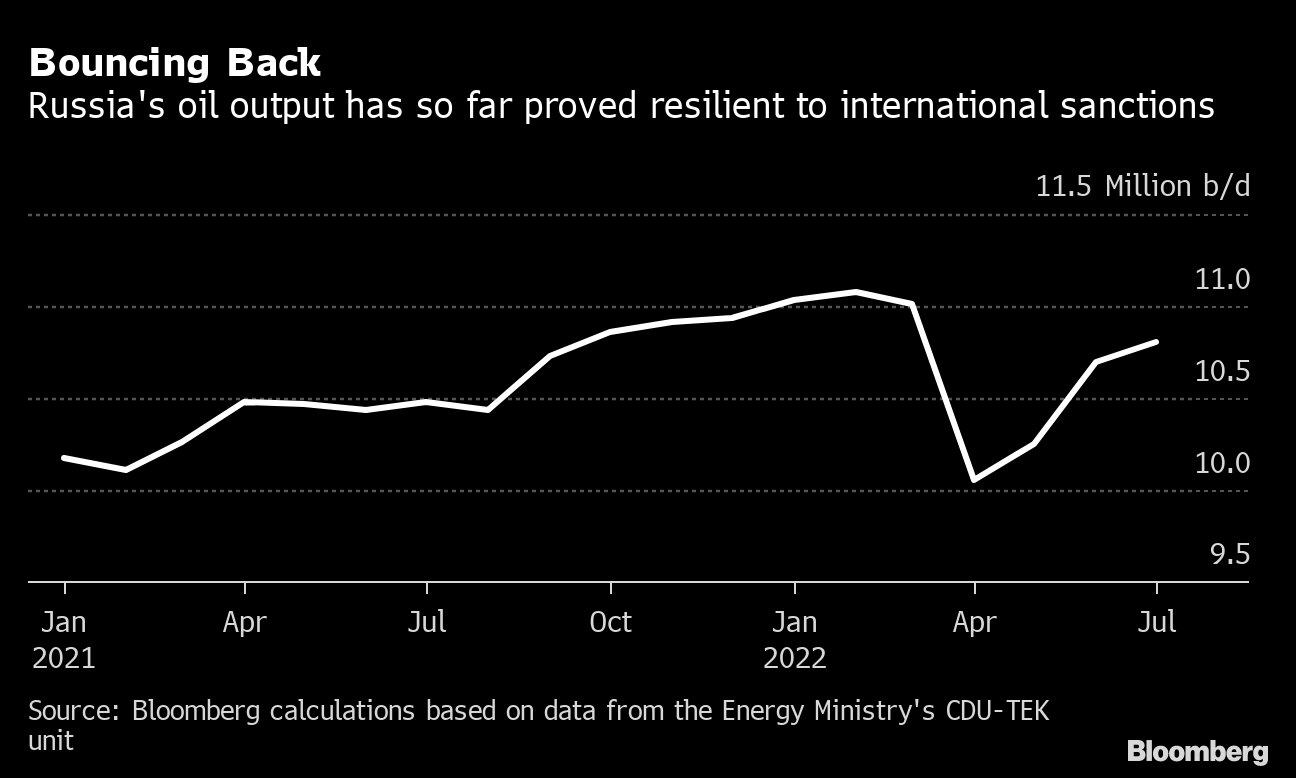

Россия: санкции давят на добычу, но пока некритично

Санкции, несомненно, повлияли на добычу нефти в России — но далеко не в такой степени, как того ожидали те, кто их вводил. Пока отдельные аналитики ожидали падения добычи вплоть до 3 млн баррелей в день (мбд), падение в итоге составило около 1 мбд к апрелю. Сейчас добыча находится на уровне начала осени 2021 года, или 10.7-10.8 мбд.

Для России это вполне комфортный уровень добычи, при этом в текущих условиях заставить Россию добывать больше попросту невозможно из-за санкций. Так что для потребителей нефти позитивным сценарием будет если добыча нефти в РФ хотя бы не упадёт, что пока нельзя исключать из-за ужесточения санкционного давления.

Волатильность не мешает зарабатывать, но мешает торговать и инвестировать в добычу

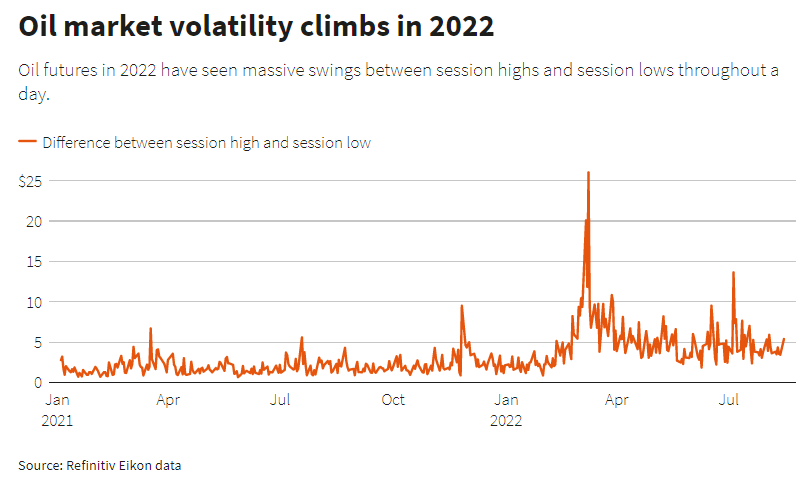

Вся волатильность, которую мы видели на нефтяном рынке с февраля, укладывается в диапазон от $92 до $127 за бочку Brent.

С какой стороны ни посмотри, данный ценовой диапазон даже в минимальной отметке — более чем комфортный для нефтяников с точки зрения заработка на продаже нефти.

Однако по данным Reuters, трейдеры и управляющие фондами в течение года покидали рынок сырой нефти, снизив активность до семилетнего минимума, поскольку не хотят иметь дело со слишком высокой волатильностью.

Чем меньше трейдеров принимает участие в торгах, тем ниже ликвидность на "бумажном" нефтяном рынке (фьючерсы и прочие деривативы). Чем ниже ликвидность, тем сильнее волатильность в котировках нефти и тем выше вероятность возникновения значительной разницы между "бумажным" нефтяным рынком и "физическим".

В итоге мы имеем порочный круг, который приводит к повышению волатильности и сдерживанию роста добычи — нефтяников пугает неопределённость вокруг будущих цен.

Заключение

За краткосрочной волатильностью важно не забывать: цены на нефть остаются высокими, скорее всего останутся высокими и дальше, а нефтяная отрасль продолжает генерировать отличные денежные потоки. Любую краткосрочную слабость нефтяного рынка имеет смысл использовать для набора позиций в секторе: оптимальным сочетанием риск/доходность сейчас обладает нефтесервисный сектор, в частности Halliburton (HAL) и Schlumberger (SLB).

Такого сочетания благоприятных факторов отрасль не видела еще долгое время, так что тем, кто воздерживался от инвестиций в нефтяной сектор — определённо стоит присмотреться в ближайшие кварталы.

https://t.me/investorylife - наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации