Следующий медвежий рынок может наступить на нас

После 12 лет бычьего рынка, подпитываемого ликвидностью, спровоцированного ФРС, готовы ли рынки начать еще один «долговременный» медвежий рынок? В интервью Financial Times такое предположение высказал Боаз Вайнштейн, основатель Saba Capital Management.

«В конце всего этого нет радуги. Нет никаких причин, по которым этот трудный экономический период продлится всего два-три квартала, и нет причин думать, что нас ждет мягкая посадка или неглубокая рецессия».

Прежде чем вы отвергнете его мнение как преувеличение - Saba Capital был одним из самых эффективных хедж-фондов в мире в 2020 году и вырос почти на треть в 2022 году. Прежде чем мы пойдем дальше в нашем анализе, мы должны провести различие между циклическим и длительным рыночным циклом.

«Вековой рыночный тренд — это долгосрочный тренд, который длится от 5 до 25 лет и состоит из ряда первичных трендов. Долговременный медвежий рынок состоит из более мелких бычьих рынков и более крупных медвежьих рынков; долгосрочный бычий рынок состоит из более крупных бычьих рынков и более мелких медвежьих рынков».

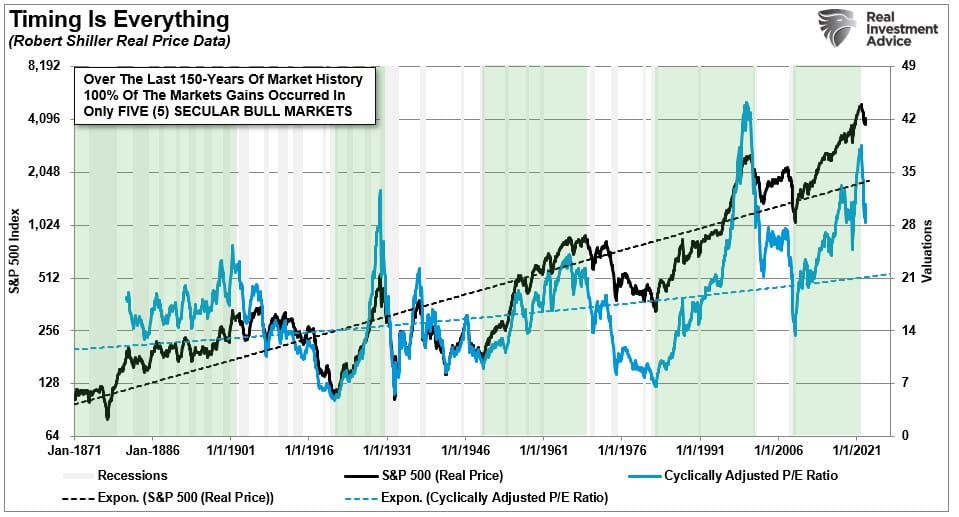

Преобладающий тренд на «вечном бычьем» рынке — «бычий» или восходящий. При «длительном медведе» рынок имеет тенденцию к боковому тренду с серьезными просадками и резкими подъемами. На приведенной ниже диаграмме показан рынок с 1871 года по настоящее время с выделенными длительными циклами бычьего рынка.

Примечательно, что для инвестора только 5 периодов являются постоянными бычьими рынками (когда цены растут) за последние 150 лет. На эти пять периодов приходится 100% всего прироста индекса. Другими словами, результат был бы разочаровывающим, если бы вы инвестировали по принципу «купи и держи» в любой другой период.

Оценки и прибыль

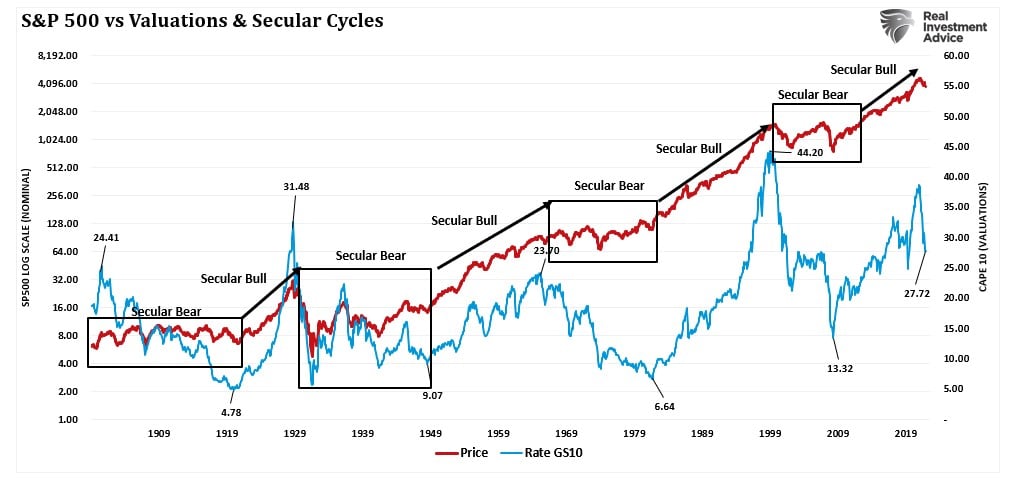

Три фактора движут длительными бычьими рынками: 1) рост оценки, 2) рост прибыли и 3) падение процентных ставок. Наиболее заметным фактором долгосрочной доходности являются периоды расширения и сокращения оценки.

На приведенном выше графике показана история вековых рыночных периодов, начиная с 1871 года, с использованием данных доктора Роберта Шиллера. Вы заметите, что долгосрочные бычьи рынки начинаются с оценок CAPE примерно в 10 раз больше прибыли или даже меньше. Вековые медвежьи рынки, как правило, начинаются с оценки прибыли в 23-25 раз или выше. (В долгосрочной перспективе оценки действительно имеют значение.) В частности, длительные периоды рынка BEAR характеризуются почти нулевой доходностью в процессе сокращения оценки.

Крайне важно помнить, что оценки очень хорошо предсказывают долгосрочную отдачу от инвестиционного процесса. Однако они являются ужасными индикаторами времени. Поскольку оценкам и фундаментальным показателям в целом требуется много времени, чтобы отыграться на рынках, неудивительно, что инвесторы игнорируют их во время продолжительного бычьего рынка.

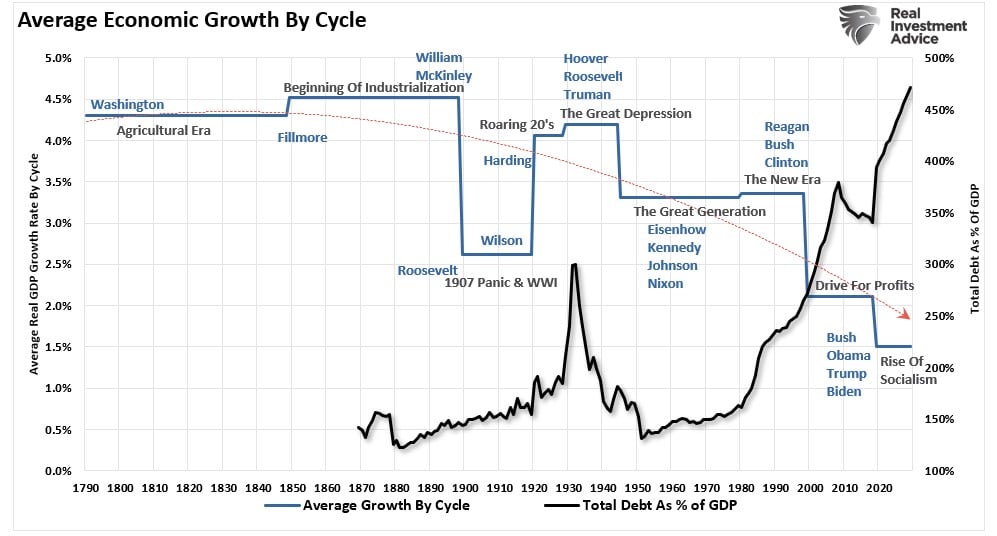

Как уже отмечалось, то, что движет долгосрочными «медвежьими» рынками, — это «снижение оценки». Это обусловлено переоценкой инвесторами доходной способности компаний в связи с изменением процентных ставок, инфляции и, самое главное, перспектив экономического роста. К сожалению, дальнейшие перспективы более устойчивого экономического роста остаются сложными из-за высокого уровня долга, который является препятствием для дефляции.

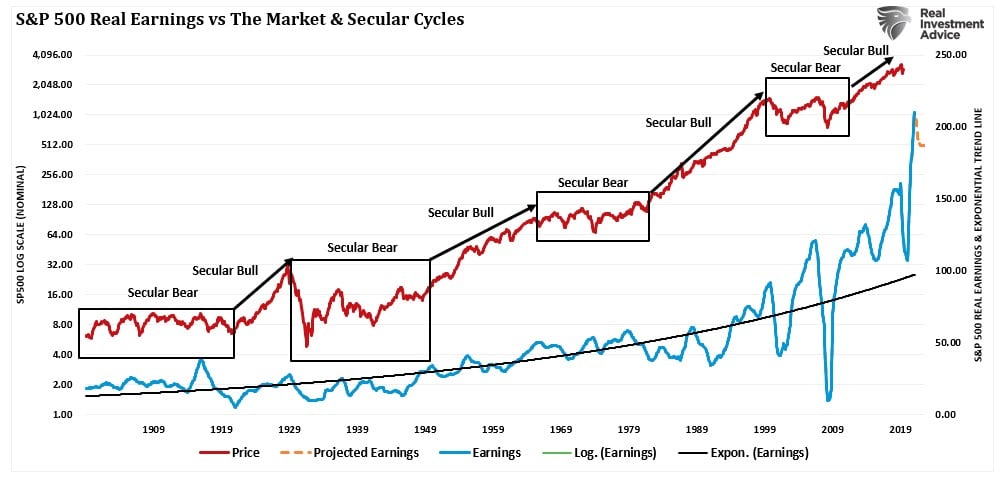

Задача роста курса в условиях медленного экономического роста проблематична. Массовый рост доходов во время остановки, вызванной пандемией, неустойчив, поскольку экономика нормализуется. Масштабные программы стимулирования в сочетании с огромной безработицей привели к резкому увеличению прибыли, которое невозможно воспроизвести в будущем. Как показано, доходы — это один из существующих рядов данных с наибольшим возвратом к среднему, и, в конечном счете, если доходы не возвращаются, капитализм больше не функционирует правильно.

Наиболее очевидным признаком того, что нас может ожидать долговременный медвежий рынок, является отклонение доходов от основной тенденции роста. Прибыль не может в долгосрочной перспективе перерасти экономику. Это потому, что именно экономическая деятельность создает корпоративные доходы. Возможная реверсия экономического роста и доходов корпораций предполагает, что цены на активы уязвимы для гораздо более значительного пересмотра цен, чтобы отразить будущие экономические реалии. Как указывалось выше, фондовый рынок отражает основную экономическую активность в долгосрочной перспективе. Личное потребление составляет примерно 70% этой активности. Потребитель получает больше заемных средств, чем когда-либо, поэтому сомнительно, что он может стать значительно большей частью экономики. При низком уровне сбережений, отставании роста доходов от инфляции и возвращении долга к рекордным уровням фундаментальная способность повторно использовать заемные средства до аналогичных экстремальных значений больше недоступна.

Давайте также не будем забывать об единственном наиболее важном факте. Вслед за двумя предыдущими медвежьими рынками, прорыв рынков в 2013 году НЕ был основан на органических экономических основах. Вместо этого это произошло из-за масштабных монетарных интервенций центральных банков по всему миру. Все предыдущие вековые бычьи рынки были следствием крайней недооценки, ослабления финансовых рынков и падения процентных ставок.

В настоящее время это не так.

Надеюсь, я ошибаюсь, и долголетнему бычьему рынку, начавшемуся в 2013 году, остались годы жизни. Однако, учитывая высокий уровень долга, усиление социалистической политики и переход от капитализма к корпоративизму, существует риск возврата назад. Это не означает, что вы не можете зарабатывать деньги на долгосрочном медвежьем рынке. Можно, так как будут фантастические розыгрыши. Тем не менее, эти ралли, вероятно, будут неоднократно сталкиваться с разочаровывающим снижением. Это означает, что рыночная доходность, вероятно, будет исключительно низкой по принципу «купи и держи». Тем не менее, инвесторы с небольшим опытом, небольшим везением и большим трудом, скорее всего, смогут продолжить накапливать богатство, поскольку рынок перестраивается на условия медленного экономического роста. Одно можно сказать наверняка. До тех пор, пока центральные банки не вернутся к тотальному смягчению денежно-кредитной политики, инвесторы будут сталкиваться со сложной инвестиционной средой, поскольку сокращение оценки продолжает стимулировать будущую доходность.