Обзор компании АФК Система

АФК Система - российская публичная финансовая корпорация. Основанная в 1993 году, сегодня АФК «Система» является крупным частным инвестором в реальный сектор экономики России. Инвестиционный портфель АФК «Система» состоит преимущественно из российских компаний, представляющих различные сектора экономики, включая телекоммуникации, розничную торговлю, лесопереработку, сельское хозяйство, высокие технологии, банковские услуги, недвижимость, медицинские услуги и гостиничный бизнес. АФК «Система» – контролирующий акционер в большинстве своих бизнесов.

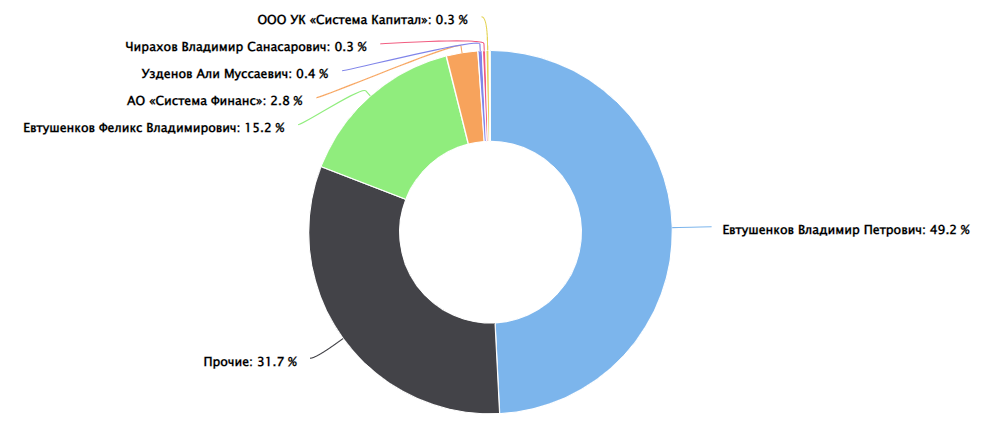

Крупнейший акционер и, наряду с этим, основатель - Владимир Евтушенко, которому принадлежит 49,2% всех акций. У компании есть квазиказначейские акции, но их доля достаточно мала: она составляет всего 2,8%. Так же 15, 2% принадлежит сыну владельца - Феликсу Евтушенко. Акционерному обществу "Система Финанс" принадлежит 2,8%. Free Float компании составляет 31,7%.

Бета-коэффициент компании, рассчитанный на основе 3-ёх лет, равен 0,78. При такой бете активы менее подвержены рыночному риску, как следствие, менее изменчивы. Такие бумаги имеют меньший риск, но и менее доходны в будущем. Но за последние 3 месяца бета поднялась выше 1, что значит доходность и риски были выше, а значит бумага вела себя более агрессивно.

Финансовые и операционные показатели

Сейчас компания не производит крупных дивидендных выплат, отдавая приоритет в инвестирование в свои дочерние предприятия и развитие компании. В перспективе 3-5 лет ожидается кратный рост дивидендов.

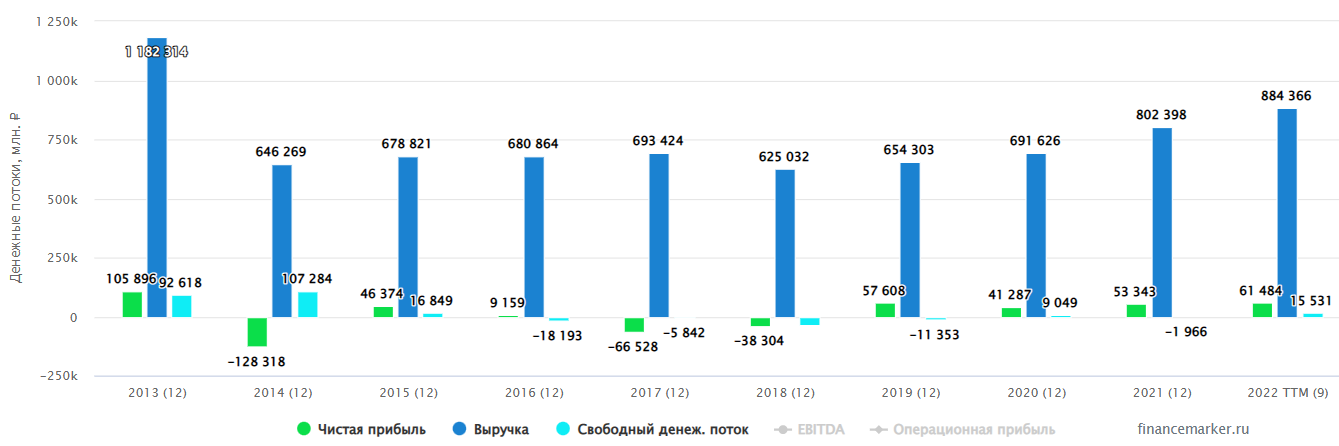

Поговорим про динамику денежных потоков Системы.

В целом, как можем заметить, динамика выручки положительная. Чего нельзя сказать о чистой прибыли. Но за последние 5 лет динамика положительная и это радует. Дело в том, что АФК — это достаточно необычная история в России, целый инвестиционный холдинг. И вот, например, в 2018 году, когда в активах АФК был гостиничный бизнес, он показывал убыток, но сейчас прекрасно процветает и приносит неплохую прибыль.

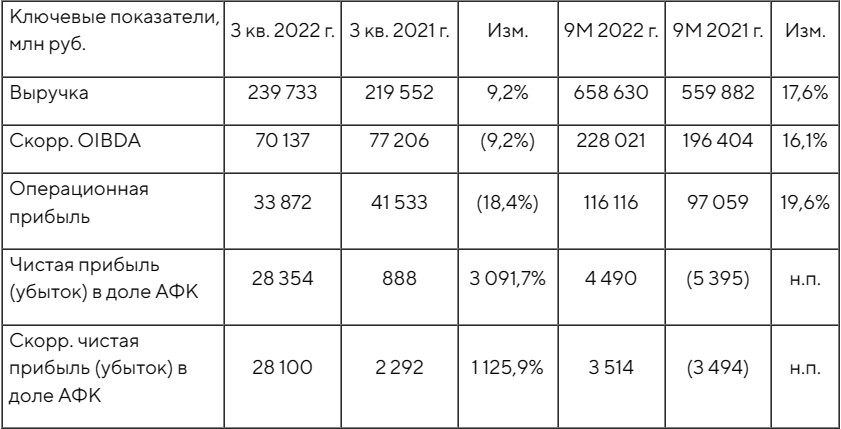

Как можем заметить, за 9 месяцев выручка компании выросла на 17,6% по сравнению с тем же периодом 2021 года. Увеличилась и OIBDA - операционная прибыль до вычета износа и амортизации. Это связано с 1) Увеличением выручки отдельных отчетных сегментов (МЕДСИ – благодаря открытию и приобретению новых клиник, а также увеличению потока пациентов; МТС – на фоне продолжения роста в Телеком, Финтех и Медиа бизнес-вертикалях; «Биннофарм Групп» – в результате значительного увеличения продаж в розничном сегменте.); 2) Консолидацией результатов Группы «Эталон» с мая 2022 года: в результате покупки АФК признала, что купила больше за столько же и отразила это в "прочих доходах". Чистая прибыль в 3-ем квартале увеличилась с 888 млн. руб. до 28,4 млрд. рублей. А свободный денежный поток (FCF) достиг 15,5 млрд. рублей и был размещен в высоколиквидные ценные бумаги.

Поговорим об активах и обязательствах

АФК «Система» является крупным частным инвестором в реальный сектор экономики. Диверсифицированный портфель активов Корпорации состоит преимущественно из российских компаний, представляющих различные отрасли и осуществляющих свою деятельность практически на всей территории страны и за рубежом.

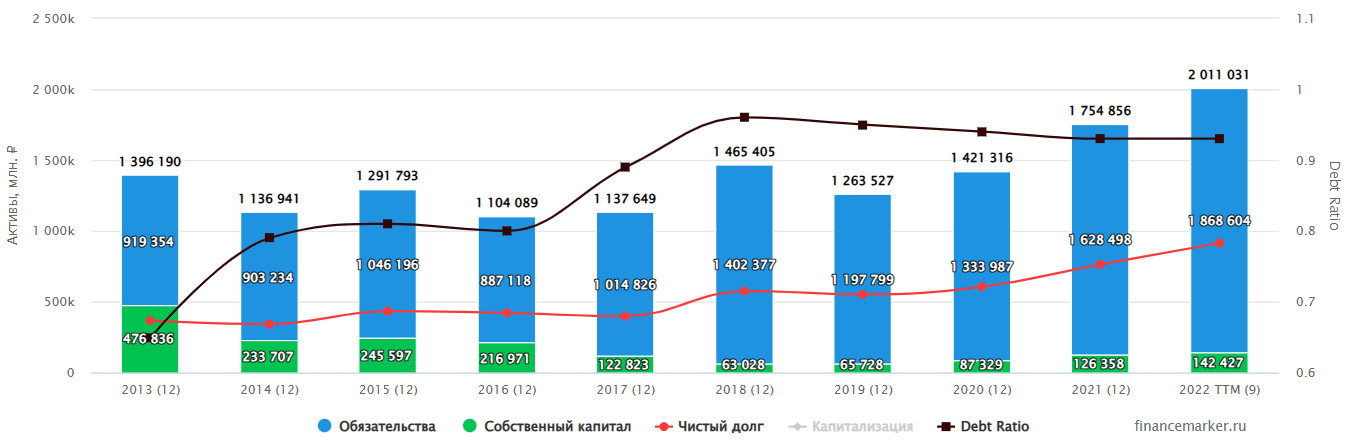

Динамика активов "Системы" показывает планомерный рост за счет увеличения доли в компаниях и долговой нагрузки (!). Чистые финансовые обязательства Корпоративного центра выросли на 10,0% год к году и снизились на 2,0% к предыдущему кварталу, составив 229,5 млрд руб. Чистые финансовые обязательства Группы составили 935,4 млрд руб. Debt Ratio = 0,93. Это, конечно, немало, да и ND/EBITDA, равный 3,16, оставляет желать лучшего. Хочу заметить, что долговая нагрузка стала увеличиваться с 2013 года, а именно, когда на АФК повесили штраф в размере 136,6 млрд. рублей. Она его выплатила Роснефти, но долг увеличился в два раза. А с 2015 года АФК начала покупать недооцененные активы, такие как "Степь" - крупная компания, которая занимается растениеводством и животноводством. Она постоянно расширяется за счет приобретения новых территорий. Выручка и прибыль Степи растет. После покуп0к долговая нагрузка компании увеличилась на 20%.

Вообще если посмотреть динамику чистого долга, то он растёт быстрее консолидированной выручки и EBITDA. Ежегодные проценты по кредитам скоро приблизятся к 100 млрд. Это огромная сумма.

Для уменьшения долга, Системе скорей всего придется продавать какие-то активы, например, давно ходят слухи о продаже сотовых вышек МТС, или провести IPO своих дочек. Также полагаю, что Система ждёт выхода Озона на устойчивую прибыльность, что должно существенно повысить котировки акций, после чего можно будет продать долю.

Что по акциям?

Акции Системы торгуются на Московской бирже уже 15 лет. За это время были эпические взлеты на сотни процентов, и не менее впечатляющие падения, глубина которых превышала 90%. Всем падениям есть разумные объяснения, в основном они были связаны с кризисами. Отмечу, что после всех падений следовали фазы восстановления, когда акции показывали хороший рост.

Мы пробили верхнюю границу восходящего канала, сейчас цена варьируется на уровне сентябрьского сопротивления. Бумага настроена достаточно агрессивно, поэтому следует ожидать роста и закрепления над сопротивлением. В противном случае, опять пойдём тестить верхнюю границу, здесь будет все зависеть от настроения участников и новостей.

Драйверы роста и риски

Одна из главных идей в акциях "Системы» — это сильная недооценка компании относительно стоимости принадлежащих ей долей в дочерних предприятиях. Данный дисконт сейчас находится на максимумах и достигает кратных значений.

Суммарная доля в публичных и непубличных компаниях примерно 560 миллиардов.

Капитализация компании сейчас составляет 153 млрд рублей. То есть разница в оценке капитализации составляет более чем в 3,5 раза. Но этот дисконт наблюдается уже много лет и вряд ли ближайшее время исчезнет. В основном он объясняется высокой долговой нагрузкой.

Для минимизации дисконта Системе нужно гасить собственный долг и начинать платить высокие дивиденды. Также позитивом для компании будет выход непубличных дочек на IPO.

Вывод: АФК Система — это компания, которая конкурентов на рос. рынке не имеет, то есть она такая одна. У меня сложилось очень двоякое мнение по поводу её финансовых результатов и показателей в целом: большой долг, маленькие дивиденды. Но при этом компания отлично функционирует, у неё хорошая рентабельность и активы распределять она умеет, да и котировки находятся на минимальных значениях за последние несколько лет. Я буду следить за этой компанией, её долгом и деятельностью её дочек, ну и потихоньку набирать. Напомню, что всё вышесказанное лишь мое мнение и ИИР не является)

Спасибо за прочтение, хороших всем инвестиций!