Обзор банковского сектора на основе последних отчетов ЦБ

Вчера ЦБ выпустил обзор развития банковского сектора за май. Делимся ключевыми тезисами из этого документа и прогнозами по отрасли.

Экономика остается горячей и продолжает расти

— Промышленный индекс PMI в мае немного снизился относительно апреля, с 51.9 до 51.4. Индекс остается выше 50 пунктов: рост деловой активности продолжается, но темпы замедляются.

— Индикатор бизнес-климата ЦБ, наоборот, в мае укрепился (11.1 против 10.7 пункта в апреле): текущие оценки спроса и выпуска продолжили улучшаться и находятся на рекордных уровнях, а вот ожидания немного снизились. В целом предприятия сохраняют оптимизм относительно будущего спроса (на горизонте 12 месяцев).

— Потребитель остается сильным: фактор поддержки спроса — рост доходов (в марте номинальная з/п выросла на 22% г/г). Индекс потребительских настроений в мае практически не поменялся по сравнению с апрельским уровнем. При этом, согласно опросу ЦБ, доля тех, кто предпочитает тратить, растет быстрее доли предпочитающих сберегать: потребитель считает, что сейчас наиболее благоприятное время для покупок, а уровень ожиданий будущего благосостояния снижается.

Кредитование продолжает расти

— Темпы роста корпоративного кредитования в мае замедлились (+1,7% м/м против 1,9% м/м). На портфель повлиял крупный бридж-кредит, который уже был погашен в июне, — без него месячный прирост составил бы 1,4%. Темпы роста остаются умеренно высокими, несмотря на продолжающееся повышение ставок.

— Высокая потребительская активность поддерживает значительный спрос на кредиты физлиц. За май портфель вырос на 1,8% м/м (+1,6% м/м в апреле). Немалый вклад вносит рост выдачи ипотеки с господдержкой накануне завершения льготной программы 1 июля (доля рыночной ипотеки в выдачах составляет менее 25%).

Высокий уровень прибыли банков: повышение прогноза на 2024 год

Чистая прибыль банковского сектора в мае снизилась до 255 млрд руб. (-16% м/м). На это повлиял убыток по операциям с ценными бумагами, по большей части связанный с отрицательной переоценкой (в основном ОФЗ). Также произошел рост операционных расходов и отчислений на резервы по розничным кредитам (в этом плане резервы по корпоративным кредитам продолжили снижаться — эту тенденцию мы увидели по отчетам Сбера и ВТБ).

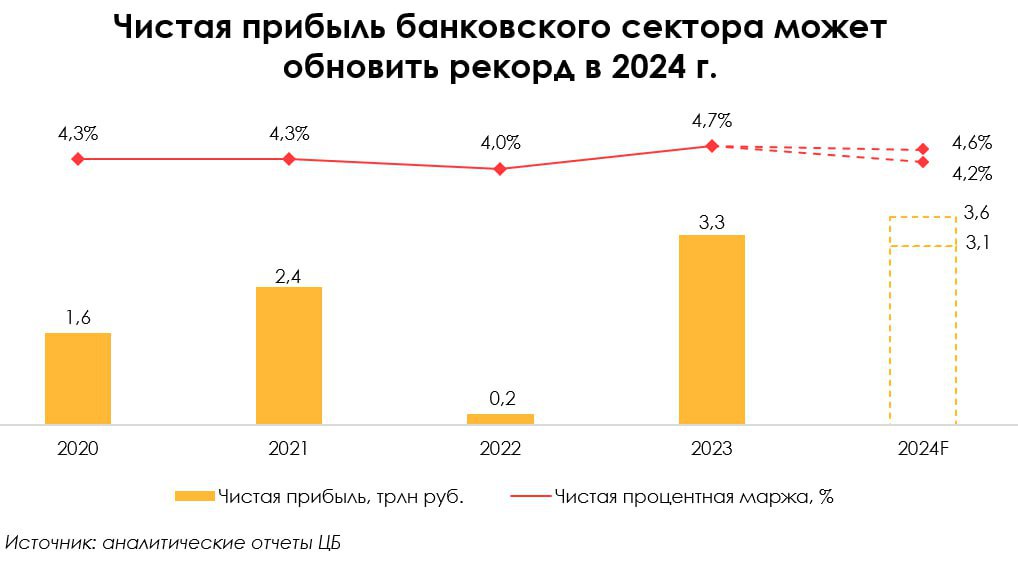

В целом банковский сектор показывал устойчивые результаты в предыдущие месяцы. В прошлом посте мы писали, что прогноз по чистой прибыли сектора на 2024 год может быть повышен — так и произошло. ЦБ РФ повысил прогноз по году с 2,3-2,8 до 3,1-3,6 трлн руб. Кроме этого, ЦБ повысил прогноз по чистой процентной марже до 4,2-4,6% по году (+0.2 п.п.). Потребитель остается сильным, компании реализуют обновленные бизнес-стратегии, экономика трансформируется в условиях высокой ставки.

Выводы

Несмотря на снижение темпов роста деловой активности, экономика остается сильной. Компании оптимистично оценивают будущий спрос, потребитель не сбавляет темпы потребления. Кредитование продолжает расти. В итоге банковский сектор может показать рекордную чистую прибыль в 2024 году.

Андрей Бардин, аналитик Invest Heroes