Интересно, я здесь один оптимист?

Будущее макроэкономики лежит в

детальном изучении принципов микроэкономики...

Кто-то из известных экономистов

Вечер добрый уважаемые коллеги!!!

Большинство из нас на рынке - для того, чтобы попытаться увеличить свой капитал. Ну а на сайте - чтобы увидеть какие-либо идеи, поделиться победами и поражениями. Но не суть. Суть в том, что мы все смотрим за котировками, за данными макростатистики и ожидаем, что завтра начнется коррекция или рост, сами того не подозревая, попадаем в когнитивные ловушки. Я к тому, что слишком много идет инфо о вот-вот кризисе, долларе или евре в небеса и тому-подобное. Поэтому предлагаю взглянуть на это с другой стороны.

В 2017 году написал научную работу о принятии решений на основании модели IS-LM (модель товарно-денежного равновесия) для РФ, Франции и Германии.(постараюсь без науч. терминов и покороче, да и не каждый кэн понимает данную модель). Сразу оговорюсь, что данная модель эффективна на короткие кризисные периоды.

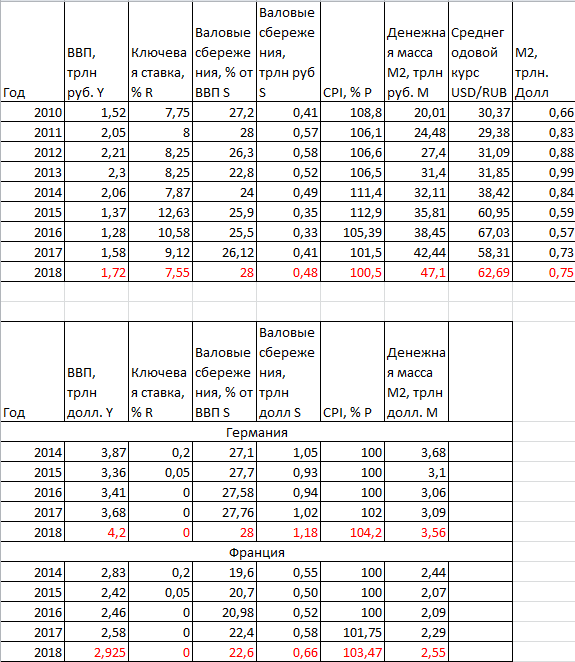

Вот данные, на которых строились модели (www.databank.worldbank.org, http://data.trendeconomy.ru/., www.cbr.ru., http://economy.gov.ru)

2018 данные некорректные

Основываясь на этих данных рассуждаем дальше.

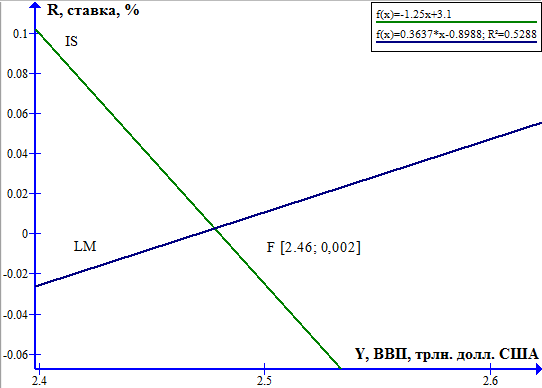

Франция и Германия

Графики Франции и Германии практически идентичны друг-другу. Что мы сможем сказать из графика:

- Крутая IS (кривая равновесия на товарном рынке) означает, что инвестиции и чистый экспорт малочувствительны к повышению процентных ставок на денежном рынке. В этом случае даже значительное увеличение R (процентная ставка) вызовет лишь незначительное вытеснение I инвестиций и Xn чистого экспорта, и поэтому общий прирост Y (ВВП) будет существенным. Наклон кривой LM (кривая равновесия на денежном рынке) в данном случае имеет второстепенное значение .

- Более пологая кривая LM говорит о том, что спрос на деньги высокочувствителен к повышению процентной ставки и достаточно незначительного повышения R, чтобы уравновесить денежный рынок. Поскольку повышение R незначительно, то и эффект вытеснения будет относительно мал.

- углы наклона кривых модели показывает, что на данный момент времени наиболее эффективной будет стимулирующая фискальная политика.

Вывод:

О чем говорит модель - применение стимулирующей фискальной политики должно привести к росту ВВП, что в свою очередь приведет к росту спроса на деньги, что в свою очередь приведет к росту ставок, которые не страшны для инвестиций и чистого экспорта.

По факту: проводимая в странах ЕС стимулирующая денежно-кредитная политика, дает лишь краткосрочный эффект, экономика становится заложником эффекта дефляции. Дальнейшее снижение процентной ставки, увеличение объема наличных в обороте, не оказывает никакого влияния на экономику. Данная ситуация обычно связана с низким процентом по облигациям, в результате чего они становятся эквивалентными деньгам. Население стремится не к удовлетворению своих постоянно растущих потребностей, а к накоплению. Такая ситуация обычно связана с негативными ожиданиями в обществе. Например, в преддверии войны или в период кризиса. Данный феномен носит название «ликвидной ловушки» (понятие субъективное и в реальности мало выполнимое).

Исходя из вышеперечисленного послание Драги я воспринял так: ребята, мы контролируем ситуацию, для повышения ставки нам необходимо увидеть рост спроса на деньги, в текущем положении изменения в денежно-кредитной политике не будут эффективны и приведут к волатильности и не пониманию на рынках. Поэтому рост евро откладывается. Но для инвесторов - есть понимание, что повышение ставки не за горами и для тех кто любит риск можно уже подкупать.

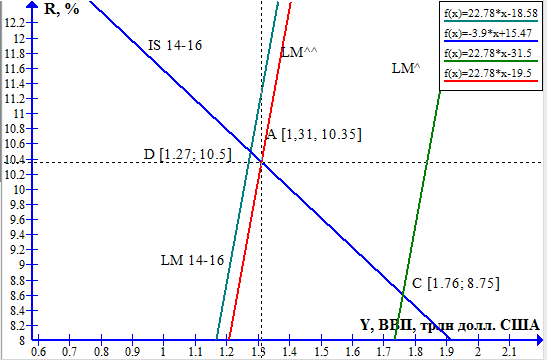

РФ

Что можно сказать из графика РФ:

1 Инвестиции и чистый экспорт малочувствительны к динамике процентных ставок.

2 Спрос на деньги к динамике рыночной ставки процента малочувствителен. В этом случае, для того, чтобы уравновесить денежный рынок, нужно очень значительное повышение процентной ставки R. Это вызывает очень сильный эффект вытеснения Графически эта ситуация иллюстрируется более крутой кривой LM . Наклон кривой IS в данном случае имеет второстепенное значение.

3 Модель показывает, что в настоящее время наиболее эффективной будет стимулирующая денежно-кредитная политика.

Вывод: что мы видим по факту, у нас сейчас идет пристальное внимание к действиям ЦБ (что и следовало ожидать исходя из расчетов). А ЦБ у нас ведет политику таргетирования инфляции - политику схожую с политикой Пола Волкера в 1980 гг, что привело к спаду, а затем к безудержному росту ВВП.

Кстати вот из одних прогнозов по модели (при сохранении экономической политики):

предполагалось, что фискальная политика останется без изменений, а ЦБ будет снижать ставку до 7%, тогда точка равновесия на рынке будет выявлена постфактум при ВВП 1,76 трлн долл и R 8,75%. Ну и 2018 показал предварительный рост ВВП до 1,72 трлн долл.

Единственное, что меня беспокоит это рост денежной массы М2 до 47,1 трлн руб, но с выводами пока торопиться не буду.

Позиция со стороны Фирмы (микроэкономика)

А теперь давайте оторвемся от всех этих сложных расчетов и поговорим о том, что же нам делать в данной ситуации.

Я работаю одним из руководителей малого предприятия (бизнеса). В основном мы работаем как субподрядчики при строительстве социальных объектов в Краснодарском крае, иногда обрабатываем Ростов, Ставрополь, Крым, (в Подмосковье тоже захаживаем). В период кризиса (берем РФ 2014-2015 год) был спад строительства, немногие выжили и в том числе и мы. Помогла олимпиада в Сочи, мы накопили жирок, сбереженные средства вложили в ОФЗ 24018, немного акций купили (стандарт - Сбер, газик, сургутпреф, ГМК (жаль что продали). Объективно мы даже не предполагали куда деньги можно деть - недвижимость дорогая, оборудование уже накупили, ну купили стройматериалы на розницу, объектов новых мало, мастера перебирали с зарплатой и уходили. Вот за счет этой подушки и выжили. Что вижу сейчас - 2 год идет рост заказов, строится много социалки, ( я даже горд тем, что строим сейчас действительно качественные школы, садики, спорткомплексы), крым гостиницы подкидывает. Сейчас встали перед проблемой - нужно расширяться, нужно покупать новую недвижимость. Кинулись по банкам - оптимально на 10 лет под 12% годовых. Считаем что дорого, решили последние крохи выводить с рынка, и все таки брать, пока дешево.

К чему это я - к тому что нынешняя стоимость акций такова, что свободные средства целесообразней направить в реальный сектор экономики (это и США касается), что вызовет рост ВВП, но при этом свободных средств не будет хватать и придется продавать акции, так как рост ВВП вызовет рост ключевых ставок и деньги будут дорогими. Соответственно на фондовых рынках ожидаю коррекцию, но не глобальную. Далее будет запил на несколько лет. Поскольку все заработанные деньги фирмы будут пускать в реальный сектор, а домохозяйства (повысится доход) будут инвестировать ( в том числе и на фондовый рынок). Вот когда все будут довольны — фирмы ростом оборота, домохозяйства — ростом доходов и покупками, а с телевизоров будут кричать, что все задачи правительством выполнены и впереди светлое будущее, тогда и следует ожидать кризис. Но падение от кризиса я тоже не ожидаю слишком большим — сначала будет рост драгов (потому что вначале вспоминают про старые защитные активы), а потом снова будет рост фондового рынка, потому что, свободные средства фирмам выгодней будет размещать на рынке, а домохозяйствам придется продавать свои инвестиции — потому что нужно на что-то жить, а доходы становятся меньше. (это по Кейнсу)

Драги могут и расти за счет роста ВВП - как промышленные металлы.

P.S. Есть также такие циклы Кондратьева (не знаю актуальны они сейчас). По ним многие экономисты считали, что новые циклы начинаются как раз в 2020 гг. А перед этим должны там разные потрясения пройти (кризисы, войны и тд). Это вот и пугает.

так что по евро я оптимист

прорывных инноваций нет

Но еще пока не вошли полностью в жизнь такие идеи как робототехника (в том числе и в медицине), искусственный интеллект и тд. Есть куда развиваться

В связи с этим меня огорчает то, что в развитии РФ мало внимания уделяют медицине и науке, все больше внимания военной промышленности.

На мой взгляд — один из способов слезть с сырьевой иглы и избежать санкций — развитие медицинских технологий, пока еще осталась традиционно сильная старая база трудовых ресурсов.

В сравнении — что можно купить из медицины в России — только институт стволовых клеток, ну и фармкомпании (и то под большим вопросом)

В США — можно десяток перечислить — Gild, Abbott Laboratories, Hologic, Inc.

По конфликтам:

Все понимают, что любой масштабный конфликт приведет к тотальному уничтожению всего и всех (ядерной налицо нет разве только у ленивого). Это значит, что масштаба не будет (Ну или ленивый сделает палицу))), по крайней мере на Земле.

Все, у кого есть чемоданчик, смотрят на Луну + Марс.

Поэтому Сейчас весь прорыв будет там (в космических технологиях)

И там же будет конфликт. Для начала будут бодатьсч технологии. Надеюсь до реальных столкновений не дойдёт…

«Если у Вас есть мыло, а у меня — шило, то мы могли бы их купить другу у друга. Но, кроме взаимного желания, нужно, чтобы у каждого, кроме шила и мыла, завалялась ещё и монетка. Или бартер — без денег — но в макроэкономике это очень тяжело осуществить. Получается магический круг — чтобы начать производство, нужны деньги, и чтобы стать потребителем, нужны деньги. То есть мы еще не начали ни производить, не потреблять, а деньги уже нужны. Кто их даст — коли не производство и не потребление?»

sobiratelzvezd.ru/boris-berezovskiy-kak-zarabotat-bolshie-dengi/

«За всяким большим состоянием кроется преступление»

Для меня он человек с большими знаниями и опытом, который смог оценить ситуацию и воспользоваться ею. Человек, который не сидел и рассуждал о теориях экономики, а действовал в реальной среде, согласно вызовам и возможностям того времени. Гроссмейстер

Это не в защиту Б.Б., а по сути вашего высказывания...

Вы ярый сторонник австрийской школы, основанной на анализе человеческой деятельности с точки зрения отдельных людей. Экспериментальная проверка экономических моделей почти невозможна, поскольку нормальная экономическая деятельность людей — предмет экономического исследования — не может быть воспроизведена в искусственных условиях. Другими словами — решения принимаются постфактум.

Суть кейнсианства

Рыночной экономике не свойственно равновесие, обеспечивающее полную занятость. Причина — склонность сберегать часть доходов, что приводит к тому, что совокупный спрос меньше совокупного предложения. Преодолеть склонность к сбережению невозможно. Поэтому государство должно регулировать экономику воздействием на совокупный спрос: увеличение денежной массы, снижение ставок процента (стимуляция инвестиционной деятельности). Недостаток спроса компенсируется за счёт общественных работ и бюджетного финансирования.

Какими методами австрийская школа будет выходить из кризиса?

Теми же, что и кейсианство. Только постфактум.

Это как черное и белое.

Как нет физики без теории и практики..

Как нет медицины без профилактики и хирургического вмешательства...

Расширяйте свои взгляд, ибо он однобокий.