Дивергенция реального и финансового секторов экономики

Доброе утро,

т.к. многие находятся в стадии эйфории и порой верят, что рост будет вечным, то напишу, чем на рынках этот рост подогревается и что происходит в реальном секторе экономики в Америке.

Сначала график из реального сектора экономики:

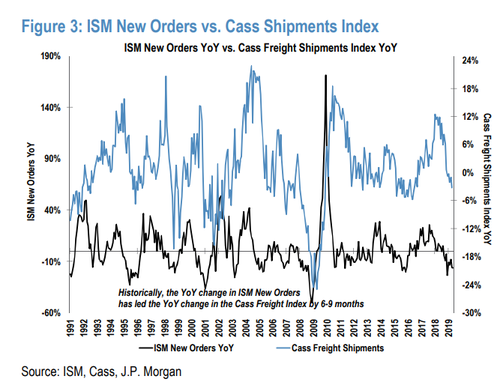

На графике представлена корреляция между производственным индексом ISM (является широко используемым индикатором экономической активности в США) и Cass Freight Index (ом)- показателем ежемесячных совокупных поставок грузов США.

Здесь видно, что изменения в ISM введут к изменениям в CFI приблизительно через 6-9 месяцев. Ситуация сегодня по графику похожа на таковую в 2008 году. Кроме того, есть и другие факты,говорящие в пользу наступающего кризиса последнего образца. К примеру, заказы на тяжелые грузовики снизились на 70% в мае.

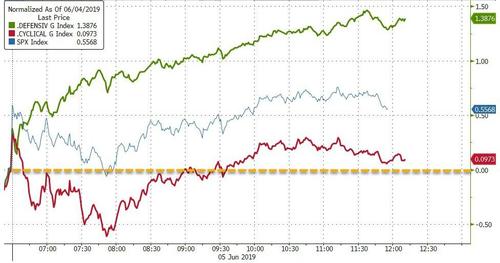

На другом графике видно, некоторые инвесторы уже начали перекладываться в защитные активы, хотя на рынке царит эйфория.

Казалось бы, теперь понятно, как пойдет дальнейшее развитие, но реальная экономика сейчас сильно оторвана от экономики финансов, включающих товарные и другие биржи. И поэтому неясно, как и когда отразятся проблемы в реальной экономике на секторе финансовой экономики.

Согласно МВФ, крупные компании по всему миру в подавляющем большинстве предпочитают не инвестировать значительную часть своих средств в свой бизнес, а копят деньги и выкупают акции.

В 2018 году компании сделали рекордные выкупы акций на 1,1 триллиона долларов и в этом году намерены превзойти это число,т.к. они все еще имеют рекордные запасы денежных средств, близких к 3 триллионам долларов. Это деньги условно напечатаны ведущими мировыми ЦБ.

В целом, объем фондового рынка намного превышает ВВП и это означает, что созданы колоссальные спекулятивные пузыри при посредничестве центральных банков.

И поэтому я не уверена теперь, пойдет ли развитие по "лекалам" 2008 года, хотя некоторые графики кричат об этом.

Еще раз, это - не рекомендация к покупкам или продажам, а лишь доп. информация к размышлениям. Стадия эйфории может растянуться из- за коллосальных buy-back (ов) и "искусственного" ажиотажа, но моменты расплаты приходят всегда неожиданно.

Всех с наступающими выходными и удачных торгов!

как вариант да. Тем более Трампу этот вариант больше всего подходит.

А так опыта с таким количеством «напечатанных» денег пока у никого нет, поэтому вариантов, как минимум, несколько.

Ваш вариант, на мой взгляд, является оптимальным для оздоровления финансовой системы.

Но пойдут ли на него «монетарные власти», т.к. это может привести к политическим потрясениям и, как следствие, к серьезным реформам в мировой финансовой системе?

по крайней мере фонда рушится. и до этого инфляционная накачка. имхо это осознанный выбор.

ну а политические риски, так они и при гипере риски.

если говорить с 2008 года, то да. А так, исторически никогда не было такого количества фиатных денег и следовательно, отрыва от реальной экономики.

и Вам спасибо, а также всем читающим и пишущим комментарии

пока не начались проблемы с финансами у компаний, ждать «отрезвление» на рынке (глобальную коррекцию) рановато.

к примеру взять акцию Texas Instruments Inc (TXN)

пузырь выглядит впечатляющим.

но что-то мне подсказывает, что «финальный вынос в космос» еще не отработали

с такими сегодняшними вводными условиями (отрыв от реальности, финансовая подушка компаний, «голубиная» риторика разных ЦБ, Трамп и выборы) допускаю возможным новый поход ДОУ на 40000.

Hop on now before Dow reaches 40,000, says forecaster who nailed 2018 selloff.

«заклинатели рынков» уже включились в игру

даже если отталкиваться от сценария 2008 года, у нас есть в запасе несколько месяцев. А если другие сценарии, то и больше.

И за это время можно загнать рынки в небеса.

до выборов есть еще годик…

а там посмотрим

не секрет, что мои настроения в целом «медвежьи», но сейчас мне совсем не хочется шортить амеров…