S&P 500 — ищем точку разворота

Несколько мыслей по поводу несокрушимого роста американского фондового рынка. На ZeroHedge не так давно выкладывали данные из обзора BofA (Bank of America) с опросом менеджеров хедж-фондов о ситуации на рынке и там достаточно интересная картина вырисовывается относительно оценки текущей стадии экономического цикла в США.

Предыдущий кризис начался в момент максимальной поляризации взглядов аналитиков на состояние экономики Штатов, большинство из них оценивало стадию экономического цикла, как «позднюю» (Late-cycle). Сейчас подобное единодушие отсутствует, часть опрошенных считает, что мы все еще находимся в средней стадии экономического цикла (Mid-cycle).

Путем несложной экстраполяции можно предположить, что окончательный перелом во взглядах наступит ближе к концу 2020 — началу 2021 года:

Это подтверждается и текущими значениями индексов менеджеров по снабжению (PMI) в развитых и развивающихся странах. Ниже тепловая карта (красные цвета — отражают страны с индексом PMI ниже 50 пунктов, зеленые — выше) по основным странам, значения приведены с 2008 года:

Посмотрите как вели себя эти показатели в 2008–2009 и 2011–2013 годах. Сейчас мы даже близко не наблюдаем ничего подобного. Однако ситуация может начать серьезно меняться уже к лету 2020 года.

Таким образом, индекс S&P 500 вполне может поставить еще несколько ценовых рекордов, прежде чем наступит окончательный разворот рынка. Если конечно не произойдет ничего экстраординарного.

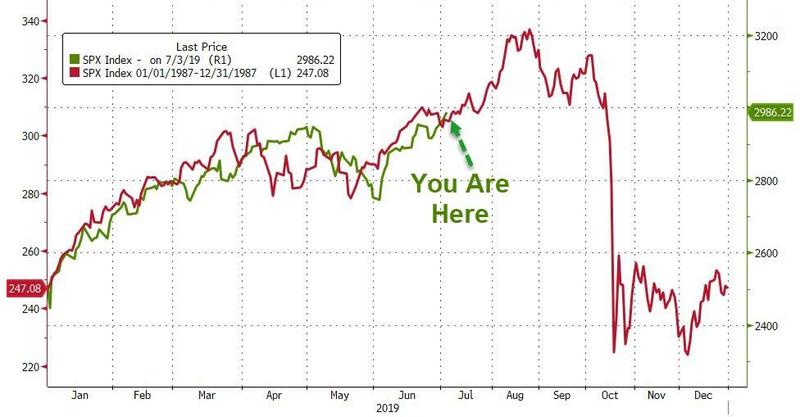

Ну и на закуску — очередная страшилка с ZeroHedge. Теперь они одержимы идеей повторения на рынке 1987 года в миниатюре:

Говорить о разнице в монетарной политике ФРС в 1987 году и в текущее время думаю будет излишним. Впрочем, если Фед повысит в сентябре ставки на 25 б.п. обвал мы можем и увидеть…

Читайте ожидания компаний.

У них совсем иные прогнозы.....

Вот в этих местах мой мозг начал кипеть:

… Путем несложной экстраполяции можно предположить, что окончательный перелом во взглядах наступит ближе к концу 2020 — началу 2021 года…

… Посмотрите как вели себя эти показатели в 2008–2009 и 2011–2013 годах. Сейчас мы даже близко не наблюдаем ничего подобного. Однако ситуация может начать серьезно меняться уже к лету 2020 года.

Таким образом, индекс S&P 500 вполне может поставить еще несколько ценовых рекордов, прежде чем наступит окончательный разворот рынка. Если конечно не произойдет ничего экстраординарного…

ССОРИ… Вы под СПАЙСОМ?