Голубая фишка руками маркетмейкера

В чём различия этих фишек? Только в цвете.

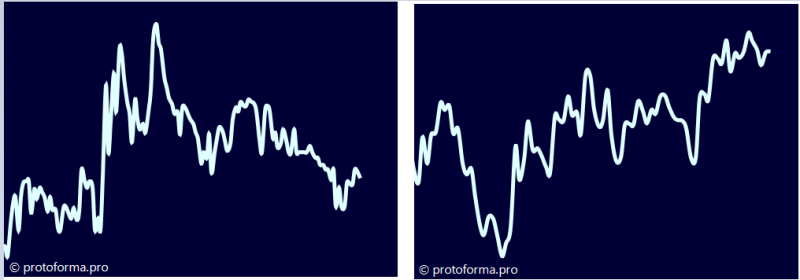

В чём различие этих двух графиков:

Принципиально никаких, для трейдера и инвестора важны более менее три параметра:

1. Компания эмитент (для дэйтрейдера в меньшей степени).

2. Ликвидность.

3. Спред (для долгосрочного инвестора в меньшей степени).

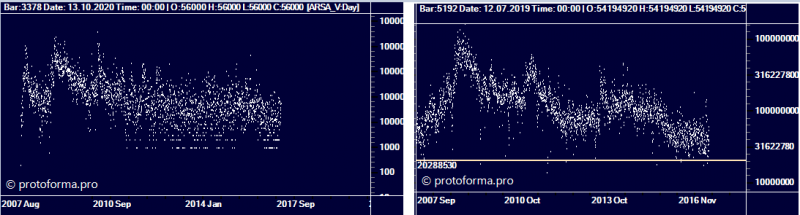

Имея более менее надёжного эмитента, хорошо его пропиарив и запустив маховик торгов на эту стоку вот и голубая фишка. Я понимаю что есть целый ряд параметров: размер компании, капитализация и много чего. Но если обе компании имеют достаточное количество акций в свободном обращении то какая разница чем торговать?

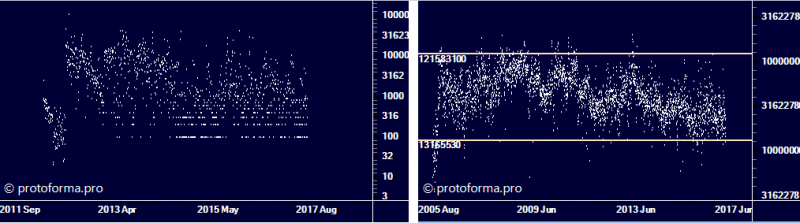

Дневные объёмы:

Здесь сразу видно, где голубая фишка, а где нет. И видны границы объёмов на неликвиде, где подбирает майкет мейкер (график слева). Что самое интересное похожие границы и на голубой фишке. Эмпирическое наблюдение если торги идут выше определённой планки то майкет мейкер сильно в дело не влезает, а только контролирует процесс, а как только пересекает границу он тут как тут.

Так что мешает вдуть объём в любую стоку и если компания крепенькая сделать из неё «голубую»? И кто получает за треш с Газпромом свои комисы ;)

Чем виноградники «Абрау – Дюрсо» (графики слева), земля на которой они растут практически вечный ресурс, хуже зарытой в землю Газпромовской (графики справа) трубы? Которую в случае ликвидации компании или истощения месторождения хрен выкопаешь.

Пара графиков объёма Арсагера (слева) и Сбербанк (справа):

При подготовке топика использовались материалы с сайта protoforma.pro