Сальдирование убытка на фондовом рынке: как правильно собрать документы

Добрый день!

Сегодня я хочу рассказать о том, как гарантировано получить налоговый вычет по убыткам, который был получен вами на фондовом рынке.

А также, это касается и тех инвесторов, которые хотят получить инвестиционный налоговый вычет по сумме денежных средств, внесенных на ИИС. Например, вы внесли в 2019 году на инвестиционный счет 350 000 рублей. Вы сможете вернуть 13% от 350 000 рублей. И для этого вам достаточно приложить справку 2-НДФЛ с места работы. Казалось бы, все так легко и просто. Но на практике многие инвесторы допускают ошибку, и я хочу рассказать о ней.

Главная и самая серьезная ошибка – вы не прикладываете к налоговой декларации 3-НДФЛ подтверждающие документы. Саму декларацию отправили и ждете возврата денег на свой счет. А денег нет. Напротив, вам приходит отказ в предоставлении вычета.

И вот тут вы начинаете разбираться. И в итоге оказывается, что самое простое, что может быть, это справка 2-НДФЛ, не была прикреплена.

Казалось бы, если человек сдает все через Личный кабинет налогоплательщика, налоговый орган должен иметь все «доступы» и видеть все ваши нужные справки. Но на деле пока не так. Не поленитесь, приложите к декларации 3-НДФЛ ваши справки.

Если вы сдаете через Личный кабинет налогоплательщика, тогда не забудьте прикрепить в формате pdf нужные документы.

Совет: если вы хотите приложить копию договора на открытие ИИС в электронной форме, то не надо прикреплять каждый лист договора отдельно. Сейчас много бесплатных сервисов по объединению файлов в один многостраничный документ. Воспользуйтесь этим. И обязательно дайте правильное имя документу. Не надо оставлять это «на усмотрение» вашего компьютера, дайте имя сами.

Посмотрите на ваши документы со стороны, глазами налоговика. Список приложенных вами документов должен «говорить» за вас, что вы прикрепили.

Представляю для вас Памятку «Перечень документов к налоговой декларации»:

1. Вы получаете налоговый вычет по ИИС (по сумме внесенных вами денежных средств)

– справка 2-НДФЛ за тот год, в котором вы фактически внесли деньги на ваш ИИС,

– копия платежного документа, подтверждающего факт внесения денег на ИИС (можно приложить выписку с расчетного счета за определенный период времени),

– копия договора на открытие ИИС (при желании).

2. Вы получаете вычет по убыткам на фондовом рынке (убыток и прибыль получены за разные годы)

– справка 2-НДФЛ от прибыльного брокера за тот год, за который вы и подаете налоговую декларацию 3-НДФЛ;

– справка об убытках за убыточный год (можно приложить налоговый регистр, в котором идет подробная расшифровка всех расходов и доходов).

3. Вы получаете вычет по убыткам на фондовом рынке (убыток и прибыль получены в одном году, но от разных брокеров)

– справка 2-НДФЛ от прибыльного брокера;

– справка 2-НДФЛ от убыточного брокера;

– справка об убытках от убыточного брокера (можно приложить налоговый регистр).

Вот такая для вас небольшая памятка!

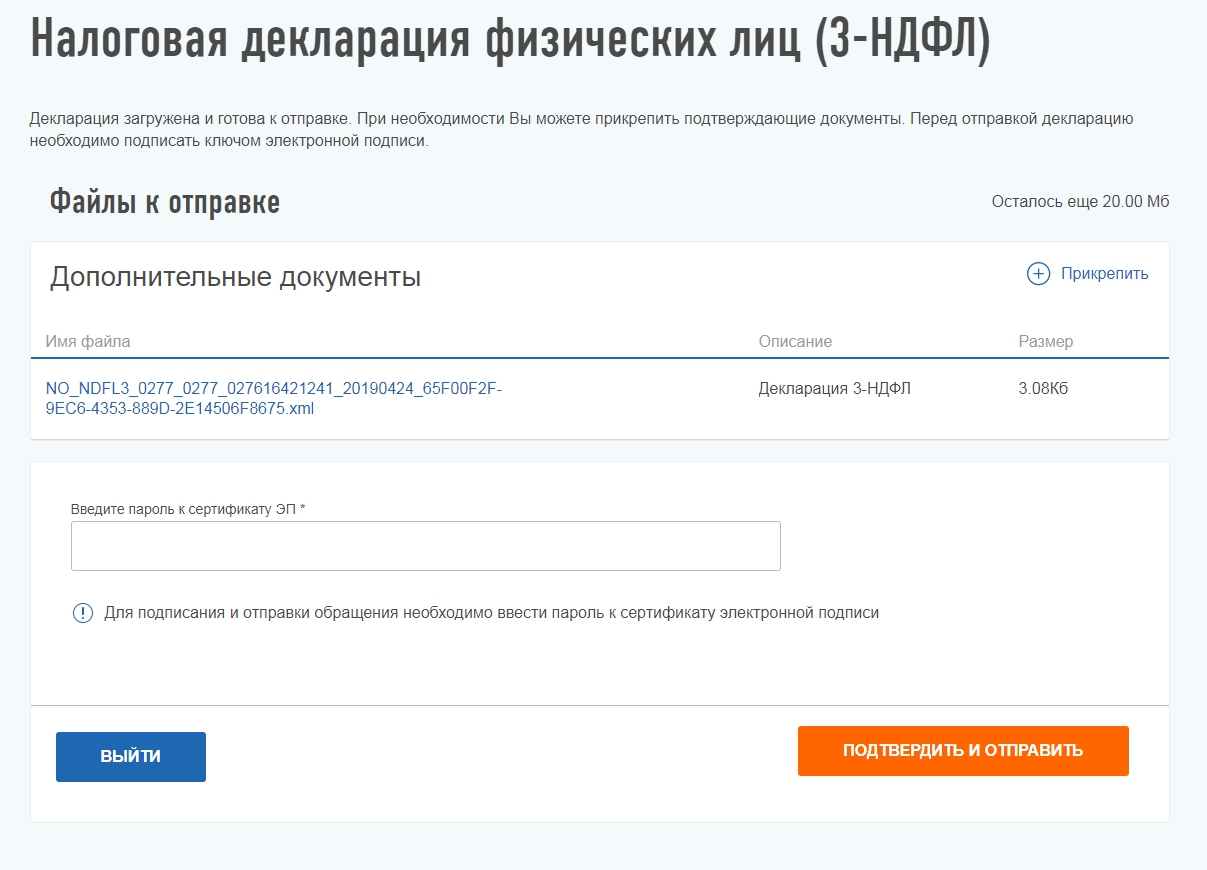

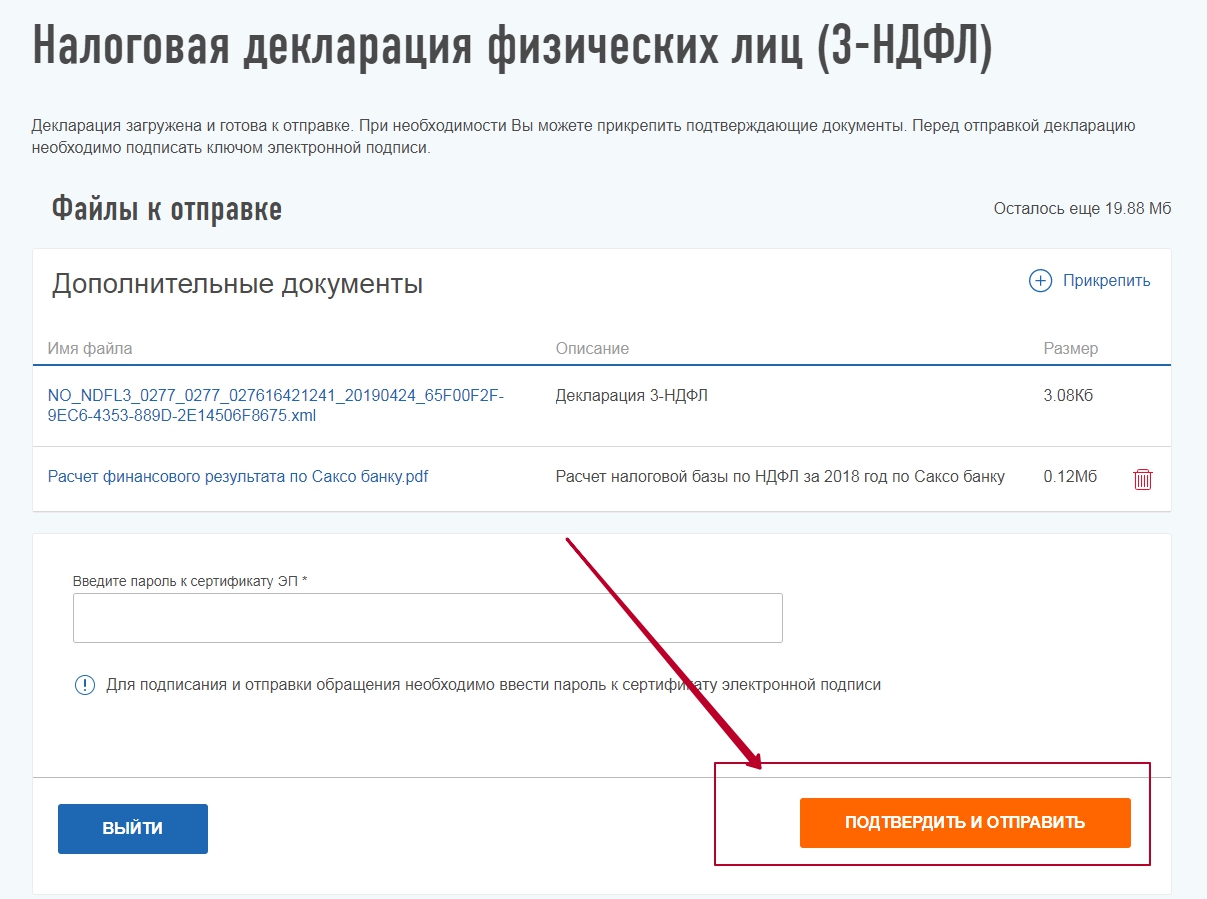

А теперь внимательно посмотрите на «картинки» с экрана, которые я для вас сделала. Я с их помощью хотела показать, почему допускается эта ошибка – когда документ не прикрепляется.

На первой картинке мы видим, что зашифрованный файл нашей декларации благополучно прикреплен и система просит ввести пароль для нашей электронной подписи. Мы вводим пароль и жмем на клавишу «Подтвердить и отправить». И все – декларация ушла.

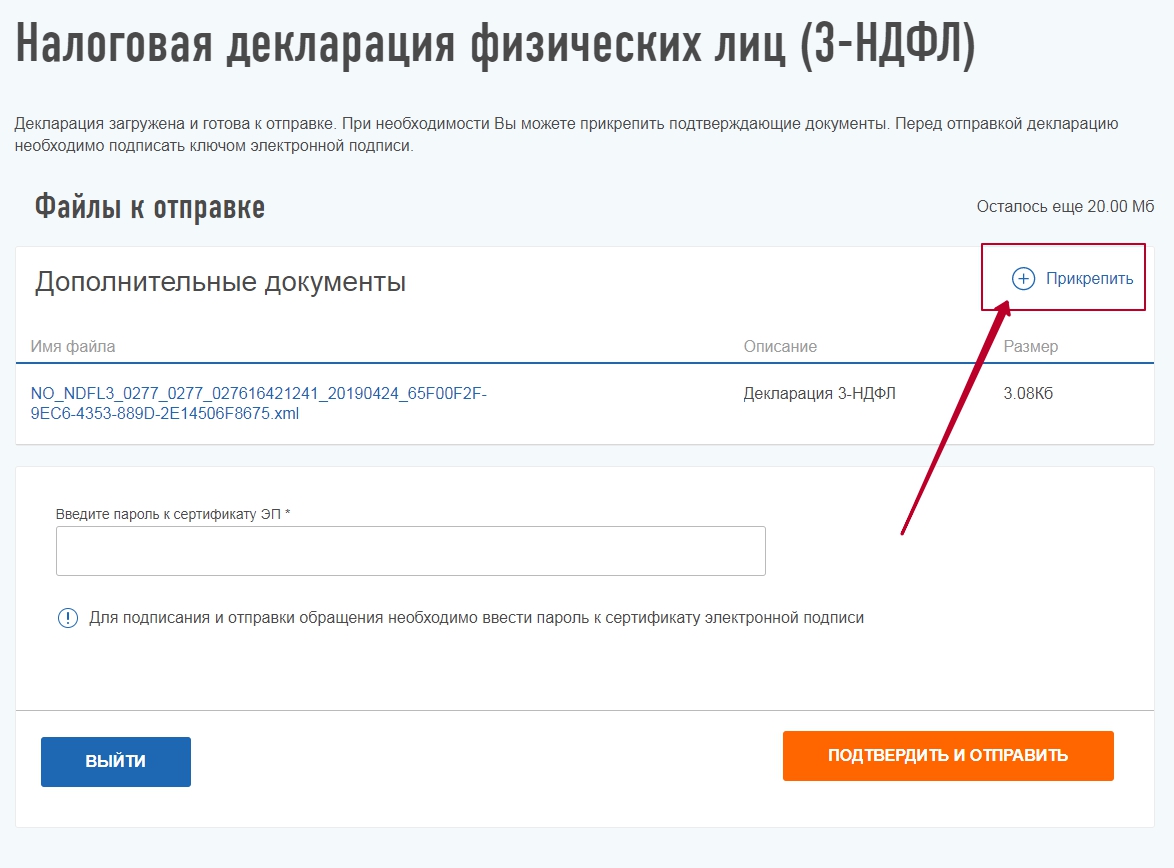

Поэтому на первом этапе будьте внимательны и не торопитесь. Надо нажать вверху справа на маленький «плюсик»…

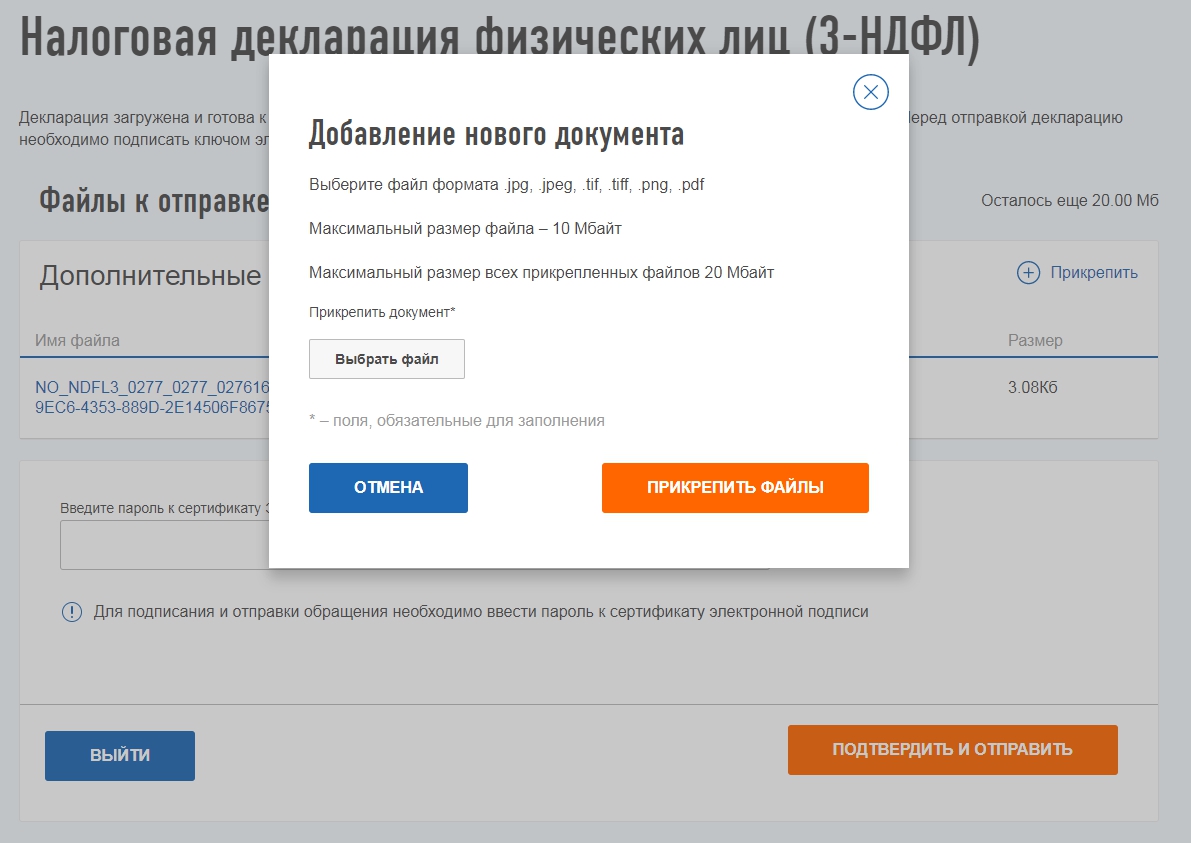

И тогда система нам предложит прикрепить нужные для нас файлы.

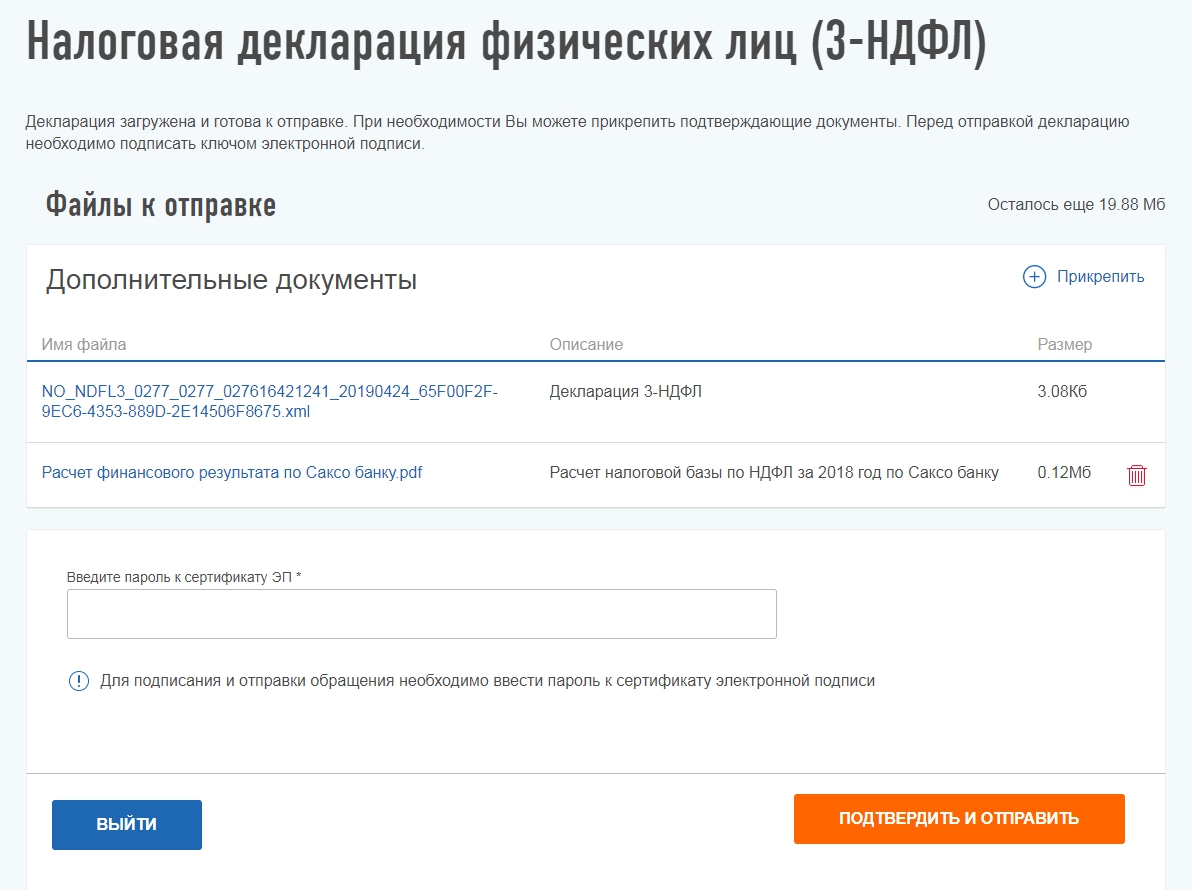

Когда мы все ввели, мы нажимаем на клавишу «Подтвердить и отправить».

И в этом случае в налоговый орган ушла не «голая» декларация 3-НДФЛ, а полный пакет документов.

Если все-таки вы уже сдали декларацию без документов, не знали ничего об этом и вам в итоге пришел отказ в вычете, тогда надо подать уточненную декларацию 3-НДФЛ и уже к ней приложить все нужные документы.

Например: вычет 2 млн руб, а прибыль 2 млн. руб — то НДФЛ будет нулевой и тд.

А также, можно ли налогового агента в виде «брокера или инвесткомпании, банка» каким-то образом заставить не удерживать принудительно НДФЛ за прошедший год в январе месяце? Например: написать ему письмо с уведомлением, что физлицо будет самостоятельно уплачивать НДФЛ за прошедший календарный год. Тогда сумма НДФЛ почти полгода до уплаты может приносить доход и не надо возиться с возвратом из бюджета при зачете-сальдировании. Раньше так я делал, но сейчас почему-то брокер упирается — говорят ну тогда просто не оставляйте свободные денежные средства, вкладывайте в актив и тогда мы просто не сможем удержать, а потом сами разбирайтесь с налоговой.

2) В рамках Налогового кодекса брокер обязан выполнять свои обязанности налогового агента. В противном случае он несет ответственность. Поэтому мы и «заморачиваемся» немого с декларированием.

Подойдет отлично и ваша справка 2-НДФЛ от брокера, конечно.

2) Для зачета убытка операции должны быть произведены по однородным операциям. Да.

Пример — убыток можно сальдировать в течение 10 лет. А налог вернуть только за 3 года. Например, у вас был убыток в 2012 году. Вы вправе «ждать» прибыли по акциям в 2013, 2014, 2015, 2016, 2017, 2018, 2019, 2020, 2021, 2022 годы. А вот сейчас в 2019 году вы сможете вернуть налог только за 2016, 2017 и 2018 годы.

Поэтому, если у вас была прибыль в 2016, 2017 и 2018 годах, то этой прибылью можно зачесть убыток 2012 года.

Потом за 2017 год вы еще сальдируете 100 000 рублей и «хвостик» убытка 100 000 рублей ждет прибыли дальше. Верно.

Допустим, у вас в 2018 году был убыток по ценным бумагам. А 2019 год вы закрываете с прибылью тоже по акциям.

Сумма убытка = 620 000 рублей.

Прибыль 2019 года по акциям = 420 000 рублей.

Вы сможете зачесть убыток в сумме 420 000 рублей, потому что прибыль именно такая и вернуть налог 13% с 420 000 рублей.

А остаток неиспользованного убытка 200 000 рублей будет «ждать своего часа», когда в будущем еще будет получена прибыль и тоже по акциям.

Пример второй — вы получили убыток по акциям в 2018 году в размере 620 000 рублей и больше торговые операции не осуществляли. У вас только доход от вашего работодателя. Так вернуть налог нельзя и зачесть убытки тоже нельзя. Надо ждать именно «фондовой» прибыли и только по акциям.

Можно ли ответить на еще один вопрос: если клиент купил валюту и потом решил её вывести с брокерского счета, но у него была прибыль за год (она будет уже внутри валюты), то что происходит?

Например, физлицо внесло 1 млн руб и за год с учетом операций у него стало 1,25 млн руб (то есть прибыль 250 тыс руб), потом это физлицо купило на 1,25 млн руб доллары и решило их вывести в январе следующего года. То что будет? Брокер даст вывести, уведомит налоговую, физлицо самостоятельно сдает декларацию и уплачивает ндфл до 15 июля?

Брокер обязан предоставлять в ИФНС данные о произведенных сделках и транзакциях. У налогового органа будут сведения о переводах вам и получении от вас денежных средств. А у вас при получении доходов возникает обязанность подачи декларации 3-НДФЛ и уплате налога.

А вот когда человек сам декларирует доход в 3-НДФЛ, тогда срок уплаты налога прежний — 15 июля.

И возник такой вопрос: на зарубежном счету куплен евробонд (RUS 22), купон не облагается налогом, тем не менее надо ли подавать декларацию о доходе за 2018 год

по полученому купону?

Заранее благодарю Вас.

Заранее прошу прощения за возможно наивные вопросы.

Тоже есть пара вопросов, буду признателен за ответы.

1. В 2016-2018 годах был доход облагаемый НДФЛ, по которому получил возмещение от использования имущественного налогового вычета. С 2015-го открыт ИИС. В 2019-м решил воспользоваться возмещением НДФЛ за счет использования вычета по ИИС, в том числе за прошедшие периоды 2016, 2017, 2018гг. Были поданы корректирующие декларации в ИФНС по замене использованного вычета: имущественный вычет заменен на вычет по ИИС в допустимом размере 52 т.р. ИФНС в замене вычетов отказывает, но конкретных аргументов не приводит. Допустима ли замена вычетов в пределах не более 3-х лет?

2. Прибыли-убытки по разным инструментам (валюта, фондовый рынок, срочный рынок) сальдируются или считаются отдельно? Брокер дает отчет по итогам года об удержании НДФЛ, но там нет разбивки по инструментам — имеет ли смысл требовать разбивку? Может по каким-то инструментам там быть убыток, который можно будет потом зачесть?

2) Брокер российский? Если да, то брокер даст или справку 2-НДФЛ, или налоговый регистр, где разбивка видна. Если зарубежный — там самому можно сделать расчет и «вытащить» нужную разбивку. Могу помочь, если иностранный брокер, посчитать. Если наш — тогда надо смотреть на справку 2-НДФЛ.