SUPER DAILY от INVESTHEROES - 06.12.19 - ОБО ВСЕМ НА СВЕТЕ

TOP OF MIND

Сегодня мы расскажем вам несколько историй:

Про IPO Aramco: IPO уже состоялось, поэтому мы не ждем какой-то массированной поддержки цен на нефть. Листинг пройдет 11 декабря, но уже сейчас можно заметить, что 4х переподписка и состав покупателей обещают хороший старт торгов: покупатели — физики из Саудовской Аравии и суверенные фонды — такие инвесторы не будут продавать, плюс есть те кому акций не досталось — они поддержат котировки. Соответственно, цена на нефть снова в рынке и может запросто падать

Про ОПЕК и ОПЕК+. Многие ждали от этой встречи усилий по поднятию цен к $65-70 и выше, но мы думаем, что такого не случится и вполне вероятно цены даже снизятся. Для того чтобы понять это, нужно посмотреть на давнюю тактику ОПЕК:

- организация держит цены выше $60, но при этом следит чтобы дальние фьючерсы были дешевле спота — это затрудняет хеджирование сланцевикам

- Также цене не дают задираться слишком высоко (исключение $80 в прошлом году, когда хотели провести IPO Aramco по $2 трлн, но не получилось и 2015, когда пробовали другую тактику — обанкротить сланец)

- Мы полагаем, что сейчас ОПЕК просто следит за тем, чтобы high-hrading (процесс выбора для бурения самых богатых месторждений) довел отрасль до состояния естественного роста себестоимсоти (привлекательные места разберут, они исчерпаются или они подорожают)

- Низкая цена в $60 обеспечивает низкие инвестиции в добычу в мире, что рано или поздно приведет к падению добычи или росту ее себестоимости…

- Почему это сработает? — потому что в последние годы начались новые банкротства сланцевиков, а их снижение себестоимости на баррель — как раз эффект high-grading: дебит скважин за счет технологий вырос лишь на 2-4%, а остальное — эффект high-grading

Мы полагаем, что ОПЕК сейчас снижает квоты на добычу с единственной целью — посмотреть на эффект ввода новых месторождений в Канаде, Бразилии и Норвегии: в последние месяцы там активизировались несколько крупных месторождений, которые готовились к запуску несколько лет, как раз суммарной мощностью 0.5М барр/сут (на полную производительность они выйдут к концу 1кв 2020 как раз)… соответственно логика ОПЕК в том чтобы самортизировать эти новые объемы и понаблюдать квартал за ценовой динамикой, чтобы принять решение в марте

… соответственно, мы не ждем от решений ОПЕК роста цен. Легко возможны и падения по итогам заседания: сделка на 3 месяца не дает определенности рынкам

ПОЛИТИКА

Про Трампа и уважение к нему. Видно, что Президент теряет авторитет и находится в осаде:

- USMCA (Североамериканское соглашение о торговле) затягивают демократы: Нэнси Пелоси говорит, что документ не обязывает партнеров выполнять соглашение, что дает Конгрессу повод работать над правками долго

- С Северной Кореей не получилось

- С Японией подписали какую-то торговую сделку, по сути ни о чем

- С Китаем не получается продавить существенные вопросы: Пекин готов ужесточнить требования, но конечно не примет навязывание внутренней политики Вашингтоном. Страна блюдет суверенитет и готова ждать, готовится к затяжному противостоянию. На экономической конференции в 20х ичслах декабря руководство Китая объявит о мерах по поддержке экономики ан 2020й год и плану по росту ВВП… Ожидается что снизят ключевую ставку ещё раз

- Начат импичмент, плюс Трамп проиграл суд о защите своих tax returns - банки их раскроют

- Лидеры в Европе также все более агрессивны и подшучивают над Трампом - это было недавно в видео. Джонсон присоединился к идее digital tax (налоги на Google и Apple итп в рамках их деятельности в Европе, за которую Европа ничего не получает)

- Макрон выступает рупором Европы, открыто критикуя США, чего не наблюдалось многие годы

На этом фоне меня очень удивило как в момент хорошего прогресса в торговых переговорах в США конгресс начал принимать законы за демократию в Китае и уйгуров - с демократами все понятно, но по логике республиканцы не должны были подставлять Трампа и принимать такие враждебные законы за 1-2 недели до "Фазы 1". Это может указывать на то, что элита в США готова сливать Трампа

- … и это ещё раз возвращает нас к тезису о том, что с президентом в таком шатком положении Китай не будет заключать сделок, за исключением каких-то точечных чисто экономических разменов (условно, США поставляют Китаю сельхозпродукцию и газ, а Китай получает снижение тарифов и не манипулирует юанем — но все это на словах и до первой перебранки)

- в этой ситуации сам Трамп, вероятно, будет обострять, а не идти на уступки во внешней торговой политике, что он и делает по поводу digital tax с Европой, о чем шла речь на саммите НАТО

ЭФФЕКТ НА РЫНКИ

… и все это негативно для рынков. Посудите сами:

- рынки акций США играли деэскалацию в торговых войнах, а сейчас получают новый фронт торговых войн (Европа) и демократов, затягивающих USMCA

- ранее акции в США росли на том, что ФРС снижала ставки, а прибыль компаний росла. Сейчас EPS в 3кв 2019 впервые снизились (на 5%), а ФРС далее не планирует снижать ставки пока что. Более того, прессинг на прибыли промышленности никуда не ушел (цены растут медленнее издержек), и согласно ADP Nonfarm Payrolls за ноябрь уже промышленность сокращает людей, торговля и транспорт тоже, а сервисный сектор пока что наращивает занятость

- аргументом к продолжению роста рынков мог бы стать QE от ФРС, но как мы уже ранее писали, эти деньги уходят на поддержку ликвиности рынка Treasuries и в дни размещений госбумаг часто ставки РЕПО в Нью-Йорке взлетают, отражая ее дефицит

- мы видим, что с заходом в тупик перестал расти MSCI Emerging Markets, и вместе с ним в коррекцию ушел рынок РФ. Вот ключевые детерминанты нашего рынка — MSCI EM и нефть в рублях. В последние недели Газпром поддерживал рынок РФ, но как только стало ясно, что платят 30% от прибыли по МСФО за 2019 год (7.6% доходность), а через Монголию могут начать строить новый огромный газопровод в Китай, ГАЗПРОМ потерял неуязвимость, а рынок акций РФ начал торговаться по нефти и MSCI EM вновь..

- Учитывая возможные новые санкции 11 декабря, мы ждем продолжения коррекции рынка акций РФ ещё на 2-3% с текущих уровней.

ПОРТФЕЛЬ С УЧЕТОМ РИСКОВ

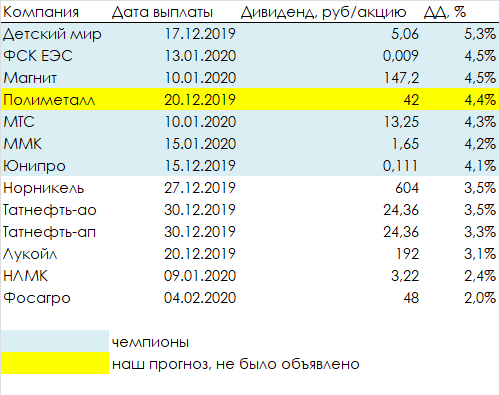

С учетом вышеописанной ситуации, мы считаем, что лучшее позиционирование сейчас — это быть в дивидендных бумагах, о которых мы писали недавно в нашем блоге: они показывают рост против рынка в последние дни и мы ожидаем сохранения их опережающей динамики.

Вторая часть стратегии — тактических хедж позиций, уход из акций нефтегазового сектора до окончания коррекции (1-2 недели с текущей даты)

Удачи в торгах!

Если что, более приятный формат у нас на сайте:

invest-heroes.ru/invest-heroes-super-daily-061219#blog-item