97% корпоративных финансистов в США ожидают скорого наступления рецессии

Согласно данным Newsweek, 97% опрошенных финансовых директоров ожидают замедления экономики США до конца 2020 года. По их мнению доходность 10-летних трежерис устремится к нулевым значениям, а доллар ждет значительное укрепление. При этом спрос со стороны потребителей и бизнеса останется под давлением.

Как отмечает большинство финансистов, основным фактором внешнего риска для экономики остаются торговые войны. По сравнению с первым кварталом 2019 года респонденты стали более пессимистичны — ранее замедления экономики ожидали только 88% опрошенных.

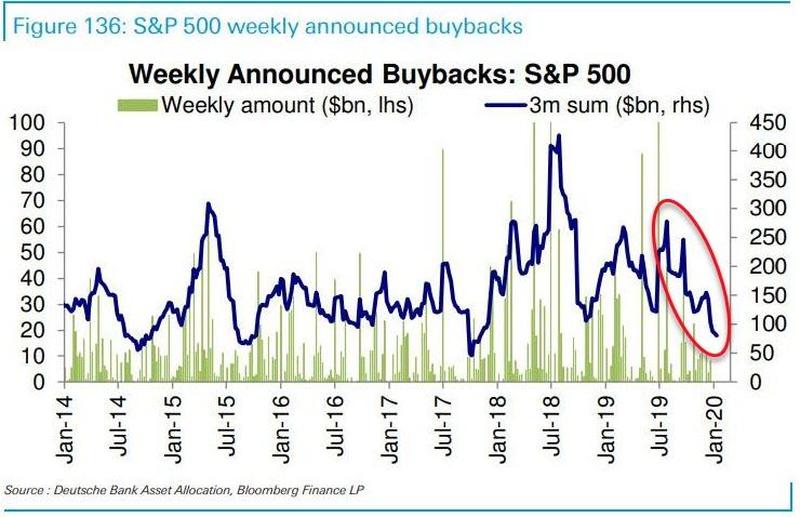

Эти настроения подтверждаются динамикой байбеков, трехмесячная средняя еженедельно анонсируемых корпорациями покупок собственных акций находится на минимуме за несколько лет:

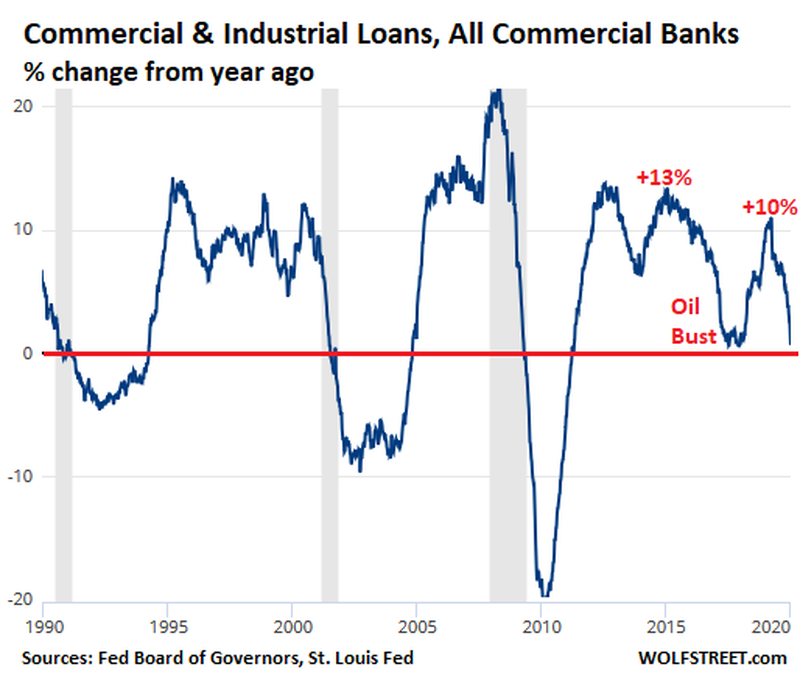

Аналогичная картина и с коммерческими и промышленными кредитами. Рост агрегированного по всей банковской системе США показателя устремился к нулевому значению в конце 2019 года:

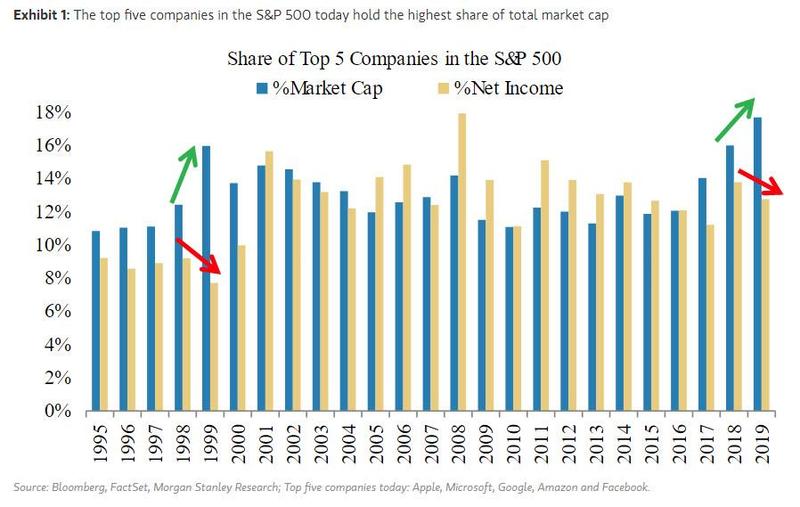

Интересный паттерн образовался и в динамике роста капитализации/чистой прибыли компаний из индекса S&P 500. Доля пяти крупнейших компаний от общерыночной капитализации достигла исторического максимума в 18%. При этом аналогичное значение для показателя чистой прибыли этих корпораций сократилось по сравнению с 2018 годом:

Ранее подобное расхождение наблюдалось перед финансовым кризисом 2000-го года.

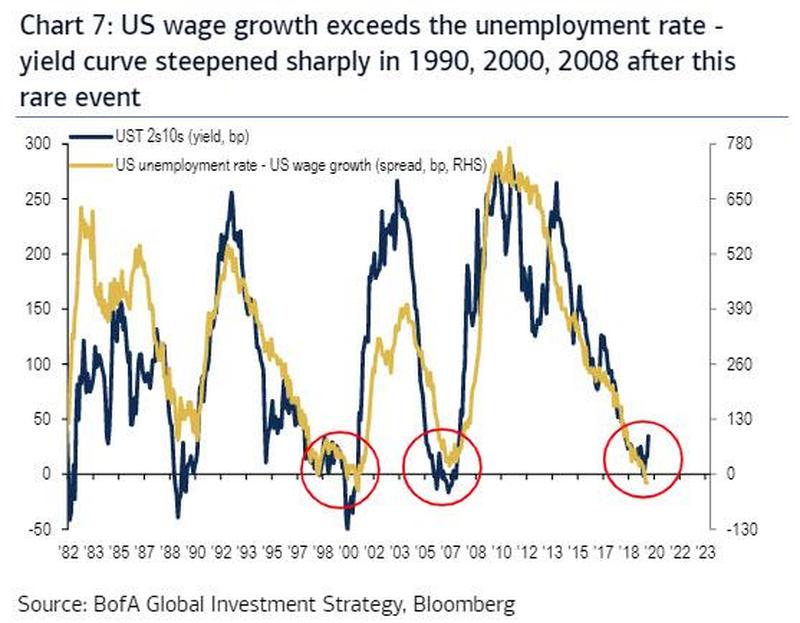

О вероятности скорого наступления рецессии сигнализирует и динамика спреда между доходностью 2-летних и 10-летних трежерис, а также разница между показателем роста заработных плат рабочих (в %) и уровнем безработицы:

Аналогичное поведение этих показателей наблюдалось перед кризисом в 2000-ом году. Однако для завершения паттерна необходимо формирование еще одной волны инверсии доходностей UST 2s10s.

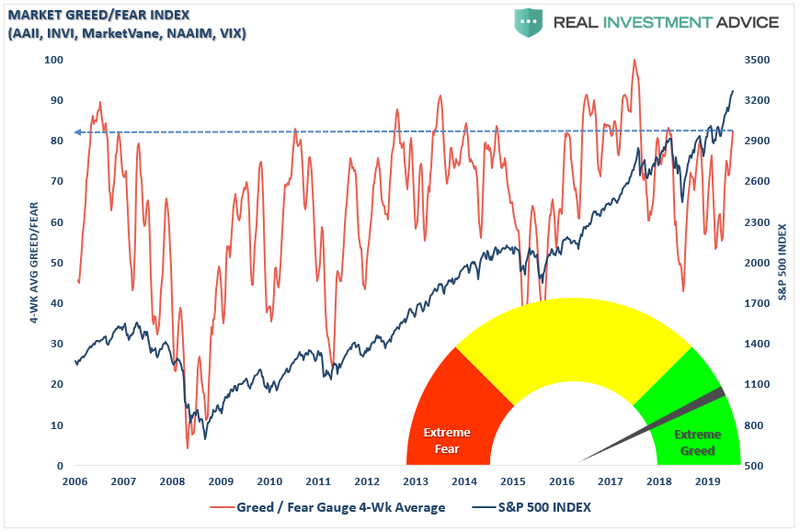

На этом фоне продолжает расти жадность участников рынка («fear/greed indicator»). На текущий момент она уже находится на локальном максимуме позапрошлого года и похоже не собирается останавливаться:

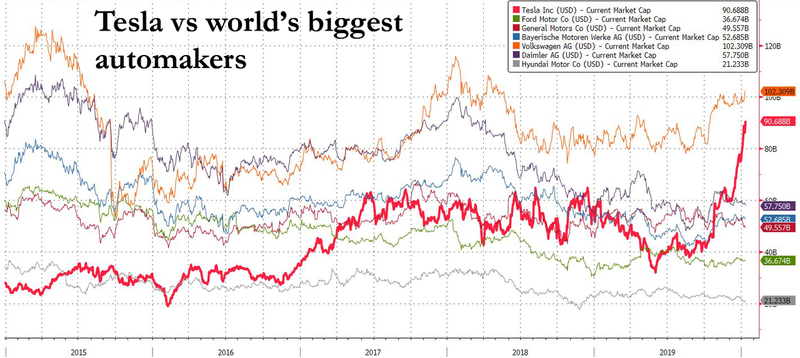

Возможно коррекция начнется после того, как Тесла займет наконец первую строчку в рейтинге капитализации мировых автопроизводителей (при этом заметно уступая по выпуску самих машин, 367 тыс. против 10,9 млн у Фольксваген)?