Энергетический сектор. Нефть. Часть 1.

Ежеквартальный обзор рынка энергетики.

Основные тенденции 1 квартала 2020 года говорят нам о продолжающемся росте спроса на энергоносители в мире несмотря на теплую зиму в основных региона сбыта, но от этого выиграют далеко не все поставщики.

Информация основана на глубоком исследовании 41 крупнейших компаний энергетического сектора и анализа отраслей.

Замедление экономического роста в Китае и Индии в 2020 году вызывает избыток предложения на рынках нефти. Общий мировой спрос растет небольшими темпами и недостаточен для покрытия растущей добычи.

Несмотря на снижение добычи ОПЕК+ растет избыток предложения нефти благодаря компаниям вне организации. В первую очередь это глобальные поставщики, обладающие удачными месторождениями, в первую очередь в Норвегии. Компании, добывающие в США и Канаде, за последние 3 года практически полностью вытеснили поставщиков из Европы и Ближнего Востока и успешно обеспечивают растущую экономику Соединенных Штатов.

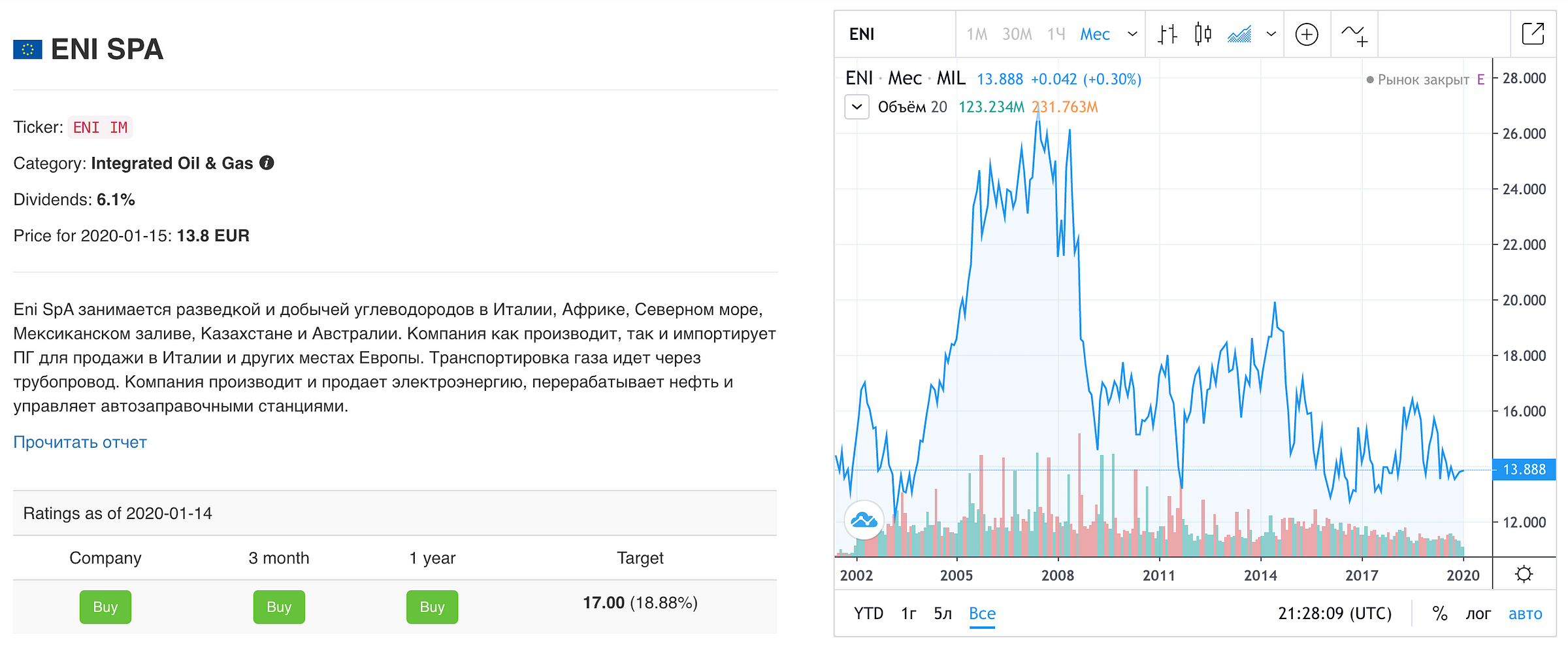

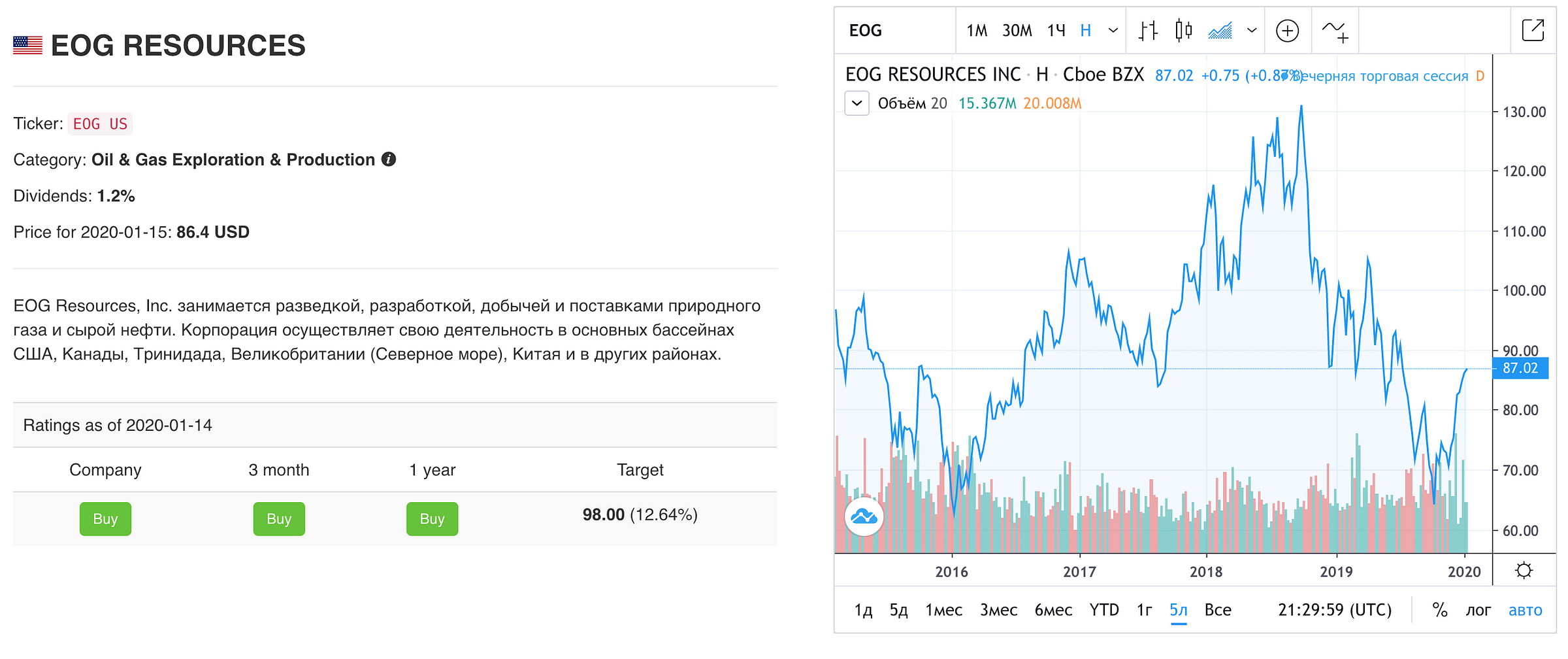

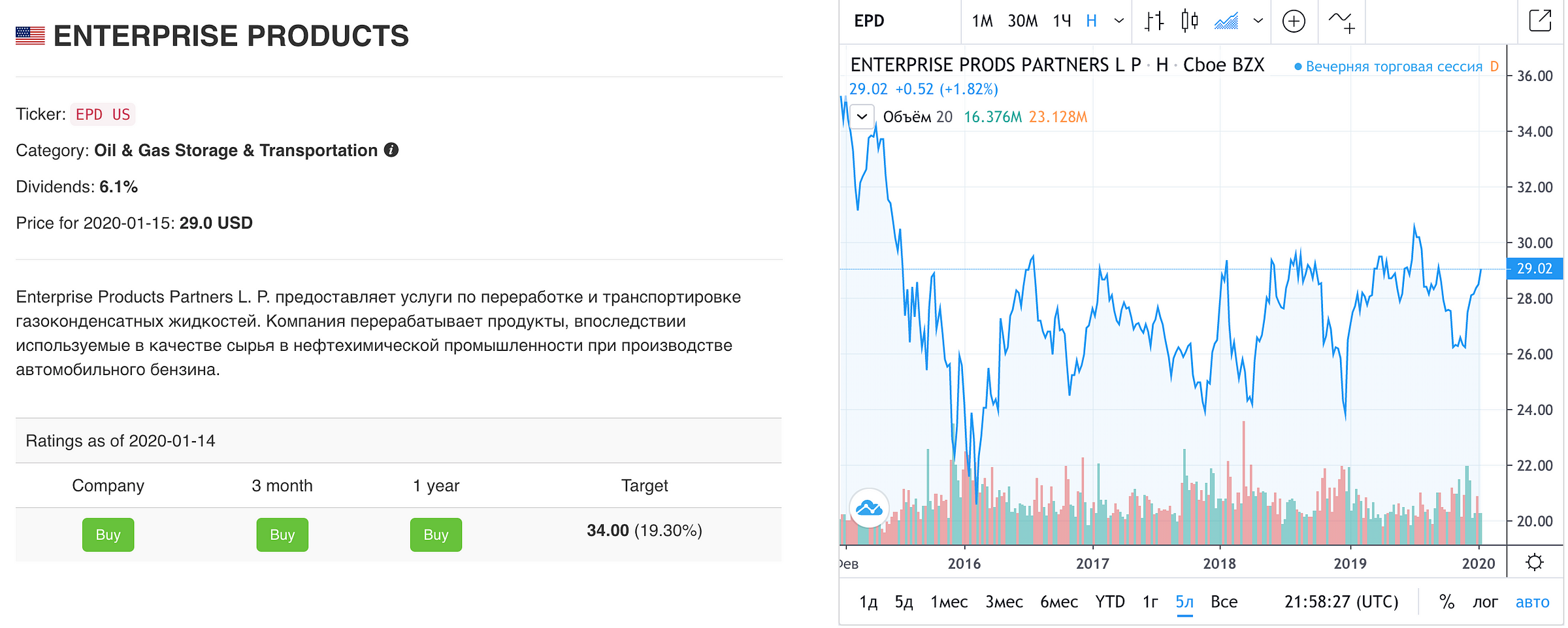

Наиболее удачными выгодоприобретателями текущих тенденций мы выделили компании:

Equinor — крупный Норвежский поставщик, не ограниченный сделкой ОПЕК+, что позволяет ему рекордно восстанавливать добычу и захватывать рынки сбыта в Европе. Компания увеличивает как мощности сегмента нефтепереработки, так же сегмент добычи природного газа на крупном месторождении Зохр (Египет).

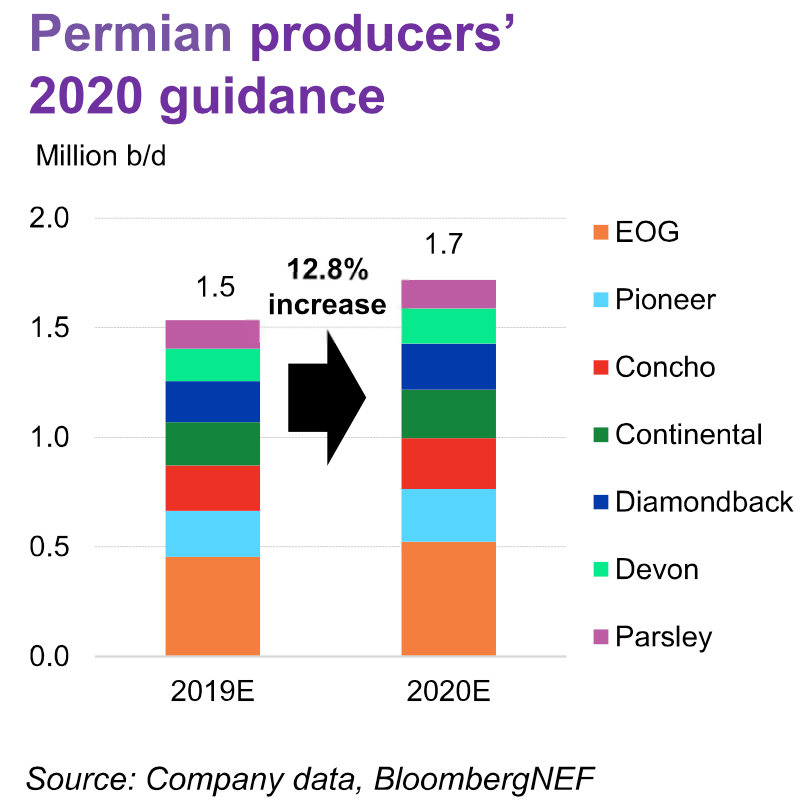

EOG Resourses — перспективная американская компания, получающая выгоду от добычи в Пермском бассейне, к тому же обладающая огромными и качественными запасами нефти.

Enterprise Products — сильнейший игрок на американском рынке в транспортировке и переработке энергоносителей. Компания интересна благодаря доминирующему положению в перспективном Пермском бассейне и растущей выручке за счет развития добычи нефти в прибыльных месторождениях.

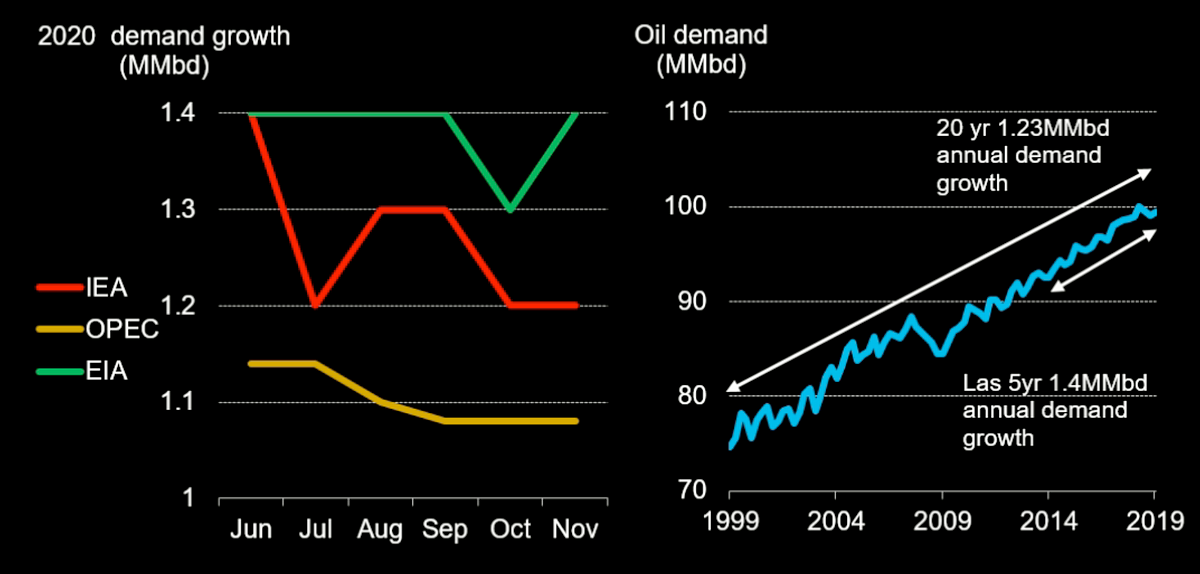

Спрос и предложение нефти в мире:

Потребление нефти в мире в 2020 ожидаемо вырастит на 1.23 млн баррелей.

Общее потребление превысит 100 млн баррелей в сутки.

Тем не менее заметно замедление роста спроса на нефть в 2019 году и в основном было связано с Китаем и Индией, в частности с общим падением спроса на дизельное топливо.

В 2020 году ожидается похожая ситуация в связи со снижением роста промышленного производства в Китае, ростом Ж/Д перевозок, а так же растущего спроса на электромобили и гибриды.

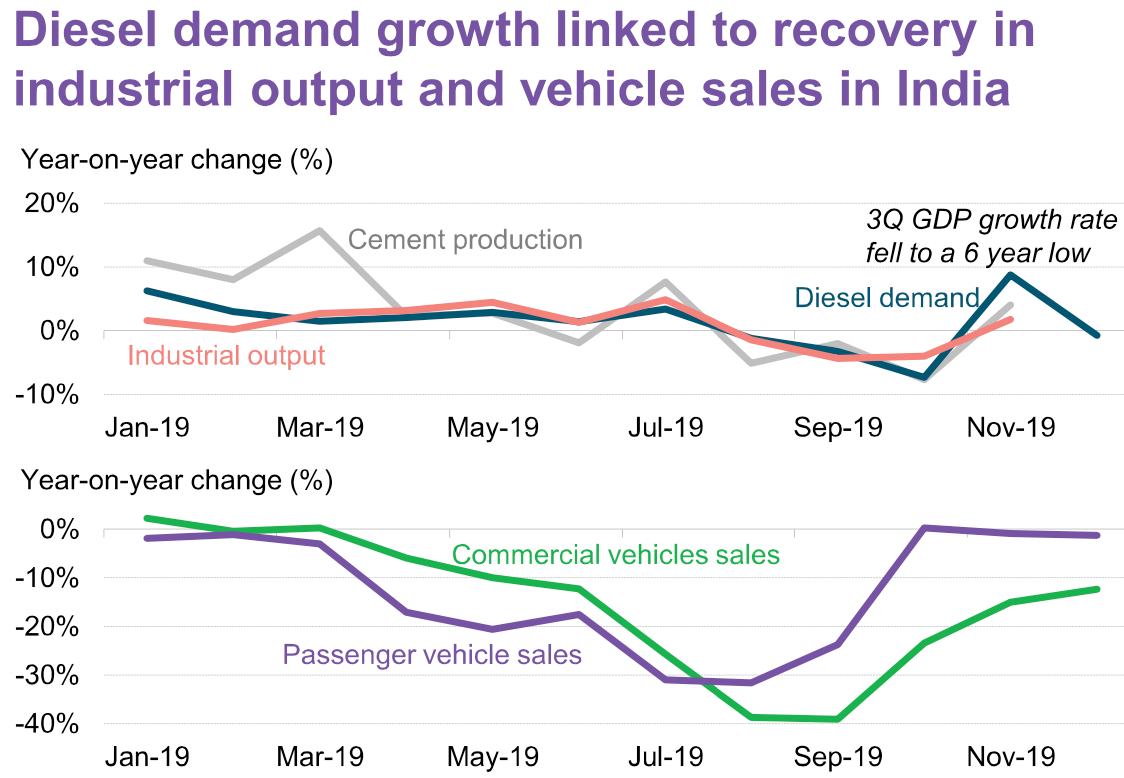

Индия:

Восстановление продаж легковых автомобилей во второй половине 2019г. отчасти реанимирует резкий спад спроса на бензин. Рост спроса на дизельное топливо в Индии будет связан с темпами реализации правительственного инфраструктурного плана на $ 1,5 трлн, который был объявлен в конце декабря 2019 г.

Ожидается, что потребуется время для того, чтобы фискальные стимулы повлияли на спрос на энергоносители.

Возобновление спроса на дизельное топливо связано с восстановлением промышленного производства и продаж автомобилей в Индии.

Тем не менее подтверждается ожидаемое замедление роста ВВП от 8% в 2017 году, до 5% в 2020, когда Индия нуждается в росте на 9%-10% на протяжении долгого времени для развития. Замедление длящееся 6 кварталов подряд говорит о неудаче правительства по устранению экстремального разрыва в доходах населения.

В стране с населением 1,3 миллиарда человек, доход на душу населения составляет около 2000 долларов в год. Это многократно меньше чем в Китае — 9800 долларов, и США — 62 600 долларов.

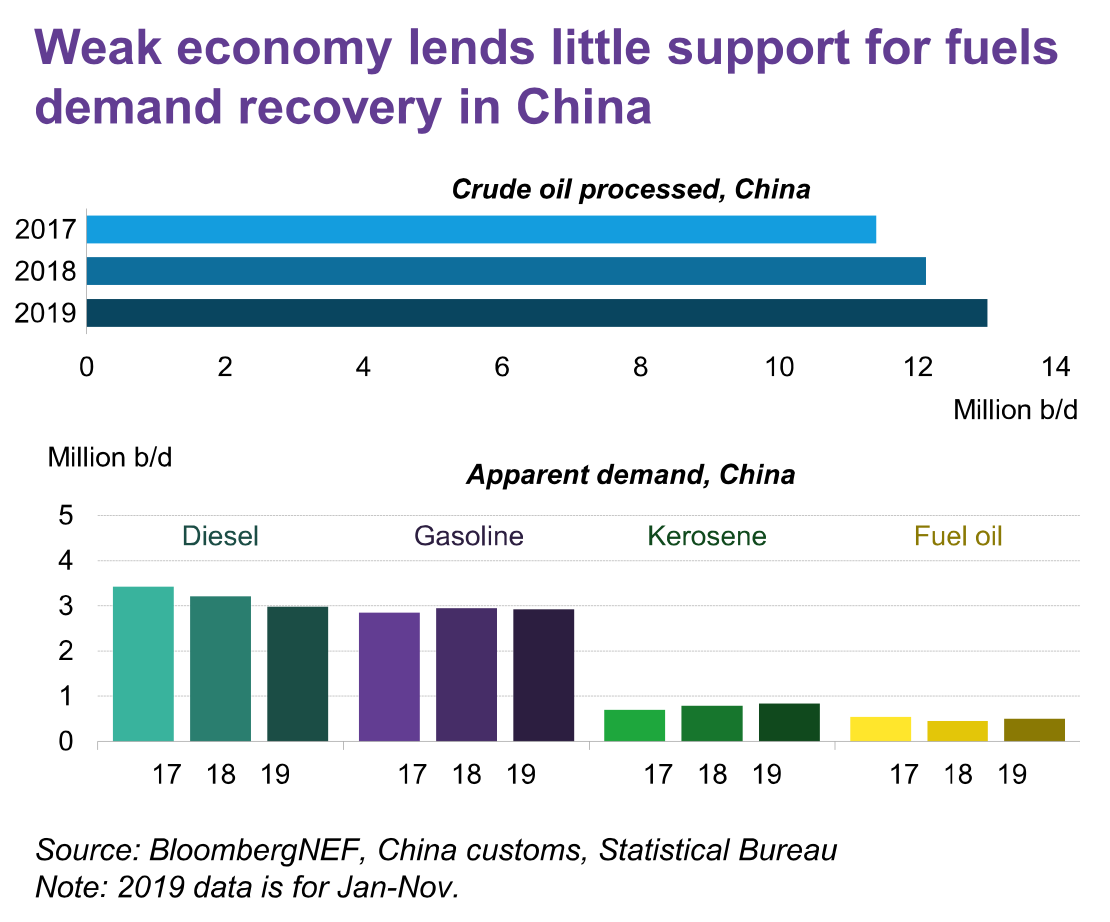

Китай:

На фоне новых нефтеперерабатывающих проектов, переработка в Китае выросла на 7% в 2019 году до 13 млн баррелей в сутки и это оказалось гораздо выше, чем нужно внутреннему рынку.

Умеренный спрос Китая на топливо сохранится и в 2020 году.

Помимо слабого промышленного роста, автомобильные перевозки сталкиваются с растущей конкуренцией со стороны железнодорожного транспорта. Потребление бензина также находится под угрозой, поскольку продажи бензиновых автомобилей снижаются в пользу увеличения электромобилей.

Нефтяники приспосабливаются к стагниции в спросе и обращаются к экспортному рынку.

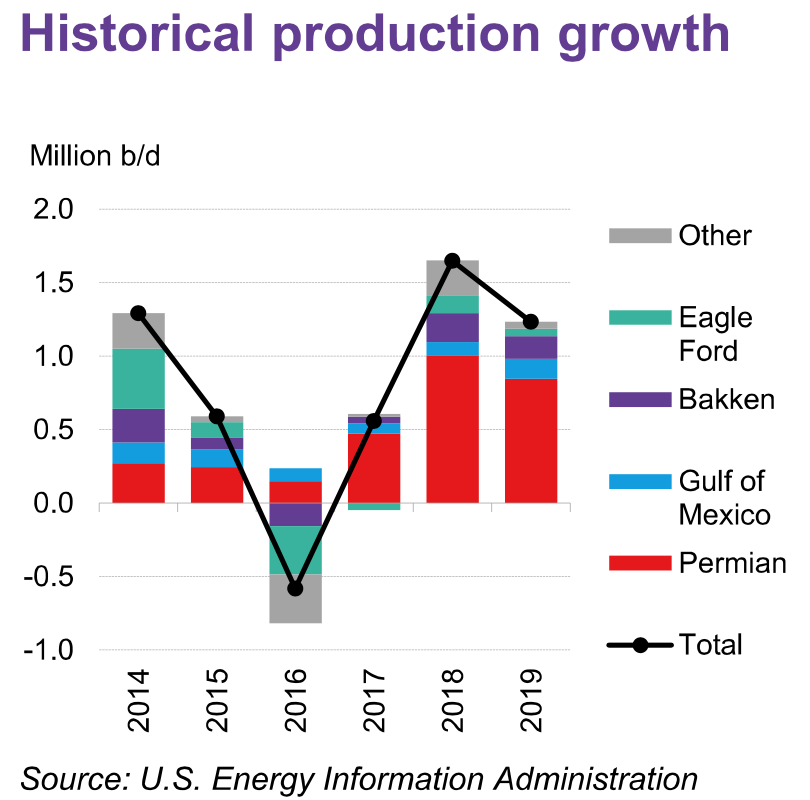

США:

Основной угрозой для нефтяного рынка в 2020 году станет добыча нефти в США. Рынки опасаются значительного замедления роста производства в США, но ранние сигналы относительно производственных целей компаний и их финансового положения указывают на то, что рост производства будет устойчивым.

Кроме того, BloombergNEF ожидает, что в 2020 году в США появится широкая инфраструктура для экспортеров нефти.

Добыча нефти в США за последние два года сильно выросла.

Рентабельность производителей высока, а доходность к погашению долгов многих производителей ниже купонных ставок. Это указывает на улучшение финансового положения, которое может поддержать дальнейшие инвестии в увеличение добычи.

Нефтяные компании Пермского бассейна представили предварительные прогнозы своей добычи к 2020 году со средним прогнозом роста в 12%, даже при одновременном сокращении затрат на добычу.

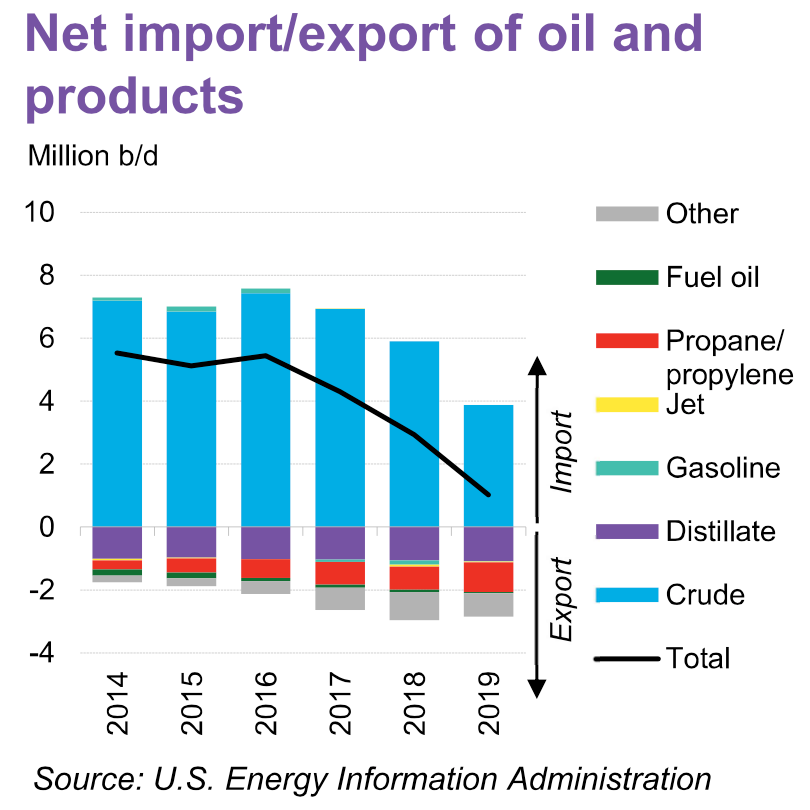

Экспорт — еще одна тенденция США в 2020 году.

США находится на пути к тому, чтобы стать крупным экспортером нефти и нефтепродуктов. Ежемесячный экспорт несколько раз превосходил импорт в 2019 году. Дальнейшее расширение экспортной инфраструктуры должно сделать общий экспорт энергоносителей выше импорта.

Это означало бы серьезный сдвиг на нефтяных рынках, поскольку всего три года назад США были крупнейшим импортером нефти.

В 2020 году падение импорта в США ожидается до 3 млн баррелей. Рост экспорта только увеличит избыток предложения на рынке, несмотря на ограничения ОПЕК+ и геополитические риски Ближнего Востока.

В следующей части мы рассмотрим общие тенденции и компании входящие в ОПЕК+.