TCS Group (Тинькофф) — полный разбор компании + SWOT-анализ

Всем привет, Друзья. Специально для Инвест Газеты подробно разобрал Тинькофф Банк. Посмотрел на финансовые показатели и провел SWOT-анализ компании. Моя предыдущая статья про МТС удостоилась небольшой денежной награды, за что огромное спасибо руководству Инвест Газеты

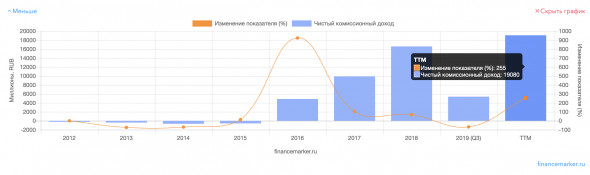

Традиционно, начинаем с выручки, а точнее с доходов, которые получает банк (данные из отчетности банка по МСФО) По итогам 9 месяцев 2019 года, Тинькофф банк получил 78,4 млрд рублей процентных доходов, увеличив их на 43% к 2018 году, в основном за счет трехкратного увеличения выдачи кредитных карт. Чистая маржа при этом увеличилась практически в 3 раза. Комиссионные доходы банка за 9 месяцев увеличились на 177% до 24,8 млрд рублей. Причем основной вклад в доходы вносит обслуживание ИП и прочих организаций, эквайринг и страхование кредитов. Для меня было неожиданностью такая статья доходов, как СМС-информирование, а точнее сумма в 2,3 млрд рублей.

Еще больше полезной информации в моем Telegram «ИнвестТема» и Вконтакте

Прибыль за 9 месяцев 2019 года составила 21,7 млрд рублей, увеличившись на 22% по сравнению с аналогичным периодом 2018 года. Основатель Тинькофф банка Олег Тиньков, выступая на форуме Finopolis заявил, что группа заработает в этом году свыше 35 млрд рублей чистой прибыли. Суждено ли этим прогнозам сбыться увидим в годовом отчете. Одновременно с прибылью выросли и административные расходы на 177%, а также расходы на привлечение клиентов. Так как компания не имеет своих представительств и по сути является онлайн-банком, расходы на маркетинг и рекламу высокие и составили по итогам 9 месяцев 6,1 млрд рублей. Для сравнения Сбербанк потратил за тот же период всего 4,9 млрд. Увеличение всех расходов немного снизили темпы роста чистой прибыли.

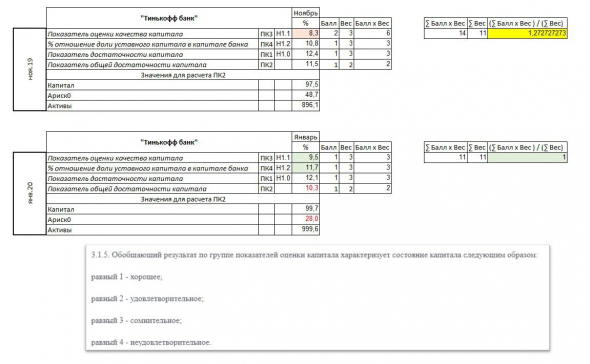

Капитал компании по итогам 9 месяцев 2019 года составил 76,6 млрд рублей, увеличившись на 20%, за счет сокращения дивидендов и принятию мер по поддержанию достаточности капитала и выполнению требований по Базель III. Часть средств от размещения GDR на бирже также пошли на увеличение достаточности капитала. Напомню, компания привлекла 329,4 млн $. На сегодняшний день Банк имеет показатель оценки качества капитала в 9,5%, по сравнению с 8,3% в ноябре 19 года. Результат оценки капитала Тинькофф составляет 1 (Единицу), что является хорошим показателем. Ниже приведу таблицу расчета достаточности капитала, которую любезно подготовил для этой статьи Сергей - основатель группы «Пассивный инвестор»

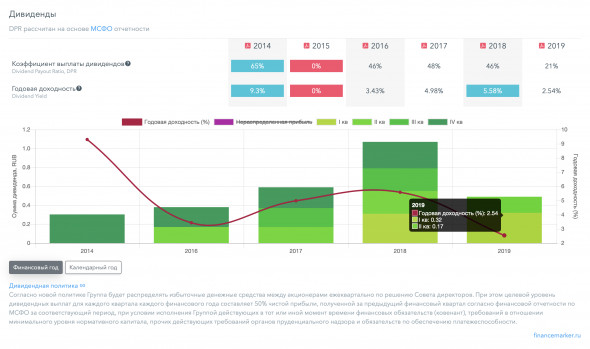

На фоне ужесточения политики ЦБ в отношении достаточности капитала банков, Тинькофф пришлось приостановить выплаты дивидендов за оставшуюся часть 2019 года, однако уже в 2020 году банк планирует вернуться к своей политике дивидендных выплат. В целом, годовой доходностью компания похвастаться не может. Средняя доходность по итогам 3-х лет не превышает 4%, что характерно для компаний роста, которые показывают опережающие темпы роста выручки и прибыли. Но даже 4% для банка выглядят привлекательно.

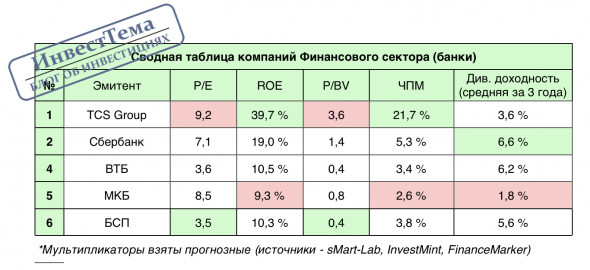

Для изучения мультипликаторов возьмем за основу сводную таблицу по компаниям финансового сектора, в частности банков. По мультипликаторам P/E=9,2 и P/BV=3,6 TCS Group выглядит дорого по сравнению с аналогами. Но не стоит забывать, что банк Тинькофф является еще и IT компанией для которой характерны завышенные показатели. Однако рентабельность собственного капитала лучшая в секторе и составляет 39,7%, а чистая процентная маржа рекордна для банков 21,7%. Отсутствие отделений и онлайн продажи услуг выводят эти показатели на максимальные значения.

Ссылка на скачивание таблицы в формате Excel

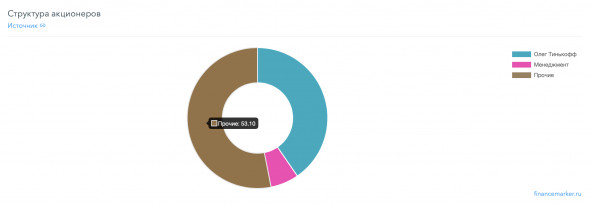

Давайте немного разберемся в структуре акционеров. Сто процентным владельцем банка является TCS Group Holding, зарегистрированная на Кипре. Конечным же бенефициаром Группы является Олег Тиньков, в руках которого сосредоточены акции класса А и B. Это делает управление холдингом менее гибким, однако во freefloat находится большая доля.

До выхода TCS Group на биржу России, компания торговалась на Лондонской бирже. 27 июня провела SPO на Московской бирже, разместив свои депозитарные расписки по цене в 18$ за штуку. TCS удалось привлечь 300 млн $. С момента SPO котировкам удалось подняться выше 1600 рублей за расписку, показав доходность более 30%.

TCS Group (Тинькофф банк) является отличным примером компании роста, чьи финансовые показатели демонстрируют опережающую динамику по сравнению с другими представителями банковского сектора. Компания не является банком в узком смысле. Это и страховая и IT компания. Благодаря онлайн продажам и отсутствию расходов на представительства, эффективность растет с каждым кварталом. В скором времени компания столкнётся с масштабируемость, но пока темпы роста двузначные. Эти факторы нашли отражение в котировках, которые на фоне глобальных коррекционных настроений на всех мировых рынках, показали ускоренный рост. Тинькофф привлекает инвесторов не только темпами роста, но и перспективами в будущем. На текущий момент компания платит не высокий дивиденд, формирую капитал, но уже в 2020 году дивидендные доходности вырастут. Да и 4% в годовом выражении не такой уж маленький показатель.

За последние несколько лет количество клиентов банка значительно выросло. Этому помогают и кредитные продукты и открытие брокерских счетов, ИИС. Благо инвестиционный бум в 2019 году этому способствовал. Инвесторам нравится эта компания и ее перспективы. Что касается моего мнения, то по всем вышеназванным критериям мне TCS нравится тоже. У меня нет акций в портфеле. Я не пользуюсь ее продуктами, либо брокерскими счетами. Но присмотреться к ней на просадке и коррекциях обязательно стоит. Единственный момент, который меня смущает — это жесткое регулирование банковской системы со стороны государства. У нас, по сути, нет крупных, полностью частных банков. Для Тинькофф я выделяю риск перехода управления банка под контроль более крупных структур. Не такой давний пример Магнит, перешедший к ВТБ. И это еще был потребительский сектор. Эти риски не могут служить причиной отказа от добавления акций в инвестиционный портфель, но для меня будут основанием держать урезанную их долю.

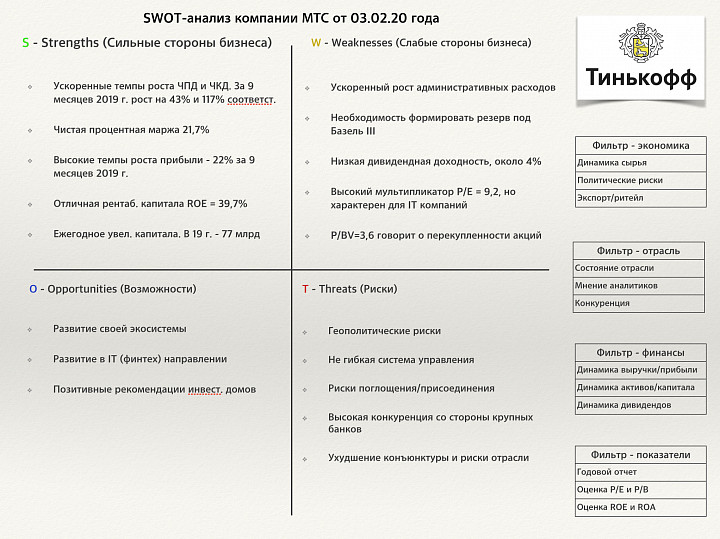

А теперь, собственно, сама таблица со SWOT-анализом:

Ссылка на скачивание таблицы в формате PowerPoint (https://dropmefiles.com/eD6zo)

*Это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Буду рад ответить на Ваши вопросы:

Группа Вконтакте

Канал Telegram