Денежный рынок США. Проблемы с ликвидность могут начаться снова

Для финансовых рынков текущая неделя выдалась худшей с 2008 года, причинами тому выступила неопределенность относительно последствий влияния коронавируса на мировую экономику. Сам вирус уже распространился за пределы Китая и шагает по планете.

Со вчерашнего дня происходит эскалация конфликта на Ближнем Востоке с участием Турции, России, Сирии, также начинает негласно вмешиваться США.

В таких жестких условиях действия центральных банков максимально важны, т.к. именно объемы предложение ликвидности рынкам смогут остановить панику. Но с экономической точки зрения, в условиях карантинов и прочих издержек в борьбе с вирусом, проблема возникает не ликвидности, а с рабочей силой. Поэтому центральные банки будут действовать осторожно и ситуативно, чтобы не навлечь на национальные экономики инфляцию.

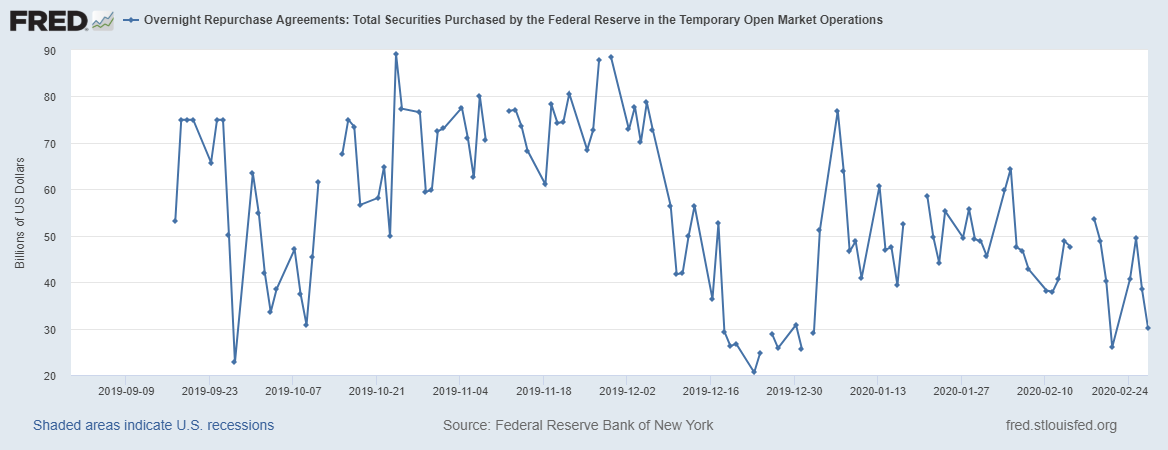

Ввиду того, что потребительская инфляция в США растет уже третий месяц, добравшись в годовом выражении до отметки 2,5%, ФРС приходится сокращать объемы РЕПО, что отображено на картинке ниже.

Как видим, объемы вблизи минимумов текущего цикла вливания ликвидности, что в условиях неопределенности, связанного с коронавирусом и перекупленности финансовых рынков, чревато повышенной волатильностью, что мы сейчас и наблюдаем.

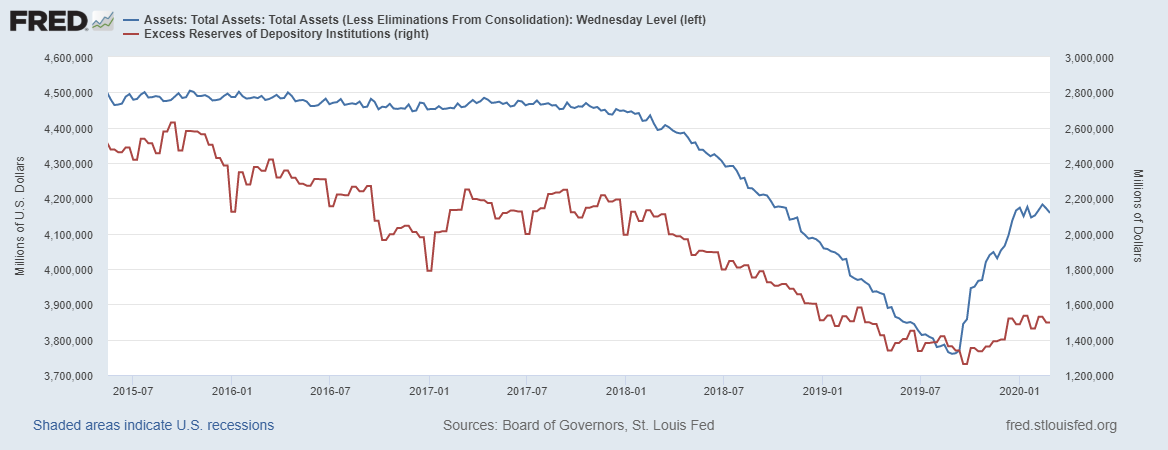

Ранее ФРС объявляло об изъятии ликвидности, вчера был последний день в данном цикле и на текущей неделе баланс ФРС сократился на 13 млрд долларов. Как результат, несмотря на цикл РЕПО баланс ФРС не растет. На картинке ниже иллюстрация к данному утверждению.

Избыточные резервы, нанесенные красной линией, остаются на низком уровне, несмотря на взрывной рост баланса ФРС. Это указывает на то, что денежный рынок сбалансирован, что несет в себе опасность, так как спрос на деньги в условиях повышенных рисков растет.

Далее рассмотрим основные направления поглощения ликвидности.

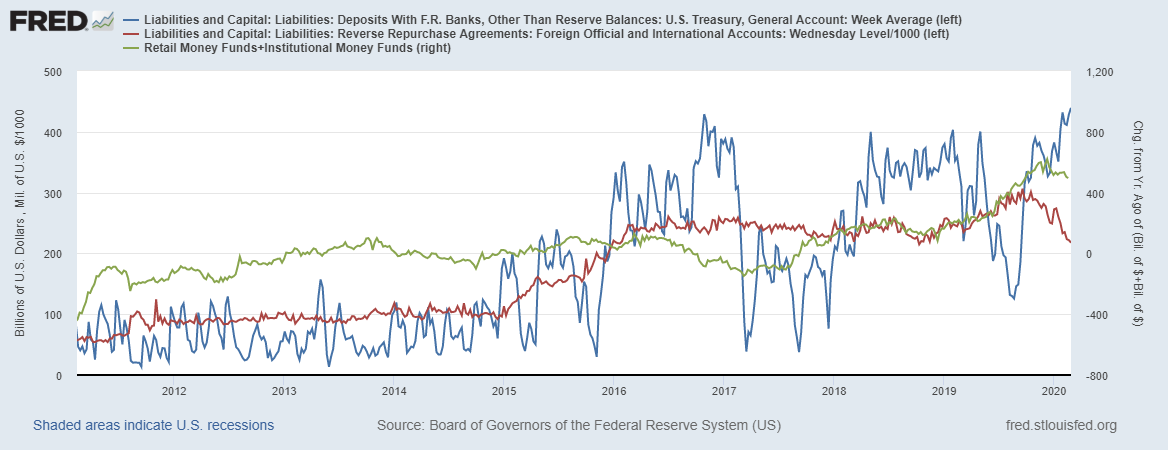

Основным, что бросается в глаза, это рост объема счета Казначейства, который нанесен, синей линией. Счет вырос до нового исторического максимума и сейчас его объем составляет 439 млрд долларов. Видимо Госдеп действительно решил взять под контроль денежный рынок, накопив для этого достаточно средств.

Красная линия – это показатель РЕПО для нерезидентов. Мы наблюдаем за тем, как показатель дальше снижается, что компенсирует рост счета Казначейства.

Вложения в фонды, инвестирующие в денежный рынок, отображены зеленой линией, здесь также наблюдается незначительное снижение показателя.

Мы видим, что поглощение ликвидности продолжает оказывать давление на долларовую ликвидность и стоит ожидать от ФРС заявлений уже на выходных.

Отток ликвидности в состояние сбережений обеспечивает рост денежной массы (М2), которая выросла за неделю на 20 млрд долларов. При том, что денежная база не растет, из-за низкого уровня избыточных резервов коммерческих банков, денежный мультипликатор продолжает снижаться. Денежный мультипликатор нанесен, синей линией на картинке ниже.

Денежный или кредитный мультипликатор это важный показатель «здоровья» финансовой системы. Чем значения показателя больше, тем в большем объеме выдаются кредиты, т.е. скорость денежного обращения высокая. Поэтому красной линией нанесены годовые темпы кредитования.

Мы констатируем, что оба показателя снижаются, сигнализируя о снижении темпов обращения денег. Это соответствует экспансионистской денежно-кредитной политике.

СТАВКИ

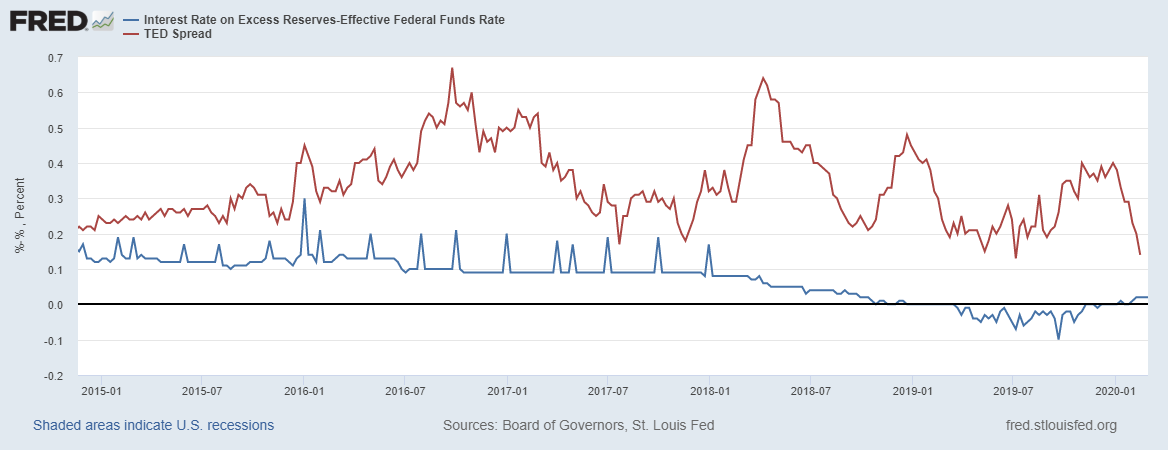

Дифференциал на рынке ставок выглядит спокойно.

Синяя линия – спред между ставкой по избыточным резервам (фиксированная ставка) и эффективной ставкой (рыночная ставка). Как видим, показатель выше ноля, конечно, все это незначительно, но лучше чем было осенью 2019 года.

Красная линия – ТЕД-спред, показатель состояния долларовой ликвидности на международном рынке в Лондоне. Здесь также все в порядке и ставка на долларовую ликвидность в Лондоне стремительно снижается относительно ставки в США. Это, кстати, один из сигналов о грядущем снижении ставки.

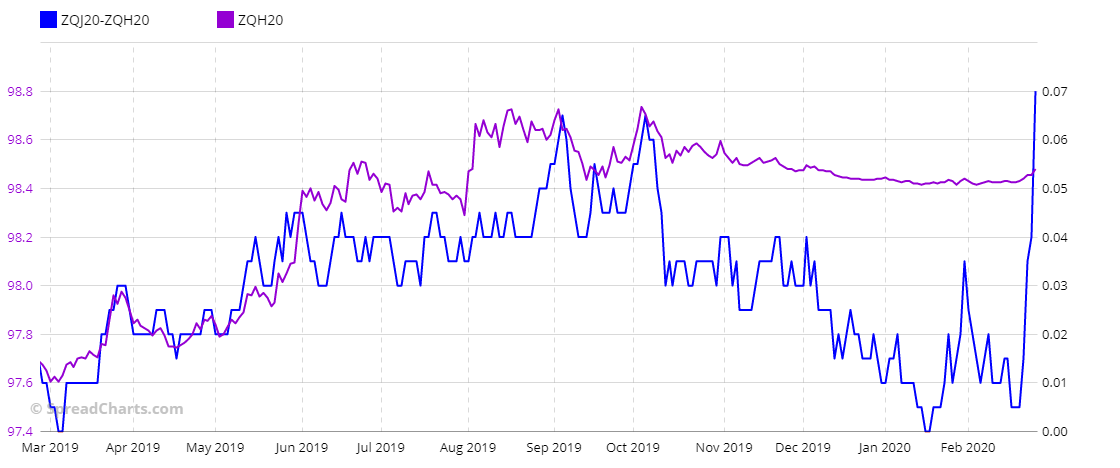

Кстати об ожиданиях перспектив учетной ставки в США «кричит» следующая иллюстрация.

Синяя линия – это обратный спред между апрельским и мартовским фьючерсными контрактами на 30-дневные векселя, торгуемые на Чикагской товарной бирже. Мы видим, что цена апрельского фьючерса относительно мартовского сильно выросла, т.е. ожидают снижение ставок в разрезе двух месяцев. При этом рост мартовского фьючерса, нанесенному сиреневой линией также растет, но пока не вышел к пикам.

Рынок закладывает снижение ставки до апреля, но скорее в апреле, чем в марте.

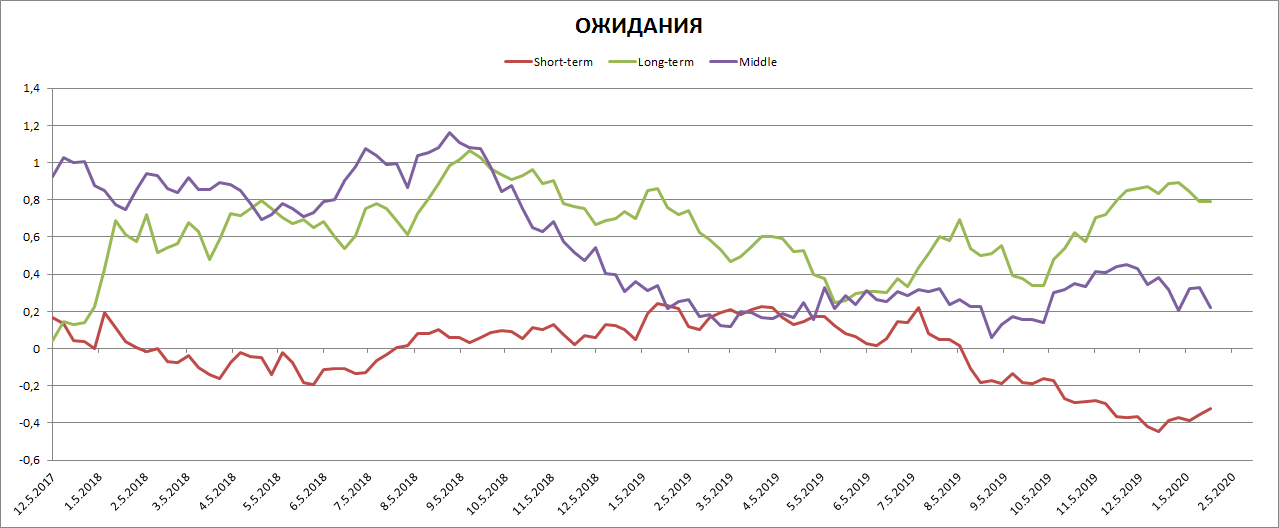

Далее рассмотрим ожидания на кривую доходности через распределение позиций профессиональных участников рынка (хеджеров) на фьючерсном рынке торгуемых на СМЕ.

Красная линия – это чистая позиция профучастников на рынке фьючерсов на 30-дневные векселя. Как видим, хеджеры ждут снижение цен на короткий край кривой доходности, что соответствует росту ставок на короткие облигации.

Зеленая линия – это чистая позиция хеджеров на рынке фьючерсов на 10-летние и выше облигации. Здесь хеджеры ждут рост цен, т.е. снижение ставок на длинном крае.

Сиреневая линия – это чистая позиция хеджеров по средним срокам кривой доходности.

К месту сказать, что данные на прошлый вторник, поэтому текущий разгром рынков будет учтен на следующей неделе. Тем не менее, мы видим, что профучастники ждут дальнейший риск-офф (снижение ставок рынка капиталов относительно денежного рынка).

ВЫВОД

На мой взгляд, ФРС поторопилась с сокращением объемов РЕПО и сейчас есть два пути добавить ликвидности в финансовую систему США:

1) Возобновить объемы РЕПО на уровне сентября 2019 года

2) Госдепу расширить государственные расходы и освободить ликвидность в объеме 200-300 млрд долларов.

3) Снизить учетную ставку, причем это не носит обязательный характер, просто так хочет рынок, а ему перечить нельзя.

На мой взгляд, весьма вероятно Казначейство США примет решение расширит госрасходы, например, устроив войну на Ближнем Востоке, тем более там уже все готов.

Очевидно еще вот что, коррекция на фондовом рынке США надолго. По моим оценкам это может продлиться до середины лета.

Растущая инфляция остается очень серьезной проблемой для ФРС, коротенько об этом у меня в канале телеграмм https://t.me/khtrader/2051

Подписывайтесь на мой канал Телеграмм: https://teleg.one/khtrader

Спасибо

Слишком резкое начало, сложный предшествующий период (рост исключительно только на накачке рынка деньгами и обещаниями) делает высоковероятным течение болезни тяжелым. А факт завершения двух больших экономических циклов делает высоковероятным течение болезни продолжительным.

1. изменение правила Волкера

2. снижение налога для синих воротничков

3. точно не помню, вроде у Трампа программа освоения бюджета на 1 триллион (дороги, мосты и т.д.)

4. ставка от ФЕДи

5. Торговое соглашение США + Китай (фаза 2)

6. да… бойня на БВ. Скорее всего после выборов… Но… Never Say Never Again… Они любят сначала рекламу в фильме показать. Топ Ган: Мэверик (Первоначальной датой выхода фильма было названо 12 июля 2019 года, но в августе 2018 года релиз был перенесен на 26 июня 2020 года) Сюжет очень подходит…

Вспоминаем историю и… 21 июня. INTERFAX.RU — Президент США Дональд Трамп санкционировал нанесение удара по Ирану в ответ на то, что иранцы сбили американский беспилотник, однако отменил операцию в последний момент, сообщила газета The New York Times.

армагедца как такого нет

есть перспектива больших вливаний и дорогой нефти, внутренний рынок США и ориентир в Индию. Китай и Европа пока болеют… РФ после выборов (конец года)

не долго осталось

отталкиваются от закрытия дня

как оттестят сверху — можно становится на отскок (но с фейсбушными войсками...)

сейчас все дерганые будут (от каждой сопли в кандрат впадают)